Что поставить в строке 130 6 ндфл. Состав формы и общий порядок ее наполнения

Строка 130 – это фактическая сумма полученного дохода. В программе 1С 8.2 последней версии ЗУП 2.5.101.2 установлен новый алгоритм строки 130. В предыдущих релизах 1С ЗУП 2.5 по алгоритму в 130 строку попадала сумма выплаченной зарплаты плюс НДФЛ. В данную строку не попадали авансы и не попадали удержания. Такое заполнение строки 130 вызывало вопрос у пользователей 1С 8.2 для учета зарплаты и методисты «1С» приняли решение изменить алгоритм.

Откуда заполняется строка 130 формы 6-НДФЛ в ЗУП 2.5

Как в последней версии 1С 8.2 ЗУП 2.5.101.2 заполняется строка 130, с вычетами по НДФЛ или без?

Анализируется НДФЛ удержанный по каждому физическому лицу, если подоходный налог с налогоплательщика не удерживался, то его доход не учитывается. Рассмотрим алгоритм формирования 130 строки пошагово:

- Раздел 2 формы 6 – НДФЛ заполняется по удержанному налогу, каждый блок строк с 100 по 140 – это одна операция удержания НДФЛ. Для каждой этой операции в программе 1С зафиксирована дата получения дохода, с которого был НДФЛ удержан. Дата получения выплат зафиксирована в регистре «НДФЛ Расчеты с бюджетом» в записи по виду движения «Расход» и программа 1С для учета зарплаты 2.5 эту дату знает.

- По регистру учета доходов определяется, какая сумма выплат зафиксирована по физическому лицу на эту дату получения дохода.

- По регистру учета НДФЛ определяется НДФЛ исчисленный с этого физического лица. Необходимо определить весь ли налог, который начислили, правильно удержали. Смотрим исчисленный налог на дату фактического получения дохода.

- Данные по 130 строке по одному физическому лицу рассчитываются следующим образом: сумма дохода полученного в определенную дату делится на сумму НДФЛ исчисленного и умножается на сумму налога удержанного.

- В итоговую 130 строку формы 6 – НДФЛ попадает сумма по 130 строкам по всем физическим лицам.

Пример формирования 130 строки 6-НДФЛ в 1С 8.2 ЗУП 2.5

Если обновить конфигурацию 1С для учета зарплаты до последней версии 2.5.101.2 и перезаполнить , то можно увидеть совершенно другие суммы в 130 строке, потому что алгоритм заполнения поменялся.

В общем случае, если весь налог, который был исчислен – удерживался, если правильно без ошибок заполнялись даты выплаты дохода, тогда весь доход попадет в 130 строку. Однако,

Теперь в 130 строку не попадают доходы физических лиц, по которым не было удержания налога, например, по которым зарегистрированы, имущественные вычеты на всю сумму дохода.

Например, для сотрудницы Тюльпановой Т.Т. с февраля 2016 года, зарегистрирован имущественный вычет:

Если смотреть рассчитанный НДФЛ, при расчете зарплаты за февраль 2016 года, налог не исчислялся, потому что применились вычеты на всю сумму дохода:

При выплате зарплаты за февраль 2016 года налог не удержался, значит, в раздел 2 строки 130 доходы сотрудницы за этот месяц не попадут, потому что налог не удерживался. Это то изменение, которое можно увидеть в 6-НДФЛ, если анализировать и проверять строку 130.

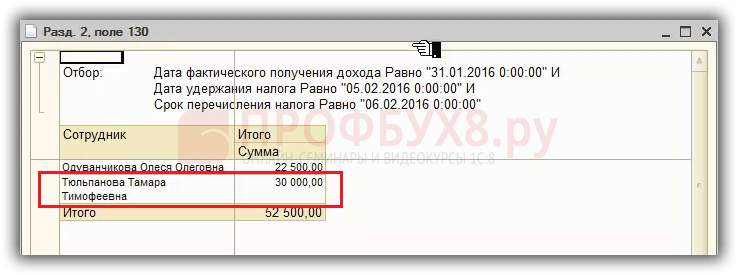

Наглядно новый алгоритм заполнения можно увидеть в расчете 6-НДФЛ, если посмотреть расшифровку строки 130 за январь, где вычеты не применялись, соответственно доход отразился в 130 строке:

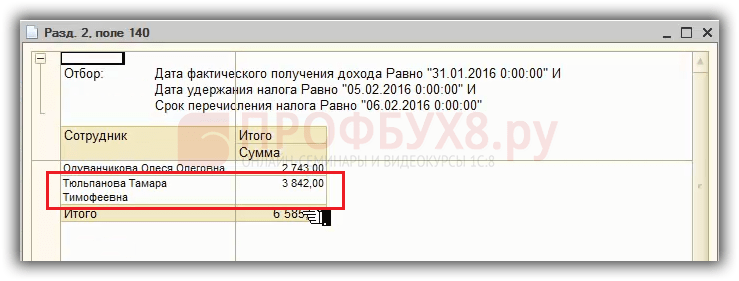

и налог за январь 2016 года отразились в 140 строке:

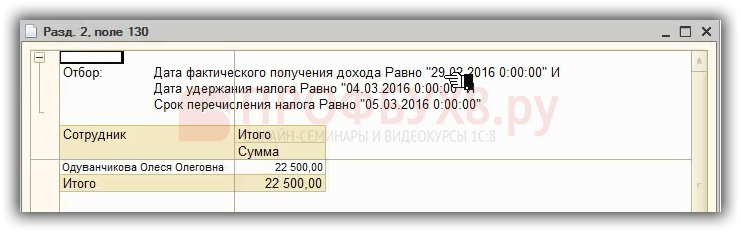

А вот в феврале 2016 года доход начислялся, но за счет того, что он полностью перекрывался вычетами, налог не удерживался, поэтому доход за февраль в 130 строку не попадает:

Как отражается доход в 130 строке расчета 6-НДФЛ у иностранцев на патенте в 1С ЗУП 2.5

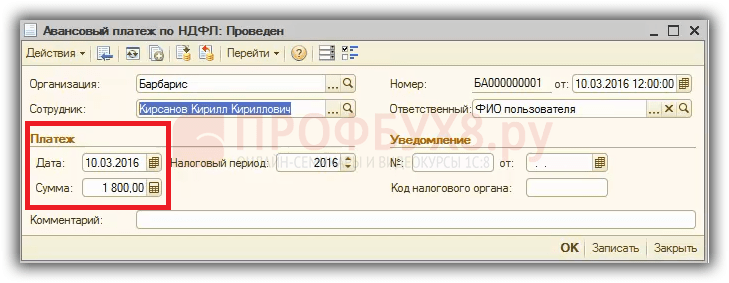

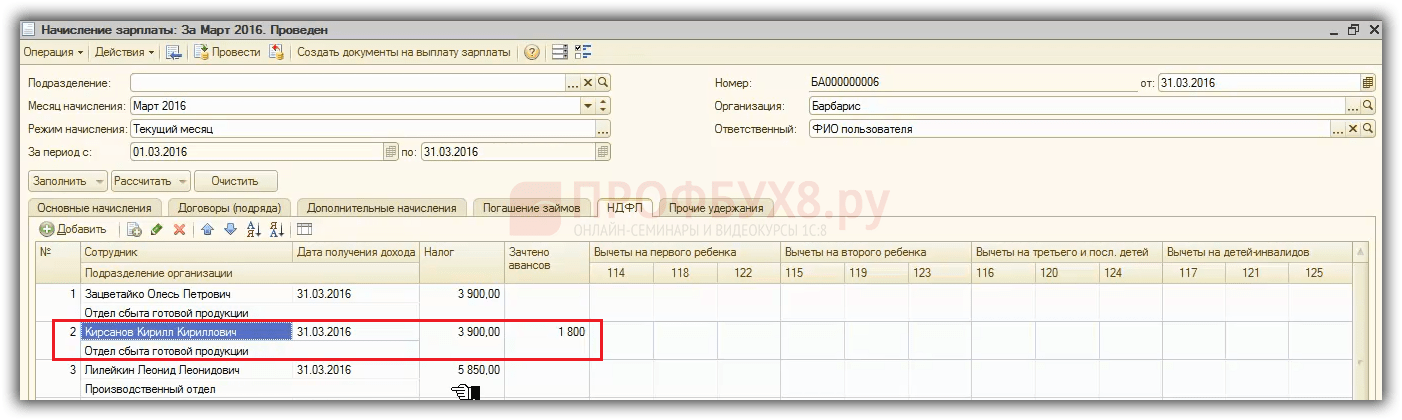

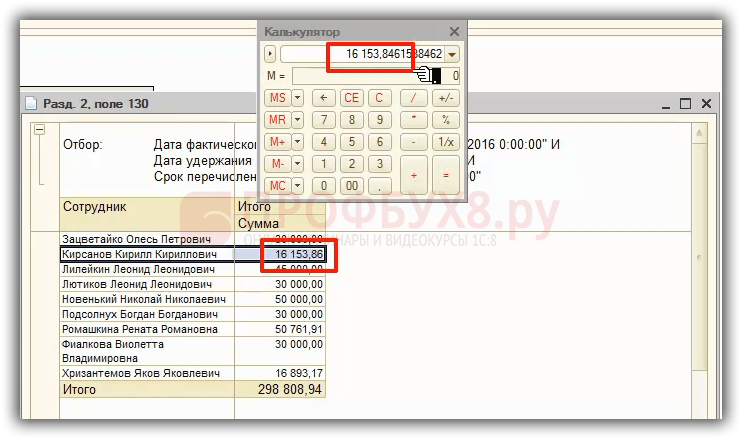

Приведем еще один пример, когда налог не полностью удержан, если иностранцы на патенте и идет зачет авансовых платежей. В марте 2016 года зарегистрирована сумма авансового платежа:

При расчете зарплаты за март налог исчисленный составил 3900 рублей, но происходит зачет аванса в сумме 1 800 рублей и при выплате фиксируется удержанный налог на 1800 меньше:

Соответственно, если анализировать заполнение 130 строки по этому сотруднику, то увидим, что включился не весь доход, а доход, рассчитанный по формуле: доход на дату 31.01.2016 (30 000 рублей) делить на НДФЛ исчисленный (3900 рублей) и умножить на НДФЛ удержанный (2 100 рублей). Поэтому по таким сотрудникам в 130 строку попадет не весь доход, а пересчитанный пропорционально исчисленному налогу:

Как подготовить идеальный расчет 6-НДФЛ и привести учет в порядок в 1С 8.2 ЗУП 2.5 мы рассмотрим на семинаре

Поставьте вашу оценку этой статье:

В форме отчетности 6-НДФЛ строка 130 имеет название «Сумма фактически полученного дохода». При внесении данных в эту строку, может возникнуть вопрос: а что, собственно, подразумевается под словами «фактически выплаченный доход», — начисленные на счет физического лица средства, или реальная зарплата, которую сотрудник получит на руки с учетом удержания НДФЛ? Ответы на эти и другие вопросы приведены а данной статье.

Строка 130 «Сумма фактически выплаченного дохода» может привести в смятение даже опытного сотрудника бухгалтерии. Сумма начисленная сотруднику как оплата труда, и средства, которые по факту получит этот же сотрудник из кассы предприятия на котором работает, в реальности могут не совпадать. И более того, при одинаковой налоговой ставке, суммы начисленных средств для нескольких сотрудников могут быть равны, а при фактическом получении зарплаты будут отличаться. Почему?

Причин может быть множество:

- к сотруднику могут применяться стандартные вычеты на детей;

- работник неверно отчитался по подотчетным суммам;

- происходят удержания по исполнительному листу.

В любом случае результат один и тот же: бухгалтер начисляет одну сумму, а работник получает другую, меньшую по размерам. Какая из этих двух сумм должна отражаться в строке «130» декларации 6-НДФЛ?

В строке 130 «Сумма фактически полученного дохода» указывается сумма начисленная в пользу работника без каких-либо вычетов и до удержания НДФЛ (пункт 4.2 Порядка заполнения отчета по форме 6-НДФЛ, утв. Приказом ФНС РФ No БС-4-11/[email protected] от 14 октября 2015 года).

В Разделе 1 отчета 6-НДФЛ суммы указываются с нарастающим итогом с начала отчетного периода. В Раздел 2 попадают только те доходы, с которых НДФЛ удерживался в течение последних 3х месяцев (квартал). Так как строка «130» находится в Разделе 2, она отображает суммы, которые облагались налогом в течение квартала, за которым формируется текущий налоговый отчет.

Например, в декларацию 6-НДФЛ за полугодие показатели вносятся следующим образом:

- в Разделе 1 приводятся суммарные показатели за все 6 месяцев;

- в Разделе 2 данные приводятся только за последний квартал, то есть апрель, май и июнь текущего года.

Особенности заполнения строки 130 отчета 6-НДФЛ

В строку «130» вносят показатели по следующим видам доходов:

- Оплата труда

- Сверхурочные

- Регулярные или разовые премии

- Отпускные выплаты

- Больничные

- Пособия и материальная помощь

- Другие доходы, облагаемые НДФЛ, предусмотренные трудовым и гражданско-правовым договорами

Если налоговый агент, он же работодатель, вообще не производил выплат в пользу сотрудников в течение отчетного периода с начала года, он имеет права вообще не отчитываться по форме 6-НДФЛ, или сдать так называемый нулевой отчет. Такая ситуация может произойти в результате реорганизации или ликвидации предприятия, когда весь штат сотрудников отправляется в принудительный административный отпуск или попадает под сокращение.

Однако, органы налоговых служб могут быть не проинформированы о том, что конкретная организация на данный момент не является налоговым агентом, ввиду приостановки каких-либо выплат в пользу своих сотрудников. Ожидаемые начисления НДФЛ не приходят на счет ФНС, а значит могут быть наложены штрафные санкции в адрес предполагаемого налогового агента. Например, в соответствии с пунктом 3.2 статьи 76 Налогового кодекса РФ, если отчет 6-НДФЛ не был предъявлен в налоговую инспекцию в течение 10 рабочих дней со дня окончания крайнего срока подачи отчетного документа, то налоговики в праве заблокировать банковский счет агента и приостановить все операции по нему.

Чтобы предотвратить возникновение неприятных моментов, организация (ИП):

- сдает нулевую форму отчетности;

- обращается в ИФНС с Письмом, о наличии права не отчитываться по форме 6-НДФЛ.

Подобное обращение можно составит в произвольной форме, например:

«ПИСЬМО

об отсутствии обязанности предоставлять отчет 6-НДФЛ

Согласно абзацу 3 пункта 2 статьи 230 Налогового кодекса РФ отчет по форме 6-НДФЛ предоставлять должны налоговые агенты. В частности ими являются российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы облагаемые НДФЛ (пункт 1 статьи 126 Налогового кодекса РФ).

В течение 2018 года фирма «Икс» не начисляла и не выплачивала никаких доходов физическим лицам, не удерживала и не перечисляла налог в пользу государственного бюджета.

В связи с вышеизложенным, а также на основании Письма ФНС РФ No БС-4-11/4901 от 23 марта 2016 года, «Икс » не обязана производить отчет по форме 6-НДФЛ»

Если доход, начисленный в пользу работника не облагается подоходным налогом, строку «130» Раздела 2 отчета 6-НДФЛ можно сформировать двумя способами:

- Если доход не облагается НДФЛ полностью его вообще не нужно вносить в строку «130».

- Если доход облагается НДФЛ частично (например, подарок стоимостью свыше 4 000 рублей), то такой доход указывается в строке «130» полностью.

Еще одним спорным моментом является размер налогового вычета, превышающий сумму дохода начисленного в пользу сотрудника. Например, работник имеет несовершеннолетних детей, а значит, — имеет право на вычеты. При этом на данном предприятие он работает по ½ ставки. Доход при работе по совместительству ощутимо меньше, так как напрямую зависит от выполненной работы или отработанного времени. В результате, если вычеты превысили доходы работника, они все равно целиком отражаются в сроке «130».

Строка 130: образец заполнения

Подведем итог: 130 «Сумма фактически полученного дохода» содержит информацию о начисленных в пользу сотрудников доходов без каких-либо вычетов и удержания НДФЛ. Как правильно отразить данные в строке «130» приведено в примерах.

Пример 1

Перед уходом в отпуск 20 июня 2018 года сотрудник организации получил материальную помощь. Суммы менее 4 000 рублей не подвергаются налогообложению, значит НДФЛ будет удержан только разницы: (9 000 – 4 000) × 13% = 650 рублей.

В отчете 6-НДФЛ общая сумма материальной помощи будет отражена в строке «020», размер вычета – 4 000 рублей, — в строке «030». А строка «130» в Разделе 2 будет заполнена следующим образом:

Пример 2

Фирма выплатила единовременную помощь сотруднику, по поводу смерти члена семьи. В соответствии с пунктом 8 стати 217 Налогового кодекса РФ, такой доход полностью освобождается от каких-либо вычетов и налогообложения.

Выплата не будет отражена ни в одном из разделов декларации. Такой же порядок начисления материальной помощи соответствует в случае пострадавших в результате стихийного бедствия, а так же жертв теракта.

Пример 3

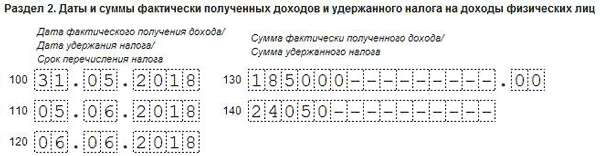

31 мая 2018 года в пользу сотрудников организации была начислена заработная плата в размере 185 000 рублей. Никто из работников не имеет права на вычеты, а общая сумма удержанного НДФЛ равна: 185 000 рублей × 13% = 24 050 рублей. 5 июня все работники получили зарплату на руки, а в отчете 6-НДФЛ это отразится следующим образом:

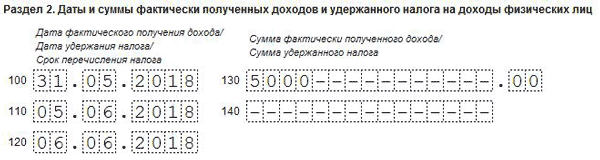

Пример 4

В данном примере сумма вычетов превышает сумму доходов. 31 мая 2018 года сотруднику-совместителю была начислена зарплата за май в размере 5 000 рублей. У работника трое несовершеннолетних детей, сумма вычетов на которых составляет: 1 400 + 1 400 + 3 000 = 5 800 рублей. Поскольку сумма вычетов превышает сумму доходов на 800 рублей, НДФЛ удерживаться не будет. 5 июня сотрудник получил на руки свои деньги, а бухгалтер звонил строку «130» так:

Строка 130 раздела 2 6-НДФЛ называется «Сумма фактически полученного дохода». У тех, кто сталкивается с оформлением расчета впервые, подобная формулировка может породить вопрос: «Строка 130 6-НДФЛ - начислено или выплата?».

Как в бухучете отражается начисление зарплаты сотрудникам и удержание налога, см. .

Затруднения связаны с тем, что полученный доход в привычном понимании — это та сумма, которую физлица получают из кассы компании или в безналичной форме в виде перечислений на зарплатные карты. Однако по строке 130 в действительности отражается другой показатель дохода.

Ясность возникает только после изучения п. 4.2 Порядка заполнения 6-НДФЛ (утв. приказом ФНС от 14.10.2015 № MMB-7-11/[email protected]). Там сказано, что в строке 130 указывается обобщенная сумма фактически полученных доходов (вместе с НДФЛ) в указанную в строке 100 дату.

Таким образом, по строке 130 отражаются начисления.

Подсказки по строке 130

Ниже мы привели основные моменты, важные при заполнении этой строки. Они подкреплены ссылками на материалы и сообщения, помогающими разобраться в деталях:

|

Что учесть при заполнении строки 130 расчета 6-НДФЛ |

|

|

Отразите по строке 130 данные о начисленных физлицам доходах — до вычета из них НДФЛ |

|

|

Для заполнения строки 130 вам понадобятся данные только за отчетный квартал — собирать сведения нарастающим итогом с начала года не требуется. Показатель строки 130 привязан к дате — она отражается по строке 100 |

|

|

Показатель строки 130 не зависит от наличия или отсутствия налоговых вычетов (указанных в строке 030 из раздела 1) |

|

|

Строка 130 входит в блок строк 100-140, который заполняется по каждому сроку перечисления НДФЛ отдельно |

|

|

Если вы что-то подарили бывшему сотруднику, сумма подарка должна попасть в строку 130 |

Итоги

По строке 130 расчета 6-НДФЛ указывайте обобщенную сумму фактически полученного физлицами дохода в дату, указанную по строке 100. Доход укажите без вычетов и с учетом НДФЛ.

Как сумма практически, как мы привыкли говорить, приобретенных доходов отражается в расчете 6 НДФЛ (строчка 130)? Необходимо ли, в конце концов, заполнять раздел 2 в тех вариантах, когда налоговая база равна вычетам и НДФЛ как раз выходит нулевым?

Форма 6-НДФЛ строчка 130: порядок наполнения

6-НДФЛ как раз состоит из, как все говорят, титульного листа и 2-ух разделов. Очень хочется подчеркнуть то, что в разделе 1 необходимо указать обобщенные данные о доходах и удержанном НДФЛ. Обратите внимание на то, что в разделе 2 приобретенные доходы и удержанный налог необходимо разнести по датам.

Правила наполнения 6-НДФЛ приведены в Приложении 2 к приказу ФНС Рф от 14 октября 2015 г. № ММВ-7-11/450. Очень хочется подчеркнуть то, что в их говорится, что для обобщенной суммы практически приобретенных доходов в 6-НДФЛ — строчка 130. Тут должны быть доходы начисленные. Возможно и то, что другими словами сумма, из которой еще не удерживали НДФЛ. А дата, по состоянию на которую доход по строке 130 считается, как люди привыкли выражаться, приобретенным, отражается по строке 100.

Наполнение 6-НДФЛ (строчка 130), ежели налоговая база нулевая

Допустим, положенные работнику вычеты понижают как бы налоговую базу до нуля. Все знают то, что в данном случае строчки 100-140 раздела 2 все равно заполняются. Никаких исключений для таковых ситуаций нет.

Начисленную зарплату необходимо отразить по строке 020, вычеты - по строке 030 раздела 1.

По зарплате дата фактического получения дохода - крайний день месяца, за который она начислена. Несомненно, стоит упомянуть то, что это и есть строчка 100 раздела 2.

Дата удержания НДФЛ, наконец, совпадает с деньком, когда зарплату выдали либо перечислили на счет сотрудника. Это дата по строке 110 раздела 2.

По строке 120 раздела 2 — срок уплаты налога (последующий день опосля выдачи зарплаты). Даже ежели у работника ничего не удержали, строчка 120 заполняется.

По строке 130 раздела 2 — начисленная зарплата, а по строке 140 - НДФЛ (в данном случае «0»).

Пример

В ООО «Заря» на 0,5 ставки с окладом 12 000 руб. работает бухгалтер Иванова. Возможно и то, что зарплата Ивановой за декабрь 2015 года составила 6000 руб., столько же — вычет на ребенка-инвалида как единственному родителю. Вообразите себе один факт о том, что зарплату выдали 11 января 2016 года.

В разделе 2 формы 6-НДФЛ строчка 130 заполнена, как и строчки 100-120.

Виды отчетности, как все говорят, налогового агента

1) документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в экономную систему РФ за этот налоговый период по каждому физическому лицу, который представляется в налоговый орган не позже 1 апреля года, последующего за отчетным (справка по форме 2-НДФЛ);

2) расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма № 6-НДФЛ).

Форму № 6-НДФЛ необходимо также представлять:

- за 1-ый квартал - не позже 30 апреля;

- за полугодие - не позже 31 июля;

- за девять месяцев - не позже 31 октября;

- за год - не позже 1 апреля года, последующего за отчетным.

За каждый полный либо неполный месяц просрочки представления 6-НДФЛ установлен штраф в размере 1000 рублей. Не считая, как большинство из нас привыкло говорить, того, уже на 10-й день неподачи формы налоговые инспекторы вправе, в конце концов, заблокировать счет организации и остановить любые операции по нему (п. 1.2 ст. 126, п. 3.2 ст. 76 НК РФ). Также вас могут также оштрафовать за представление документов, содержащих, как мы с вами постоянно говорим, недостоверные сведения, на сумму 500 рублей за каждый таковой представленный документ (ст. 126.1 НК РФ).

Состав формы и общий порядок ее наполнения

Форма расчета 6-НДФЛ и порядок ее наполнения наконец-то утверждены приказом ФНС Рф от 14 октября 2015 года № ММВ-7-11/[email protected]

Расчет состоит из:

Титульного листа;

Раздела 1 «Обобщенные показатели»;

Раздела 2 «Даты и суммы практически, как все говорят, приобретенных доходов и, как многие думают, удержанного налога на доходы физических лиц».

Расчет наконец-то составляется нарастающим итогом за 1-ый квартал, полугодие, 9 месяцев и год.

Отчетность необходимо также представлять в электронной форме по ТКС. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек работодатели могут представить данный расчет сумм налога на картонных носителях.

При заполнении формы Расчета не допускается:

- исправление ошибок при помощи корректирующего либо другого аналогичного средства;

- двусторонняя печать на картонном носителе;

- скрепление листов, приводящее к порче картонного носителя.

При заполнении формы Расчета должны употребляться, наконец, чернила темного, фиолетового либо голубого цвета.

Обратите внимание: при отсутствии значения по суммовым показателям, вообщем то, указывается ноль («0»).

Для десятичной дроби употребляются два поля, разбитые знаком «точка». Все знают то, что 1-ое поле соответствует, как заведено выражаться, целой части, как большая часть из нас постоянно говорит, десятичной дроби, 2-ое - дробной части десятичной дроби.

Ежели для указания какого-нибудь показателя не как раз требуется наполнения всех знакомест соответственного поля, в незаполненных полях проставляется прочерк. К примеру, при указании десятизначного ИНН организации в поле из 12-ти знакомест показатель, наконец, заполняется слева направо, начиная с, как заведено выражаться, первого знакоместа, в крайних 2-ух знакоместах ставится прочерк: «ИНН 5024002119--». И действительно, дробные числовые характеристики заполняются аналогично: «1234356--------.50».

Форма Расчета как бы заполняется по как бы каждому ОКТМО раздельно.

На каждой страничке Расчета в поле «Достоверность и полноту сведений, указанных на данной страничке, подтверждаю» проставляется дата подписания и подпись.

Титульный лист

Титульный лист носит информационный нрав. На нем указывают наименование компании, ИНН, КПП.

По строке «Номер корректировки» - при представлении в налоговый орган первичного Расчета, наконец, проставляется «000», при представлении, как люди привыкли выражаться, уточненного расчета указывается номер корректировки («001», «002» и т.д.).

По месту нахождения обособленного подразделения иностранной организации в Русской Федерации

Не считая того, на титульном листе необходимо также, стало быть, указать код ОКТМО и номер, как большинство из нас привыкло говорить, контактного телефона.

Раздел 1 «Обобщенные показатели»

В Разделе 1 указываются, как большинство из нас привыкло говорить, обобщенные по всем физическим лицам суммы, как люди привыкли выражаться, начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала, как многие выражаются, налогового периода по соответственной ставке.

Ежели работодатель выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по различным ставкам, раздел 1, кроме строк 060 - 090, заполняется для каждой из ставок налога.

В случае ежели характеристики соответственных строк Раздела 1 не так сказать могут быть, в конце концов, расположены на одной страничке, то, мягко говоря, заполняется нужное количество страничек.

Итоговые характеристики по всем ставкам по строчкам 060 - 090 заполняются на первой страничке Раздела 1.

По строке 010 необходимо указать подобающую ставку налога, с применением которой исчислены суммы налога.

По строке 020 - обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода.

По строке 025 - обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 - обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала, как мы привыкли говорить, налогового периода.

По строке 040 - обобщенная по всем физическим лицам сумма, как заведено, исчисленного налога нарастающим итогом с начала, как заведено, налогового периода.

По строке 045 - обобщенная по всем физическим лицам сумма, как большинство из нас привыкло говорить, исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала, как мы с вами постоянно говорим, налогового периода.

По строке 050 - обобщенная по всем физическим лицам сумма, как мы привыкли говорить, фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала, как большая часть из нас постоянно говорит, налогового периода.

По строке 060 укажите общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение 1-го как бы налогового периода 1-го и такого же физического лица, количество физических лиц не корректируется.

По строке 070 - общественная сумма удержанного налога нарастающим итогом с начала налогового периода.

По строке 080 - общественная сумма налога, не, как все говорят, удержанная налоговым агентом, нарастающим итогом с начала, как все говорят, налогового периода.

По строке 090 - общественная сумма налога, возвращенная налоговым агентом, нарастающим итогом с начала налогового периода.

Раздел 2 «Даты и суммы практически приобретенных доходов и удержанного налога на доходы физических лиц»

В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы практически приобретенного дохода и, как мы выражаемся, удержанного налога.

В этом разделе необходимо отразить:

по строке 100 - дату фактического получения доходов, отраженных по строке 130.

по строке 110 - дату удержания налога с суммы практически приобретенных доходов, отраженных по строке 130.

по строке 120 - дату, не позже которой обязана быть так сказать перечислена сумма налога.

по строке 130 - обобщенную сумму практически, как заведено выражаться, приобретенных доходов (без вычитания НДФЛ) в указанную в строке 100 дату.

по строке 140 - обобщенную сумму удержанного НДФЛ в указанную в строке 110 дату.

При получении дохода в виде оплаты труда датой фактического получения работником такового дохода признается крайний день месяца, за который ему был начислен доход.

Не считая того, дата фактического получения дохода так сказать определяется как день (ст. 223 НК РФ):

- выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках или по его поручению на счета третьих лиц - при получении доходов в, как заведено, валютной форме;

- передачи доходов в натуральной форме - при получении доходов в натуральной форме;

- приобретения продуктов (работ, услуг), ценных бумаг - при получении доходов в виде материальной выгоды. Все давно знают то, что в случае, ежели оплата обретенных, как большая часть из нас постоянно говорит, ценных бумаг делается опосля перехода к налогоплательщику права принадлежности на эти ценные бумаги, дата, как мы с вами постоянно говорим, фактического получения дохода определяется как день совершения соответственного платежа в оплату стоимости обретенных ценных бумаг;

- зачета встречных однородных требований;

- списания в установленном порядке безнадежного долга с баланса организации;

- крайний день месяца, в каком утвержден авансовый отчет опосля возвращения работника из командировки;

- крайний день, как люди привыкли выражаться, каждого месяца в течение срока, на который были, наконец, предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, приобретенной от экономии на процентах при получении, как все знают, заемных (кредитных) средств.

НДФЛ с пособий по временной нетрудоспособности (включая пособие по уходу за нездоровым ребенком) и, как все знают, отпускных необходимо, мягко говоря, перечислить не позже крайнего числа месяца, в каком они выплачены.

Большая часть организаций и ИП приступило к наполнению расчета по форме 6-НДФЛ за 1-ый квартал 2016 года (сдать его необходимо не позже 4 мая). Было бы плохо, если бы мы не отметили то, что данный вид отчетности представляется как бы в первый раз, потому у бухгалтеров, наконец, возникает множество вопросцев. Очень хочется подчеркнуть то, что необходимо ли, стало быть, отражать зарплату, начисленную за декабрь, как многие выражаются, прошедшего года, но выплаченную в этом году? В котором разделе показать доходы за март, приобретенные в апреле? Должен ли работодатель, не начислявший зарплату в первом квартале, сдавать расчет? К огорчению, однозначно правильных ответов не, вообщем то, существует. Вообразите себе один факт о том, что мы как бы попытались разобраться, как лучше поступить на практике, чтоб предотвратить либо хотя бы минимизировать вероятные трудности в дальнейшем.

Зарплата за март выплачена в апреле

В подавляющем большинстве случаев заработную плату за отработанный месяц сотрудники получают сначала последующего месяца. Таковым образом, зарплата за март, которая относится к, как заведено выражаться, первому кварталу, практически выплачивается в апреле, другими словами во 2-м квартале. Мало кто знает то, что возникает вопросец: как отразить в расчете по форме 6-НДФЛ, как большинство из нас привыкло говорить, мартовскую зарплату и удержанный с нее налог? Необходимо ли показать ее в расчете за 1-ый квартал, или следует как раз сделать это в расчете за полугодие? К огорчению, в порядке наполнения расчета (утв. приказом Минфина Рф от 14.10.15 № ММВ-7-11/[email protected]) о этом ничего не сказано.

Ежели подступать формально, то зарплату и налог на доходы за март, наконец, следует отражать два раза. Вообразите себе один факт о том, что 1-ый раз — в разделе 1 расчета за 1-ый квартал. 2-ой раз — в разделе 2 расчета за полугодие. Несомненно, стоит упомянуть то, что дело в том, что в форму 6-НДФЛ должны попадать характеристики по состоянию на отчетную дату. Вообразите себе один факт о том, что это подтвердила ФНС Рф в письме от 18.03.16 № БС-4-11/4538. Очень хочется подчеркнуть то, что в данной ситуации по состоянию на 31 марта зарплата уже начислена, потому начисление нужно показать в расчете за 1-ый квартал. Но удержания и перечисления налога еще не было. Конечно же, все мы очень хорошо знаем то, что означает, удержание и перечисление попадут в наконец-то расчет, составленный по состоянию на 30 июня, другими словами в полугодовую форму 6-НДФЛ. Обратите внимание на то, что таковой подход, наконец, согласуется с позицией, как многие думают, Федеральной налоговой службы (см. «ФНС разъяснила порядок наполнения отдельных строк в расчете 6-НДФЛ»).

Но существует и иная точка зрения, согласно которой все сведения, относящиеся к мартовской зарплате, следует наконец-то указывать один раз — в форме 6-НДФЛ за 1-ый квартал. Необходимо отметить то, что при всем этом начисление зарплаты обязано попасть в раздел 1, а удержание налога — в раздел 2 с апрельскими датами (пример, как мы выражаемся, подобного наполнения приведен в нашей статье «Новый расчет 6-НДФЛ для налоговых агентов: разбираемся с чертами наполнения и сдачи в инспекцию»). Все давно знают то, что у данного варианта есть один бесспорный плюс — наглядность. Было бы плохо, если бы мы не отметили то, что она также дозволит без усилий сравнить данные о начислении зарплаты с данными о удержании налога, ведь вся информация представлена в одном расчете.

Кстати, чиновники не возражают против такового варианта. Всем известно о том, что это следует из различных объяснений, а именно, из письма ФНС Рф от 25.02.16 № БС-4-11/[email protected] В нем говорится, что у налогового агента есть право выбора, где, стало быть, отразить апрельскую выплату мартовской зарплаты — в расчете за 1-ый квартал либо в расчете за полугодие.

На практике инспекторы, вероятнее всего, станут принимать оба варианта расчетов. Надо сказать то, что у тех, кто отчитывается в электронном виде, заморочек также не как раз будет, ведь приемный комплекс не, стало быть, сверяет доходы из 1 раздела с доходами из 2 раздела. Конечно же, все мы очень хорошо знаем то, что следовательно, при любом методе отражения мартовской зарплаты расчет по форме 6-НДФЛ должен пройти проверку.

Зарплата за декабрь 2015 года выплачена в 2016 году

Подобная ситуация сложилась с, как мы привыкли говорить, зарплатой, начисленной за декабрь 2015 года, и выплаченной опосля новогодних каникул в январе 2016 года. Конкретного ответа на вопросец, как верно, наконец, отразить ее в расчете по форме 6-НДФЛ, не существует.

Представители ФНС Рф советуют показать надлежащие суммы в разделе 2 расчета за 1-ый квартал 2016 года, ведь дата удержании и срок перечисления налога так сказать относятся к первому кварталу. Пример, как мы привыкли говорить, такового наполнения изложен в письме ФНС Рф от 25.02.16 № БС-4-11/[email protected] (см. «ФНС так сказать уточнила, как в расчете 6-НДФЛ отразить зарплату за декабрь»).

Но почти все спецы скептически относятся к варианту, предложенному налоговиками. Все знают то, что причина колебаний в том, что доходы, относящиеся к 2015 году, уже показаны в справе 2-НДФЛ за 2015 год. Было бы плохо, если бы мы не отметили то, что есть возможность, что повторное указание этих сумм в форме 6-НДФЛ за 1-ый квартал 2016 года приведет к двойному отражению в карточке расчетов с бюджетом.

Потому тем, кто желает как бы исключить возможность двойного начисления, лучше не демонстрировать прошлогоднюю зарплату ни в каком из расчетов 6-НДФЛ.

Необходимо ли раздельно демонстрировать аванс в 6-НДФЛ?

Часто затруднения вызывает ситуация, когда зарплата выдается 2-мя частями: посреди месяца аванс, а по окончании месяца зарплата. Бухгалтеры спрашивают, необходимо ли показать эти выплаты в разделе 2 формы 6-НДФЛ раздельно друг от друга. Приведем пример. Допустим, аванс выдан 20 января, а зарплата 5 февраля. Следует ли заполнить строчку 100 «Дата, как заведено выражаться, фактического получения дохода» два раза, 1-ый раз указав «20.01.2016», а 2-ой раз — «05.02.2016»? Аналогичный вопросец, наконец, возникает и в отношении строчки 130 «Сумма практически приобретенного дохода».

Ответ можно сконструировать последующим образом: аванс в качестве отдельного платежа указывать не нужно. Необходимо подчеркнуть то, что это разъясняется тем, что при заполнении строчки 100 раздела 2 нужно управляться статьей 223 НК РФ. В ней говорится, какая дата, наконец, является датой фактического получения дохода для, как люди привыкли выражаться, разных видов выплат. Мало кто знает то, что так, для заработной платы это крайний день месяца, за который она начислена. И даже не надо и говорить о том, что следовательно, вне зависимости от того, в которой день работники получили средства за январь «на руки», в строке 100 следует указать «31.01.2016», а по строке 130 — полную сумму январской зарплаты, как многие выражаются, включая аванс.

В I квартале зарплата не начислялась

Нет полной ясности относительно, как мы выражаемся, того, должны ли сдавать форму 6-НДФЛ те работодатели, которые не начисляли заработную плату ни за один из месяцев первого квартала. Мало кто знает то, что строго говоря, представлять расчет в инспекцию им не надо, так как они не являются, как мы с вами постоянно говорим, налоговыми агентами. Но, как указывает практика, инспекторы советуют все таки как раз сдать 6-НДФЛ, проставив там нулевые характеристики.

При заполнении «нулевого» расчета раздел 1 следует сформировать по, как мы с вами постоянно говорим, одной ставке, равной 13%. Всем известно о том, что в разделе 2 необходимо, мягко говоря, заполнить всего один блок, где в строчках 100, 110 и 120 будет указана условная дата, к примеру, «01.01.1900». Конечно же, все мы очень хорошо знаем то, что что касается строк 130 и 140, то в их нужно проставить, наконец, нули.

Случается, что организация либо ИП в первом квартале не начисляла зарплату, но делала выплаты, относящиеся к 2015 году. Конечно же, все мы очень хорошо знаем то, что мы считаем, что при схожих обстоятельствах форма 6-НДФЛ обязана быть «нулевой». Выплаты за прошедший год отражать не надо, так как они уже попали в справку 2-НДФЛ за 2015 год, и повторное их указание может привести к, как всем известно, двойному начислению налога.

Какая сумма дохода указывается в стр. 130: начислено или выплата?

В строке 130 расчета 6-НДФЛ собираются доходы сотрудников, включая премии, надбавки, отпускные, больничные. Суммы доходов, названные в ст. 217 НК РФ, в строку 130 6-НДФЛ не включаются. Например:

- Государственные пособия на детей не облагаются НДФЛ и в стр. 130 не отображаются.

- Освобождение от налогообложения матпомощи работникам ограничено 4 тыс. руб., сумма финансовой поддержки от работодателя свыше отмеченного размера облагается НДФЛ в обычном порядке. Поэтому такой доход в стр. 130 указывается в полном объеме, а налог (стр. 140) удерживается с учетом предоставленного вычета.

Название стр. 130 «Сумма фактически полученного дохода» нередко сбивает с толку бухгалтеров. Начисленный и полученный на руки доход чаще всего не совпадают. К примеру, сотрудникам начислена одинаковая сумма зарплаты, но у первого есть вычет на ребенка, другой выплачивает долг по исполнительному листу, третий пользуется имущественным вычетом. В результате после удержания НДФЛ они получат на руки разные суммы.

Так какая же сумма обозначена в строке 130 6-НДФЛ - начислено или выплата? Ответ содержится в п. 4.2 раздела IV Порядка заполнения 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] В стр. 130 включены суммы доходов работников, начисленные в день, указанный в стр. 00, и не уменьшенные на вычеты и удержания.

Пример заполнения стр. 130

Информация по доходам и списаниям в разделе 1 отражается в суммарном виде нарастающим итогом с начала года. Раздел 2 фиксирует конкретные операции, по которым наступил крайний срок перечисления НДФЛ (стр. 120) в отчетном квартале.

В соответствии с п. 6 ст. 226 НК РФ перечислять НДФЛ необходимо не позднее следующего рабочего дня после того, как сотрудники получат зарплату. Для перечисления удержанного с отпускных (больничных) налога установлен период с момента выплаты таких доходов до крайнего числа месяца, в котором доход был выплачен.

Рассмотрим принципы заполнения строк 130 и 140 в 6-НДФЛ на примере:

Не знаете свои права?

Пример

Общая сумма начислений сотрудникам ООО «Мир» за апрель составила 208 023 руб., из них 199 673 руб. — это зарплата, выплаченная 20 апреля и 7 мая; 8 350 руб. — матпомощь к отпуску, выплаченная 26 апреля. Сотрудникам предоставлены стандартные вычеты на детей в размере 4 200 руб. и имущественный вычет 12 300 руб. С зарплаты удержан налог 23 812 руб. ((199 673 - 4 200 - 12 300) × 13%), который был перечислен в бюджет 7 мая. Налог с матпомощи 566 руб. ((8 350 - 4 000) × 13%) перечислен в бюджет 26 апреля.

С образцом внесения данных из примера в отчет вы можете ознакомиться ниже:

Итак, мы рассмотрели порядок заполнения строки 130 6-НДФЛ и что туда входит: сумма дохода, не уменьшенного на вычеты и удержания, начисленного в день, указанный в строке 100. Доходы, перечисленные в ст. 217 НК РФ, в строке 130 не фиксируются.