Ммвб срочный рынок. Что такое срочный рынок Forts? Развивается ли современный срочный рынок

На фондовом рынке торгуются акции, облигации и паи инвестиционных фондов. На происходит конвертация валют в различных режимах. На денежном рынке торгуются процентные ставки и заключаются сделки с активами под определенные проценты. На рынке Moex Board торгуются акции. А на срочном рынке (его еще называют FORTS — Futures Options RTS) торгуются и .

В этой статье мы подробно расскажем о том, что такое срочный рынок и какие инструменты он предлагает.

Рис.1. Рынки Московской биржи

Инструменты срочного рынка позволяют не только извлекать повышенную доходность за счет достаточно высокого плеча и хорошей ликвидности (плечо 1:5 - 1:10 в зависимости от актива), что являлось базой для такого вида торговли как скальпинг, но и реализовывать различные нелинейные арбитражные стратегии и минимизировать риски за счет хеджирующих операций.

Инструменты срочного рынка

На срочном рынке торгуются биржевые контракты, обладающие определенным периодом действия и датой исполнения (вот почему срочный). А контракты можно как заключать, так и разрывать (по обоюдному желанию), или продавать (они сами по себе являются предметами сделки, обладающими ценой). Поэтому так часто можно услышать, что, например, контрактов на нефть заключается больше, чем ее фактическая поставка, в сотни раз. А это делает срочный рынок обителью спекулянтов, желающих не получить актив, а заработать на изменении его курсовой разницы. Видов контрактов на срочном рынке два: фьючерсные и опционные. Эти контракты еще называют производными финансовыми инструментами, или деривативами. А дневные обороты в деньгах по этим контрактам и количество сделок сопоставимо с соответствующими показателями фондового рынка. Причем торги на срочном рынке проходят с 10:00 до 23:50.

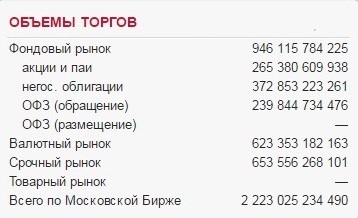

Рис.2 - Объемы торгов по рынкам Московской биржи.

Рис. 3. Объемы торгов по фьючерсам и опционам срочного рынка

Фьючерсные контракты. (Часто их называют просто фьючерсы). Это биржевые контракты, заключаемые между покупателем (длинная позиция) и поставщиком (короткая позиция), о совершении сделки с активом (в соответствии со спецификацией — документом, характеризующим количественно/качественные характеристики актива) в определенную дату в будущем по количеству и цене, оговоренным в текущий момент времени. Причем в момент заключения сделки будущие покупатель и продавец могут не обладать предметом сделки, но обязаны зарезервировать гарантийное обеспечение (ГО, своего рода предоплату, часто составляющую около 10% от суммы планируемой сделки) в подтверждение своей платежеспособности и серьезности намерений. Гарантом сделки выступает сама биржа. При совершении подобной сделки получается, что если цена предмета сделки (т.н. базового актива) начинает увеличиваться, то ценность контракта на покупку актива по более низкой цене начинает расти, и наоборот. Т.е. при заключении договора о покупке актива за 1000 руб. вносится предоплата 100 руб., а актив растет в цене до даты исполнения контракта до 1100 руб., и тогда контракт можно продать по 1100 и получить 100 руб. прибыли на вложенные 100 руб., что будет являться 100% прибылью по сделке. За счет этого эффекта и происходят всевозможные спекулятивные сделки со срочными контрактами.

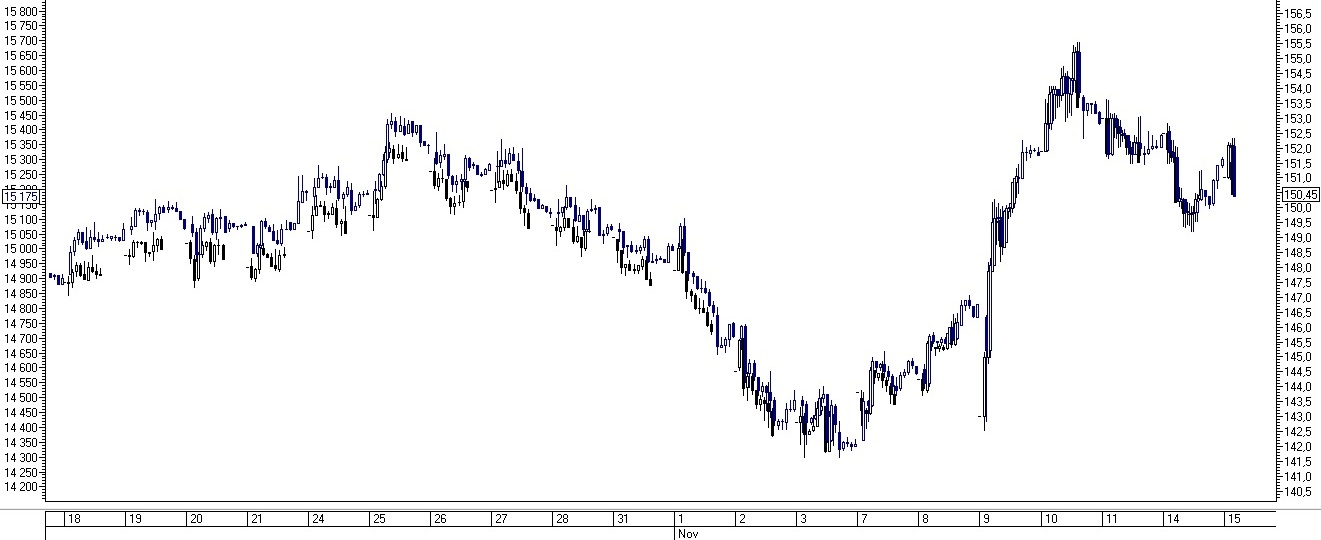

Рис. 4. Синхронность динамики акций и фьючерса на акции Сбербанка

Также можно сделать вывод, что при росте цены базового актива цена фьючерса пропорционально растет, так же как и при снижении. Т.е. фьючерсный контракт обладает определенной синхронностью с базовым активом. Фьючерсные контракты в основном имеют квартальную периодичность исполнения — в середине последнего месяца квартала (кроме фьючерса на нефть, который исполняется ежемесячно по первым числам месяца). Одновременно торгуются фьючерсы с разными датами исполнения (т.н. датами экспирации).

Рис. 5. Список единовременно торгуемых фьючерсов на акции Сбербанка

Список фьючерсов, доступных для торгов, относительно постоянный, но порой вводит в оборот фьючерсы на новые базовые активы, т.к. ее заработок состоит из комиссионных с совершаемых сделок.

Базовые активы фьючерсов

Базовые активы для торгуемых фьючерсов можно разделить на несколько групп: индексы, акции, облигации, валюта и товарные контракты.

Индексы. На срочном рынке в расчетном режиме (не происходит реальной поставки актива, а происходит перечисление вариационной маржи) торгуются фьючерсные контракты на индексы РТС (RTS), ММВБ мини (MXI), ММВБ (MIX) и на волатильность российского рынка (RVI). Так как индексы — это рассчитываемая величина, то поставка по ним невозможна, но так как они изменяют свое значение, то трейдеры заключают сделки по соответствующим фьючерсам. Самым ликвидным из этой группы является фьючерс на индекс РТС.

Рис. 6. Фьючерсы на индексы

Акции

Фьючерсы на акции являются поставочными. То есть по ним в дату экспирации может быть заключена сделка на поставку/списание соответствующих бумаг. Но также с помощью данных фьючерсов можно извлекать спекулятивную прибыль. На срочном рынке торгуются фьючерсы на наиболее ликвидные акции компаний с максимальной капитализацией. Стоит заметить, что акции не торгуются после 18:30, фьючерсы на акции торгуются до 23:50, что дает возможность отрабатывать события, происходящие в мировом пространстве в вечерние часы.

Базовыми активами фьючерсов на акции являются: Сбербанк АО (SBRF) и АП (SBPR), «Газпром» (GAZR), «ВТБ» (VTBR), «Лукойл» (LKOH), «Роснефть» (ROSN), «Магнит» (MGNT), «ФСК ЕЭС» (FEES), ГМК «Норильский никель» (GMKR), «Алроса» (ALRS), «РусГидро» (HYDR), «Татнефть» (TATN), «Сургутнефтегаз» АО (SNGR) и АП (SNGP), Московская биржа (MOEX), «НЛМК» (NLMK), «Северсталь» (CHMF), «Ростелеком» АО (RTKM), «МТС» (MTSI), «Новатэк» (NOTK), «Транснефть» АП (TRNF) и «Уралкалий» (URKA).

Рис. 7. Список фьючерсов на акции

Облигации

На срочном рынке торгуются 5 видов поставочных фьючерсных контрактов на облигации федерального займа: двухлетние, четырехлетние, шестилетние, десятилетние, пятнадцатилетние.

Валюта

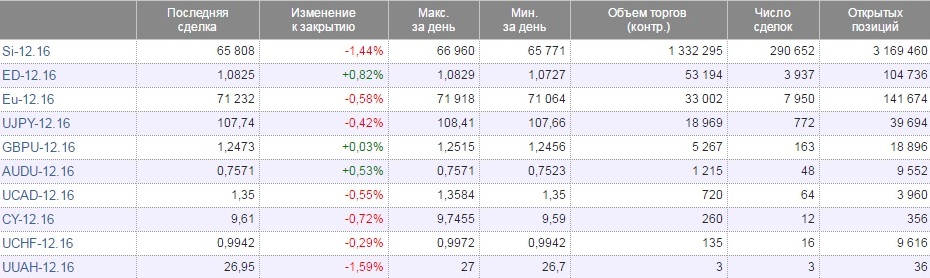

На срочном рынке торгуются расчетные фьючерсы на валюту. Стоит отметить, что на Московской бирже действует валютный рынок, где совершаются конверсионные операции с валютой, и это разные рынки. В рамках торгов на срочном рынке представлены фьючерсы на следующие валютные пары: доллар США-российский рубль (Si), евро-доллар США (ED), евро-российский рубль (Eu), доллар США-японская йена (UJPY), фунт стерлингов-доллар США (GBPU), австралийский доллар-доллар США (AUDU), доллар США-канадский доллар (UCAD), китайский юань-российский рубль (CY), доллар США-швейцарский франк (UCHF) и на курс доллар США-украинская гривна (UUAH).

Рис. 9. Список фьючерсов на валюту

Товары

На срочном рынке торгуются товарные фьючерсы в расчетном режиме по следующим базовым активам: нефть сорта Brent, золото, серебро, палладий, платина и медь.

Рис. 10. Список фьючерсов на товары

Опционы

На срочном рынке, помимо фьючерсных, торгуются также опционные контракты. Причем базовыми активами для опционов являются соответствующие фьючерсы. Перечень торгуемых опционов приблизительно совпадает со списком торгуемых фьючерсов. Опционы используются опытными трейдерами для операций хеджирования и построения конструкций, позволяющих заработать на нелинейных изменениях рынка.

Но опционы целесообразно применять уже с момента приобретения акций (или фьючерсов на акции), так как по своей сути опцион — это биржевая страховка - контракт, дающий право продать купленный (или купить проданный) фьючерс по выбранной вами цене до даты экспирации за соответствующую стоимость (опционную премию). А премия на практике часто составляет 3-4% стоимости базового актива.

Вывод

Срочный рынок на бирже — это возможность более агрессивного заработка на изменении цен самых ликвидных активов, а также инструменты для осуществления комплексных конструкций, позволяющих заработать на различных нелинейных изменениях цен биржевых активов. Это говорит о том, что срочный рынок используют в своей торговле как спекулянты, так и портфельные инвесторы (как минимум, для сокращения риска).

Как известно, в мире существует множество рынков и их классификаций. В финансовом мире рынки принято делить на спотовые (spot markets) и срочные (time markets).

Спотовый или кассовый рынок - это рынок наличных сделок (spot deals). Цену, складывающуюся на этом рынке, называют спотовой или кассовой. При заключении на нем сделки, права на ее предмет переходят мгновенно. Следует одновременная, практически немедленная оплата и поставка предмета сделки. Конечно, слово «немедленная» не стоит понимать буквально. На взаиморасчеты обычно отводится 2-3 дня.

Срочный рынок (рынок производных финансовых инструментов) - это рынок, на котором происходит заключение срочных контрактов (форварды, фьючерсы, опционы, свопы). Срочные валютные сделки - операции по купле-продаже валют на условиях договоренности сторон по их поставке и зачислению на счет контрагента в период превышающий 2 рабочих дня с момента заключения сделки, но по курсу зафиксированному в момент заключения .

Структурно на срочном рынке можно выделить первичный и вторичный, биржевой и внебиржевой сегменты. В отличие от рынка ценных бумаг, который имеет аналогичную структуру, срочный биржевой рынок является одновременно и первичным, и вторичным, в то время как биржевой рынок ценных бумаг выступает преимущественно как вторичный. Данная черта срочного рынка является существенной для его характеристики, поскольку при такой организации теоретически он является по сути безграничным по возможностям расширения своего объема, (а также мгновенного его сужения), причем объем заключенных контрактов может намного превысить реальное наличие базисного актива.

По виду торгуемых на срочном рынке инструментов его можно подразделить на форвардный, фьючерсный, опционный и свопов (рисунок 1).

Форвардный рынок можно подразделить на три подвида:

Рынок классических форвардных контрактов, то есть контрактов, главная цель которых состоит в поставке базовых активов или хеджирования позиций участников;

Рынок РЕПО, который призван обеспечить потребности в краткосрочном кредите;

Рынок при выпуске (when-issued market), предназначенный выполнять функцию определения цены будущих выпусков ценных бумаг.

Рисунок 1 - Рынок срочных инструментов

Форвардный контракт - это соглашение между двумя сторонами о будущей поставке предмета контракта, которое заключается вне биржи. Все условия сделки оговариваются контрагентами в момент заключения договора. Исполнение контракта происходит в соответствии с данными условиями в назначенное время .

Опционный рынок также разделяется на подвиды: рынок классических опционных контрактов и инструментов со встроенными опционами.

Опцион - это срочный контракт, который дает право выбора одному из его участников: исполнить или отказаться от исполнения сделки.

Фьючерсный рынок является исключительно биржевым. На нем торгуются фьючерсы на товарные и финансовые активы.

Фьючерс, фьючерсный контракт - контракт на покупку или продажу товара (финансового актива) с поставкой на будущую дату. Фьючерсный контракт предусматривает строго определенное количество товара установленного вида с минимально допустимыми отклонениями, поставляемого на определенных условиях оплаты накладных или транспортных расходов. Таким образом, фьючерсный контракт - это договор о фиксации условий покупки или продажи стандартного количества определенного товара в оговоренный срок в будущем, по цене, установленной сегодня.

Отличительными чертами фьючерсного контракта являются:

а) биржевой характер, т.е. это биржевой договор, разрабатываемый на данной бирже и обращающийся только на ней;

б) стандартизация по всем параметрам, кроме цены;

в) полная гарантия со стороны биржи того, что все обязательства, предусмотренные данным фьючерсным контрактом, будут выполнены;

г) наличие особого механизма досрочного прекращения обязательств по контракту любой из сторон .

Понимание фьючерсного контракта лучше всего достигается при его сравнении с форвардным контрактом. Фьючерсные контракты - это те же форвардные контракты, но обладающие рядом дополнительных свойств или отличительных особенностей.

Во-первых, это биржевые контракты, заключение которых происходит только на биржах, в то время как форвардные контракты заключаются на внебиржевом рынке. Каждая биржа самостоятельно разрабатывает фьючерсные контракты, на заключаемые сделки.

Во-вторых, это стандартные контракты не только по типовой форме, но и по содержанию. Форма форвардного контракта в какой-либо конкретной сфере деятельности является обычно типовой, но все конкретные условия контракта по количеству первичного актива, его качественным характеристикам и т.д. оговариваются между сторонами сделки при ее заключении. Фьючерсный контакт стандартизирован по всем его параметрам, кроме одного - цены. Он унифицирован по потребительской стоимости первичного актива, лежащего в его основе, по его количеству, месту и сроку поставки, срокам и форме расчетов, штрафным санкциям и арбитражу и т.п.

В-третьих, исполнение и все расчеты по фьючерсному контракту гарантированы биржей и расчетным органом, обслуживающим данную биржу, Расчетной (Клиринговой) палатой, благодаря наличию крупного страхового фонда, обязательного механизма гарантийного залога (маржи) и удвоению в процессе регистрации заключенного в ходе биржевых торгов фьючерсного контракта в Расчетной палате как контракта между покупателем первичного актива и Расчетной палатой как продавцом и как контракта между продавцом первичного актива и Расчетной палатой как покупателем.

В-четвертых, форвардный контракт заключается для того, чтобы купить (продать) первичный актив, и невыполнение этого контракта может обернуться крупными штрафными санкциями для нарушителя контракта. Фьючерсный контракт, благодаря механизму возможного досрочного прекращения обязательств по нему любой из его сторон, имеет своей целью не куплю-продажу первичного актива, а получение прибыли (дохода) от сделок на фьючерсном рынке. Он является преимущественно спекулятивным.

В-пятых, форвардные контракты могут заключаться на любые первичные активы фондового рынка, фьючерсные контракты имеют в основе ограниченный круг таких первичных активов, главной чертой которых является непредсказуемость изменений цен и их основополагающий характер .

Фьючерсные контракты делятся на два класса: товарные и финансовые фьючерсы.

Товарные фьючерсы классифицируются по следующим группам биржевых товаров:

а) сельскохозяйственное сырье и полуфабрикаты - зерно, скот, мясо, растительное масло, семена и т.п.;

б) лес и пиломатериалы;

в) цветные и драгоценные металлы - алюминий, медь, свинец, цинк, никель, олово, золото, серебро, платина, палладий;

г) нефтегазовое сырье - нефть, газ, бензин, мазут и др.

Товарные фьючерсы оставались главным видом фьючерсных контрактов до начала 70-х годов. В 1972 году появились финансовые фьючерсы как результат резкого увеличения нестабильности всех основных финансовых инструментов (валютных курсов, процентных ставок и т.п.) .

Финансовые фьючерсы делятся на четыре основные группы: валютные, фондовые, процентные и индексные.

Валютные фьючерсы - фьючерсные контракты купли-продажи какой-либо конвертируемой валюты. Они аналогичны валютным форвардам и отличаются от последних местом заключения (на биржах), уровнем стандартизации (полная) и механизмом их гарантирования (механизм маржевых сборов).

Фондовые фьючерсы - это фьючерсные контракты купли-продажи некоторых видов акций. Широкого распространения не имеют.

Индексные фьючерсы - это фьючерсные контракты на изменение значений индексов фондового рынка.

Процентные фьючерсы - это фьючерсные контракты на изменение процентных ставок и на куплю-продажу долгосрочных облигаций. Первые есть краткосрочные процентные фьючерсы, а вторые - долгосрочные фьючерсы .

Своповый рынок является исключительно внебиржевым, на нем происходят регулярные обмены денежными активами между различными фирмами.

Своп (swap) - это соглашение между двумя или более сторонами о будущем обмене денежными потоками. В нем указываются даты выплат и способ определения их объемов.

Форварды и свопы объединяет между собой то, что это инструменты внебиржевого рынка. К тому же можно сказать, что своп является многократно повторяемым форвардом, а форвард - однократным свопом.

Фьючерсы являются только биржевым инструментом, а опционы могут быть как биржевым, так не биржевым инструментом.

Кроме перечисленных выше есть еще одна группа производных инструментов: это депозитраные расписки: ADR, GDR и подобные производные инструменты на акции. Они используются для торговли на иностранных биржах .

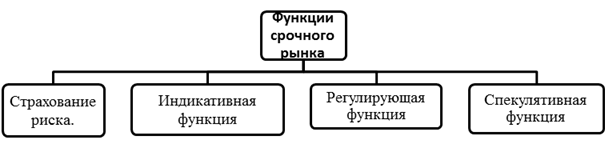

Рисунок 2 - Функции срочного рынка производных ценных бумаг

Первой и самой главной функцией срочного рынка является функция управления риском. При этом под управлением риском будем понимать как страхование от риска индивидуального участника, так и перераспределение рисков между всеми участниками рынка. Отметим, что данная функция играет на рынке двоякую роль.

Во-первых, пользуясь срочными инструментами можно управлять уже существующими рисками, вытекающими из операций на рынке базисного актива.

Во-вторых, срочный рынок позволяет участникам заранее застраховать свои позиции, создавая тем самым потенциал для осуществления невозможных ранее инвестиционных проектов. Таким образом, заключение срочных сделок снижает риск владения базисным активом, что способствует увеличению объемов спот рынка.

Второй важной функцией срочного рынка является функция предоставления информации экономическим агентам. Суть данной функции вытекает из предложенной Кейнсом функции установления будущей цены. Так, формируемая на срочном рынке цена определяет конъюнктуру в будущем, что, естественным образом, вызовет соответствующую координацию планов хозяйствующих субъектов (изменение товарных запасов, осуществление инвестиций, выпуск ценных бумаг и прочее). Кроме этого, информация, предоставляемая срочным рыком, снижает трансакционные издержки на получение информации о состоянии экономики вообще, так как отражает ожидания многих хозяйственных единиц. Данный факт также обуславливает снижение монополии крупных фирм на владение экономической информацией, допуская до нее крупных и мелких субъектов, увеличивая, таким образом, конкуренцию на спот рынке. Также можно отметить, что срочный рынок улучшает качество экономической информации, что означает более быструю реакцию цен на основных рынках в ответ на изменение экономической конъюнктуры, а также обеспечивает снижение амплитуды колебаний спотовых цен. Все вышеперечисленное означает, что информация, предоставляемая экономическим агентам срочным рынком, создает ситуацию, когда срочные и спотовые цены приближаются к своим реальным значениям. Этот факт означает, что срочный рынок имеет огромное макроэкономическое значение, способствуя более эффективному распределению ресурсов в экономике, что в свою очередь означает повышение качества принимаемых экономических решений, даже когда хозяйствующие субъекты сами непосредственно не участвуют в операциях срочного рынка.

Третьей функцией, выполняемой срочным рынком в экономике является спекулятивная функция. То есть рынок создает широкие возможности по получению так называемой спекулятивной прибыли, то есть прибыли, получаемой за счет биржевой игры на разнице в курсах срочных инструментов. Отметим, что и Кейнс, и Хикс подчеркивали в своих работах положительную роль спекулянтов на срочном рынке, аргументируя это следующим. Во-первых, спекулянты, по мнению классиков, очень верно предсказывают срочную цену, увеличивая тем самым стабильность рынка. Во-вторых, спекулянты оказывают сдерживающее влияние на колебания срочной цены. И главной функцией спекулянтов на рынке является перенос на себя рисков хеджеров .

Выполнение срочным рынком двух последних функций позволяет выделить как отдельную функцию обеспечения эффективности рынка. Согласно гипотезе эффективного рынка, предложенной учеными несколько лет назад, «давление на рынок, оказываемое интенсивной конкуренцией между спекулянтами и арбитражерами, пытающимися использовать информацию и отклонения от ценовых пропорций, приведет к тому, что конкурирующие рынки будут всегда информационно эффективными»(1) . Другими словами, можно считать, что ни один из участников рынка не обладает всей полнотой информации, однако, осуществляя сделки, контрагенты передают рынку свои частные прогнозы относительно будущего его состоянии. Таким образом, оказывается, что в рыночной цене отражена информация всех участников рынка, и рыночный прогноз будет лучше прогноза любого из участников. Условием существования эффективного рынка является наличие на нем срочного сегмента (одной из функций которого и является предоставление участникам объективной или эффективной информации о будущих движениях цены), а также присутствие на рынке спекулянтов и арбитражеров, действия которых и поддерживают эффективность. Отметим, однако, существенное противоречие между положением рассмотренной гипотезы, согласно которому прогнозы каждого из участников являются менее эффективными, чем прогноз рынка в целом, и тем, что прибыль, получаемая спекулянтами и арбитражерами, является следствием наличия в их распоряжении эффективной (но не доступной другим участникам) информации. Впрочем, дальнейшее развитие гипотезы снимает это противоречие, утверждая о существовании равновесного уровня неэффективности рынка, наличие которого и позволяет извлекать спекулятивную и арбитражную прибыль. В то же время, конечным итогом их действий является общее повышение эффективности рынков.

Некоторые авторы выделяют еще одну функцию срочного рынка, это функция по созданию новых финансовых инструментов. При этом, так как некоторые срочные инструменты несут в себе черты долгосрочных долговых инструментов рынка капиталов, то создаваемые на срочном рынке новые прибыльные инструменты, могут уже относиться к основным рынкам. Примером такого инструмента могут выступить валютные облигации со встроенными опционами. Это относительно новый инструмент (разработка инвестиционных банкиров), который номинирован в каких-либо высококупонных валютах (например, в австралийских или канадских долларах) и содержит опцион на погашение выпуска в менее рисковой валюте (например, в долларах США). Также, с помощью финансовых деривативов могут быть созданы новые инструменты непосредственно срочного рынка. Примером могут служить всевозможные сложные фьючерсные и опционные стратегии, которые, по мере вхождения в постоянный деловой оборот срочного рынка начинают самостоятельное функционирование на рынке.

Таким образом, срочный рынок и его инструменты выполняют в экономике функции: управления риском, предоставления экономической информации, спекулятивную, обеспечения эффективности рынка и функцию создания новых финансовых инструментов. Высокое значение данных функций в обеспечении функционирования современной экономической системы позволяет сделать вывод о том, что срочный рынок имеет важное экономическое значение.

Срочный рынок FORTS – это российская биржевая структура в рамках Московской Биржи, на которой торгуются производные финансовые инструменты, т.е. это отдельная секция МосБиржи, на которой обращаются специфические финансовые активы – фьючерсы и опционы.

Сущностью указанных финансовых инструментов является их зависимость от базового актива, в виде которого могут выступать любые инструменты, торгующиеся на обычном спотовом рынке – акции, нефть, золото и т.д.

Смысл производных инструментов в том, что это, по сути, договоры, в которых обязательно прописаны следующие условия: базовый актив; срок, в течение которого данный договор актуален; и цена исполнения, т.е. цена, которая была спрогнозирована в момент заключения договора.

В момент окончания срока действия такого инструмента договорная цена сравнивается с ценой, которая фактически имеется на текущем спотовом рынке и в зависимости от этого происходят взаиморасчеты с контрагентами сделки (т.е. кто-то оказывается в выигрыше, а кто-то в проигрыше).

Срочный рынок FORTS часто путают с валютным рынком ФОРЕКС, однако, это ошибка! Да… и там и там обращаются договоры на некие базовые активы (причем на Форексе это преимущественно валютные инструменты), но принципиальная разница у них вот какая: ФОРЕКС является рынком, а срочный рынок FORTS – . Этот маленький, но ключевой нюанс мало кто принимает во внимание, поясню.

Как уже было сказано, срочный рынок FORTS это именно биржевой сегмент, а это означает, что сделки с и публично объявляются и официально регистрируются биржей. Помимо этого между контрагентами производится централизованный , т.е. имеется некий центральный депозитарий, который рассчитывает результаты торговых операций и зачисляет (либо списывает) выигрыш (или проигрыш) непосредственно сторонам сделки.

Форекс же, являясь внебиржевой структурой, не имеет централизованного клиринга (вашим контрагентом по сделке является ваш брокер, а не другое, как вы, физлицо), цены публично нигде не регистрируются, что приводит к несовпадению цен на одни и те же инструменты у разных брокерских компаний. Все это делает процесс торговли не совсем честным по отношению к частному трейдеру (поэтому выбирайте срочный рынок FORTS как лучшую альтернативу валютному ФОРЕКСу).

Срочный рынок FORTS и инструменты, торгуемые на нем

Ниже приведен исчерпывающий перечень инструментов, торгуемых в срочной секции рынка FORTS. Все упомянутые инструменты можно найти на сайте МосБиржи на странице поиска контрактов .

ФЬЮЧЕРСЫ

- На акции – ГАЗПРОМ, ЛУКОЙЛ, Сбербанк ао, Сбербанк ап, РусГидро, Ростелеком ао, Северсталь, Сургутнефтегаз ао, Сургутнефтегаз ап, Магнит, Татнефть ао, МТС, Роснефть, Транснефть ап, НОВАТЭК, МосБиржа, ВТБ, Уралкалий, ФСК ЕЭС, ГМК НорНикель, немецкие BMW, Deutsche Bank, Daimler, Siemens, Volkswagen;

- На облигации – 2-х летние ОФЗ, 4-х летн. ОФЗ, 6-летние ОФЗ, 10-летн. ОФЗ, 15-летн. ОФЗ, еврооблигации РФ;

- На процентные ставки – трехмесячного кредита MosPrime, однодневных кредитов RUONIA;

- На индексы – Бразильский BOVESPA, Индийский SENSEX, Китайский Hang Seng, Южно-Африканская республика FTSE/JSE Top40, российские ММВБ, ММВБ mini, РТС, РТС Стандарт, волатильность VIX;

- На товары – нефть Brent, электроэнергия в хабе Центр и Урал, зерно риса, крупа рисовая, сахар-сырец, пшеница;

- На металлы – медь, золото, палладий, платина, серебро;

- На валютные пары – AUD/USD, USD/CAD, USD /CHF, CNY/RUB, EUR/USD, EUR/ RUB, GBP/ USD, USD/JPY, USD/RUB, USD/ TRY, USD/ UAH.

ОПЦИОНЫ НА ФЬЮЧЕРСЫ

- На акции – ГМК НорНикель, ЛУКОЙЛ, ГАЗПРОМ, Роснефть, Сургутнефтегаз ао, Сбербанк ао, Транснефть ап, ВТБ;

- На валюты – EUR/USD, EUR/ RUB, USD/RUB;

- На металлы – золото, платина, серебро;

- На товары – нефть Brent;

- На индексы – ММВБ, ММВБ mini, РТС.

Срочный рынок FORTS – как торговать фьючерсами?

Как показывает практика, торговля фьючерсами почему-то вызывает сложности у людей, ранее не сталкивающихся с данными инструментами. Новичка запутывает наличие каких-то условий (базовый актив, дата экспирации, и прочее), но если отбросить все эти нюансы, то торговля фьючерсами практически ничем не отличается от торговли, к примеру, акциями. Да, безусловно, фьючерс накладывают некоторые ограничения, которые следует учитывать во время торгового процесса, а вот какие именно, будем разбираться далее. Для простоты понимания сравним фьючерс на акции ГАЗПРОМа, торгуемый на срочном рынке FORTS и непосредственно акции ГАЗПРОМа, торгуемые на споте.

Для начала графики … Существует график на акции ГАЗПРОМа, а также отдельно есть график движения цены фьючерса на эти же самые акции – это два разных графика, которые очень похожи, но тем не менее они разные, корреляция между ними близка к единице (т.е. цены практически копируют друг друга).

Цена на графике … Цена акции указана в рублях за 1 штуку (напр., 140р. за 1 акцию). Цена фьючерса указана в рублях за 100 акций ГАЗПРОМа, т.к. именно данное количество предусмотрено этим «производным договором». Покупая акции на спот-рынке вы совершаете сделки лотами, размер которого равен 10 акциям. Т.е. минимальное количество акций, которое можно купить, составляет 1 лот или 10 акций, заплатить за это придется 1400р. Для покупки одного фьючерса, в механизм которого заложено 100 акций, нужно заплатить так называемое гарантийное обеспечение, которое равно примерно 15% от стоимости 100 акций ГАЗПРОМа, т.е. 15% от 14000р. = 2100р.

Встроенное плечо … При покупке на споте 1 лота (=10 акций) кредитное плечо отсутствует, другими словами, при изменении стоимости одной бумаги на 2% вы заработаете +2% от размера открытой позиции. При покупке же 1 фьючерса кредитное плечо априори уже встроено в данный инструмент, потому что фактически за то, что стоит 14000р. вы платите лишь 2100р., отсюда плечо равно чуть больше 6,5 (именно по этой причине вы могли слышать, что плечо на фьючерсах бесплатное, в отличие от рынка акций). Поэтому при изменении цены на +2% ваша прибыль увеличивается пропорционально кредитному плечу, т.е. 2%*6,5=13% и именно столько вы и зарабатываете.

Время торговли … Основная секция биржи, на которой торгуются акции, работает с 10:00 до 18:45 мск. Срочный рынок FORTS имеет более широкие возможности по времени. Открывается он так же в 10:00 мск, с 14:00 до 14:03 проходит промежуточный клиринг (в этот момент торги останавливают, что дает возможность бирже сделать предварительные взаиморасчеты). С 14:03 до 18:45 продолжается основная сессия. После ее окончания с 18:45 до 19:00 проходит вечерний клиринг, и дальше самое интересное, когда спот рынок закрывается, срочный рынок FORTS торгуется еще несколько часов с 19:00 до 23:45 – это дает трейдеру дополнительные возможности, потому что именно в указанное время торгуется фондовый рынок США, который, как известно, очень влияет на наш рынок.

Срок действия … Акция на спот-рынке бессрочна, она не имеет срока действия, т.е. если вы купили акцию 5 лет назад и забыли про нее, то с ней ничего не произойдет, она будет храниться на вашем брокерском счете до тех пор, пока вы про нее не вспомните. Никто не имеет права продать вашу акцию или как-то ее отобрать (но при условии, что вы купили акции только на собственные средства без использования кредитных денег, как известно все кредиты рано или поздно придется вернуть). Фьючерс же, являясь договором, имеет свойство заканчиваться, истекать. По правилам МосБиржи срок действия 1 фьючерса на акции ГАЗПРОМа – 3 месяца, по итогам этого срока происходит экспирация фьючерса или его исполнение. Остановимся на этом подробнее…

Ввиду того, что срок действия фьючерса составляет 3 месяца, значит за один год истекут аж 4 фьючерсных контракта. Поэтому не получится так как с акциями, купить 1 фьючерс и забыть про него на несколько лет – нет! По истечении как минимум 3 месяцев с ним что-то да произойдет. Что может произойти?

- Пройдет и в дату исполнения биржа рассчитает ваш доход/убыток по данному контракту и зачислит, либо спишет его на ваш/с вашего счета. При этом фьючерс со счета исчезнет, останутся только денежные средства, т.е. вы окажетесь без позиций.

- До экспирации цена может измениться настолько в худшую для вас сторону, что денег на счету просто не останется. В таком случае биржа попросит вас довнести еще денег на счет для дальнейшего поддержания убыточной позиции, но если вы этого не сделаете, она будет вынуждена продать ваш единственный фьючерс вам в убыток, в результате чего счет практически обнулится, и вы так же останетесь без позиции.

Отсюда вывод, что торговля фьючерсами подходит лишь для краткосрочного осознанного трейдинга, пускать ситуацию на самотек в данном случае чревато для вас крутыми убытками. А теперь запомните те даты, в которые происходит экспирация фьючерсов – обычно это 15 число каждого месяца (есть фьючерсы со сроком жизни 1 месяц), подробнее об этом читайте здесь.

Можно ли продать фьючерс до даты экспирации? Конечно можно, скажу больше, основная масса краткосрочных трейдеров делает именно так! За пару дней до экспирации они сбрасывают истекающий фьючерс и перепрыгивают во фьючерс со следующей ближайшей датой истечения. Как известно, срочный рынок FORTS славится своими низкими комиссионными, поэтому много в деньгах трейдеры не теряют. Очень маленькая часть игроков остается в позиции в день экспирации. Почему тогда график движения фьючерса единый, а не разбит на части? Потому что биржа «склеивает» данные для удобного визуального анализа.

Итак, срочный рынок FORTS является биржевым сегментом, в котором обращаются производные инструменты, дающие возможность строить сложные финансовые стратегии. Все это позволяет извлекать прибыль другими более интересными способами по сравнению с традиционными (имеется в виду и ). Срочный рынок FORTS также является признаком зрелости нашего рынка, кстати, существует он довольно давно, а именно с 2001 года.

Итак:

1. Ликвидность

FORTS

однозначно уступает рынку FOREX в плане ликвидности. На фортсе реально ликвидных всего несколько инструментов: SI (фьючерс на доллар\рубль), RTS (фьючерс на индекс РТС), SBRF (фьючерс на акции Сбербанка), ED (фьючерс евро\доллар). Более-менее можно торговать золото и нефть. Все остальное - нелеквид, спреды огромные, заявок в стакане минимум. Несмотря на это, среднесрочно торговать все же возможно. Я, например, с удовольствием торгую фунт\доллар (GBPU), хотя оборот по инструменту в день очень низкий. Все зависит от торговой системы.

Чем плоха низкая ликвидность?

Все просто: покупки и продажи приходится делать по худшим ценам, с большими спредом, проливами по инструменту в случае захода большим объемом, а это ухудшает общий результат торговли. При низкой ликвидности может случится такая ситуация, например, когда вы купили инструмент, а продать некому по желаемой цене. Тогда приходится продавать по ближайшей, уже худшей для Вас цене, отдавая часть незафиксированной прибыли.

FOREX

по ликвидности лидер среди всех рынков. Хотя оборот в 5 триллионов долларов в день (по официальным данным Банка по международным расчетам за 2013 год) это явное преувеличение, так как данные об одном и том же ордере попадает в разные ECN-системы, что приводит к раздуванию реальных объемов рынка. Даже если эта цифра в 3 раза меньше, то оборот в 1-1,5 триллиона в день - это все равно мегаликвидность. Это дает максимально низкий спред, возможность захода в рынок большими позициями за короткий промежуток времени и такая же возможность выхода из позиций с минимальными издержками.

2. Режим работы

.

FORTS

работает с с 10:00 до 23:50 по Москве 5 дней в неделю. Недостатками FORTS есть ежедневные клиринги с ликвидацией всех отложенных позиций и ограниченный строк жизни фьючерсного контракта. Это означает, что открытые позиции нужно принудительно закрывать перед датами экспирации и переносить их на новый контракт. А это и уплата дополнительной комиссии, и фиксация плавающего убытка\прибыли с открытием в менее выгодном, возможно, месте для торгов. Лично мне это никогда не нравилось, так как я торгую среднесрочно и должен постоянно думать о том, на каком же мне контракте лучше открываться за несколько недель до его экспирации. Это раздражает, так как приходится снижать риски и уходить на нелеквидный еще контракт. Но с другой стороны, так работают фьючерсные рынки по всему миру.

FOREX

более гибкий в торговле, так как позволяет открывать позиции практически круглосуточно 5 дней в неделю. Кроме того, не нужно ежедневно устанавливать или восстанавливать отложенные ордера. На форексе нет экспираций и клирингов в течении дня, но есть другая вещь - swap. Swap - это плата за перенос позиции на следующий день. Он начисляется ежедневно и, к слову, может быть и плюсовой, а не только отрицательный. На фьючерсных рынках платы за перенос позиций на следующий день нет, значительно увеличивается лишь гарантийное обеспечение по контракту.Еще один плюс Forex - это отсутствие ежедневных гепов (кроме тех, что случаются после выходных). Так как можно торговать круглые сутки, сюрпризов с открытия европейской сессии не бывает, всегда можно увидеть, чем же закончились азиатские торги и в любой момент подкоректировать позиции + всегда есть возможность подстраховаться стопами на ночь на случай неожиданных движений против открытых позиций. Поэтому удобней и БЕЗОПАСНЕЕ вести среднесрочную торговлю на FOREX, хотя это может быть и менее выгодно из-за отрицательного swap-а (при длительном удержании позиций).

3. Стабильность работы.

FORTS - после частых сбоев на Московской бирже у меня нет иллюзий насчет безопасности и стабильной работы биржи. Нужно всегда открывать позиции с оглядкой на возможные технические проблемы, которые могут существенно повлиять на конечный результат. Особенно это важно для интрадейщиков, скальперов и владельцев роботов.

FOREX - на форексе сбоев нет, так как это общность ECN - систем. Если что-то случается с одной системой, другие продолжают функционировать. Есть форс-мажоры политического или экономического толка, но они относятся к реальной ситуации в мире.

4. Плечи и риски.

Все считают FOREX очень рискованым рынком, потому что многие брокеры предлогают плечи в пропорции 1 к 100. Среди «кухонных брокеров», которые не имеют никакого отношения к реальному рынку FOREX, можно найти и 1:1000 и даже больше. Так оно и есть, рынок форекс дает возможности заложить максимальный риск. Но сильно ли он отличается от риска при торговли на фьючерсах? Я так не считаю. Простая арифметика: на FORTS я могу получить плече 1:2 для покупки контрактов. Например, у меня есть 1000 долларов (около 70 000 рублей) для покупки фьючерсных контрактов по евро\доллару. 70 000 умножаем на 2 (так как плече 1:2) - получаем 140 000 рублей покупательской силы. На эту суму я могу открыть 36 контрактов (140 000 / 3800 руб (текущее ГО на 1 контракт ED)) В свою очередь, 36 контрактов равняются 0,36 лота того же евро\доллара на форекс, а это равняется плечам на форекс 1:36. Если при плече в 1:100 на форексе я могу открыть ровно 1 лот на 1000 долларов, то 0,36 лота - это уже треть. То есть, вгрузиться под завязку можно и на FORTS, и он может быть таким же рискованным, как и FOREX. Тем более, что нормальные форекс-брокеры дают плече лишь 1:20 или 1:50. В таком случае разницы между рисками на FORTS и FOREX практически нет. Поэтому риски на FORTS и FOREX, при определенных условиях, практически ИДЕНТИЧНЫЕ и зависят исключительно от адекватности трейдера и его системы.

5. Комиссии и другие издержки.

Если торговать лимитками, то торговля на FORTS будет однозначно выгоднее, чем на FOREX. Комиссия за открытие контракта составляет пару рублей, что дороже спреда на форексе. Но если открываться маркетами, то из-за широких спредов такое преимущество FORTS будет теряться. Еще одной статьей расходов есть плата за платформу, которой нет на FOREX. Зато на FORTS не начисляется swap на перенесенные позиции на следующий день. Если подсчитать, то на FORTS торговать все же выгоднее, несмотря на худшую ликвидность.

6. Выбор инструментов.

Этот параметр у FORTS

выглядит намного привлекательнее. Действительно, довольно широкий выбор разнопрофильных инструментов, которые включает в себя фьючерсные контракты на акции, валюты, сырье, индексы, дает возможность диверсифицировать трейды. В то же время проблема многих инструментов - отсуствие нормальной ликвидности.

FOREX

же менее разнообразный, если брать во внимание классический набор валют и не смотреть на CFD-контракты, которые также дают возможность работать с сырьем, американскими акциями или индексами.

7. Валюта счета.

Как по мне, самый большой минус FORTS

- это счет в рублях. Девальвация рубля создает дополнительную нагрузку на счет, так как постоянно нужно думать о хеджировании валютного риска. Например, при открытии счета в 1000 долларов по курсе 50 мы получаем 50 000 рублей на счет. За время торгов, предполоджим, было заработано 100%, счет в рублях удвоился до 100 000 рублей. Но в то же время, повысился курс доллара, допустим до 70. В итоге имеем 100% дохода в рублях, но по факту всего лишь 60%, если сделать поправку на текущий курс доллара. А с теми процессами, что происходят в России, стабильность курса рубля еще долго будет оставаться под вопросом.

На FOREX

же есть возможность выбора валюты счета. И в этом его прелесть, так как мы избегаем валютных рисков. Кроме того, изменения курса национальных валют может существенно влиять на состояние маржи на счету. Поэтому открытие счетов в евро или долларах - очень разумный шаг нейтрализации риска девальвации нацвалюты. Чтобы не происходило в стране, а ваши доходы привязаны к стабильной валюте.