Инвентарь и хозяйственные принадлежности. Бухгалтерский учет инвентаря и хозяйственных принадлежностей. Учет инвентаря в составе ОС

В данной статье мы рассмотрим учет инвентаря и хозяйственных принадлежностей. Узнаем про учет в составе МПЗ. Разберемся в налоговом учете на ОСНО.

Без инвентаря и хозяйственных принадлежностей предприятию не обойтись. Точно так же, как и любое иное имущество, этот его вид подлежит учету. Особенности бухгалтерских операций с хозпринадлежностями, нюансы налогового учета описаны ниже.

Составные хозяйственных принадлежностей и инвентаря

Учет инвентаря и хозпринадлежностей (ИХП) проводится за местом их хранения и нахождения. Как правило, используются такие группы:

- Инструменты и приспособления, имеющие универсальное использование. Они применяются для изготовления разнообразной продукции.

- Пресс-формы и предметы им подобные, применяемые для производства отдельных видов изделий или для выполнения единственного индивидуального заказа.

- Тара, которая используется в технологическом процессе непосредственно.

- Производственный инвентарь.

- Хозинвентарь.

- Приборы, лабораторное оборудование и автоматизированные установки.

- Спецодежда и спецобувь.

- Остальные виды ИХП.

Учет инвентаря и хозпринадлежностей в составе ОС

Те разновидности хозинвентаря, которые предположительно будут использоваться больше 12 месяцев, должны учитываться как составная основных средств. Следует не упустить при разработке учетной политики ограничение их стоимости. В ее границах ОС с периодом использования больше года учитываются среди МПЗ. Верхний предел составляет 40 тыс. рублей.

Учет инвентаря и хозпринадлежностей в составе МПЗ

Основные проводки, используемые в компании:

| Дебет | Кредит | Пояснение |

| 10.9 | 15, 23, 60 | ИХП принимаются к учету по учетным ценам |

| 68, 70, 71 ,69 | Отражены расходы по приобретению ИХП | |

| 20, 23, 29, 44 | 10.9 | Списание полной стоимости ИХП, которые отправлены в эксплуатацию |

Пример 1. Компания «Янтарь» закупила в ООО «Росток» хозяйственные перчатки на сумму 58 тыс. рублей. НДС – 10 440. Принадлежности доставлялись собственным транспортом.

Списанию подлежит:

- Стоимость транспортных услуг – 8 тыс. руб.;

- Командировочные, выплаченные экспедитору – 2,8 тыс. рублей.

В учете появляются такие записи:

| Дебет | Кредит | Пояснение | Сумма, руб. |

| 10 (11) | 60 | Закуплены перчатки у поставщика | 58 000,00 |

| 19 (3) | 60 | Отражение НДС | 10 440,00 |

| 10 (11) | 23 (3) | Списание транспортных расходов | 8 000,00 |

| 10 (11) | 71 | Списание командировочных издержек | 2 800,00 |

| 60 | 51 | Задолженность поставщику оплачена | 68 440,000 |

Документальное оформление движения инвентаря и хозпринадлежностей

Когда хозинвентарь выдается со склада, оформляется требование-накладная по ф. № М-11. В ней содержится информация о подразделении, куда ИХП выдаются, о номере счета, содержащем проведение учета затрат по данному подразделению.

В процессе полного расходования хозинвентаря происходит оформление актов, отражающих его списание. На основании таких документов стоимость ИПХ включается в издержки.

Важно! Акты на списание должны составляться отдельно на различные виды хозпринадлежностей и инвентаря.

Использование карточки учета инвентаря и хозяйственных принадлежностей

Документ, называемый карточкой, представляет собой специализированный бланк первичной документации в области учета. С ее помощью фиксируются сведения об ИХП, поступивших на предприятие. В карточке учитываются ИХП, время полезного использования которых составляет больше одного года.

Ведение карточки позволяет:

- получать оперативную информацию о том, насколько организация и ее подразделения обеспечены нужным инвентарем;

- контролировать движение каждого элемента ИХП.

Важно! Отдельная компания или фирма вправе эксплуатировать указанный образец документа либо же самостоятельно его создать. Но при этом все необходимые составные должны быть сохранены.

Перед тем как заносить сведения в карточку, хозпринадлежности и инвентарь необходимо собрать по одному из признаков:

- Однородное назначение.

- Одинаковая стоимость.

У формы присутствует и лицевая, и обратная стороны. На лицевой части записывается:

- наименование объекта и присвоенный ему инвентарный номер;

- предусмотренный срок полезной эксплуатации;

- данные о поступлении хозпринадлежностей (дата, количество, стоимость);

- информация о выдаче ИХП;

- корреспонденция счетов, с помощью которой отражается движение хозинвентаря;

- остатки малоценных активов.

Внизу подписывается материально ответственный работник, заполнивший лицевую сторону карточки. Обратная сторона документа заполняется в случае выбытия хозинвентаря из эксплуатации. Подобное решение принимается специальной комиссией и оформляется актом.

Порядок учета отправленного в эксплуатацию инвентаря и хозпринадлежностей

Для того, чтобы контролировать движение хозинвентаря, ведется:

- Ведомость учета хозпринадлежностей и инвентаря по всем отдельным подразделениям предприятия.

- Учет на внебалансовых счетах.

Необходимо выбрать один из указанных вариантов и отметить его в учетной политике компании. В Плане счетов отсутствует забалансовый счет касательно тех ИХП, которые отправлены в эксплуатацию. Однако он запускается в действие в компании самостоятельно, обозначаясь, к примеру, как сч. 013.

Когда ИХП передаются в работу, появляются такие записи:

В случае списания инвентаря появляется запись:

Кт 013 инвентарь полностью списан

Учет на дополнительно установленном забалансовом счете проводится просто: без записи корреспонденции с другим счетом.

По дебету следует отразить наличие ИХП, их поступление в фирму, по кредиту – выбытие из эксплуатации.

Нет необходимости отражать в бухгалтерской отчетности данные об этом виде имущества, поскольку:

- его стоимость списана;

- подобный учет никак не влияет на корректность сведений о финансовом состоянии компании.

Важно! Когда хозинвентарь подлежит выбытию, это обязательно оформляется актом о списании, структуру которого работники компании разрабатывают самостоятельно.

Особенности учета в бюджетном учреждении

Законодательством четко не определено, какое именно имущество можно отнести к инвентарю и хозпринадлежностям (ИХП). В соответствии со сложившейся практикой ИХП в бюджетных учреждениях состоят из:

- офисной мебели (шкафов, стульев, столов, тумбочек);

- электронной техники (диктофонов и планшетов, видеокамер и фотоаппаратов);

- приспособлений для наведения чистоты в помещениях, на рабочих местах и прилегающей территории (швабр, веничков, метел, ведер);

- приборов, предназначенных для освещения;

- вещей для туалетных процедур (полотенец, мыла, освежителей, спреев и гелей);

- средств пожаротушения (шкафов пожарных, стендов, огнетушителей, лопат, багров);

- бытовых и кухонных приспособлений (холодильников, кофеварок, микроволновок, кулеров);

- канцтоваров.

Учреждение самостоятельно определяется со СПИ инвентаря. Когда он не установлен законодательно, то этот период можно определить исходя из технической документации. Если и она не содержит нужной информации, СПИ должна установить созданная в организации комиссия по поступлению активов и их выбытию.

Когда ИХП входят в ОС, то издержки, связанные с их покупкой, отражаются на счете 0.106.01.000. К учету принимается первоначальная стоимость ИХП. НДС следует отнести на счет отдельный – 0.210.01.000. Эти требования закреплены Инструкцией, которая разработана относительно Единого плана счетов.

В числе МПЗ ИХП отражаются на сч. 0.105.06.000. Списывается хозинвентарь по фактической стоимости отдельной единицы. Используется и средняя стоимость по факту. Конкретный метод оценки фиксируется в приказе об учетной политике.

Важно! Когда использование ИХП происходит в пределах работ, облагаемых НДС, то «входной» налог в стоимость хозинвентаря включать не нужно.

Налоговый учет при различных системах налогообложения

Расходы на инвентаря и хозпринадлежностей на суме налогов отражаются не одинаково

Компании с ОСНО

В процессе расчета налога на прибыль при использовании ОСНО списание стоимости ИХП происходит через определение амортизационных отчислений. Когда хозинвентарь невозможно признать имуществом, подлежащим амортизации, его учитывают в составе МПЗ. Компания имеет право определиться с порядком списания ИХП так, как считает наиболее приемлемым, учитывая отрезок времени его нахождения в пользовании и иные экономические критерии.

К примеру, это можно проводить:

- одним заходом, разово;

- равномерно на протяжении не одного, а нескольких месяцев.

Когда компания использует способ начисления, то происходит уменьшение налоговой базы в зависимости от факта отправления инвентаря в использование.

При использовании кассового метода база обложения налогами снижается после передачи ИХП в использование и перечисления оплаты его стоимости компании-поставщику.

УСН

В фирме на УСНО издержки учитываются в зависимости от того, какой объект налогообложения ею выбран. Если используется объект «доходы», то затраты на хозимущество никак не смогут уменьшить налоговую базу.

Кода объектом выступают те же доходы, но за минусом издержек, то база обложения налогом снижается на стоимость приобретенного инвентаря и хозимущества. В число издержек также включается НДС входной по данным товарам.

ЕНВД

Для подобных предприятий расходы на хозинвентарь не оказывают влияния на величину базы налогообложения. Причина – объектом обложения ЕНВД выступает вмененный доход.

Совмещение ОСНО и ЕНВД

Когда ИХП используются одновременно в двух видах деятельности компании, отличных за видом налогообложения, величину расходов нужно распределить. Расчет проводится прямо пропорционально доле доходов от каждого вида деятельности. Показатели определяются за тот отрезок времени, в котором инвентарь приобретался. Пропорциональному распределению подлежит и сумма НДС, выделенная в счете-фактуре на покупку ИХП.

Учет инвентаря и хозяйственных принадлежностей: топ 5 популярных вопросов

Вопрос №1. Бюджетная организация купила зеркало, смеситель и кофеварку на общую сумму 7,5 тыс. рублей. На каком счете их следует учитывать?

Ответ. Поскольку стоимость принадлежностей не больше 40 тыс. руб., их учет следует проводить на сч. 0.105.06.000 в составе МПЗ.

Вопрос №2. Предприятие купило диваны и кресла, стоимость которых не превышает 40 тысяч рублей. Используется УСНО (минус затраты). Можно ли отразить издержки на сч. 26?

Ответ. Подобное имущество следует учитывать на сч. 10 (9) в составе МПЗ. Сч. 26 не подходит.

Вопрос №3. Хозинвентарь, закупленный фирмой, передали в эксплуатацию, а его стоимость уже списали на затраты. При этом хозинвентарь продолжает использоваться. Как проконтролировать его сохранность?

Ответ. Фирма самостоятельно определяется с тем, какой способ контроля выбрать из возможных:

- вести ведомость учета преданного в использование инвентаря;

- открыть забалансовый счет.

Вопрос №4. Стоимость хозпринадлежностей и инвентаря нужно учитывать, когда определяется налог на имущество (ОСНО)?

Ответ. Если ИПХ учитываются среди ОС, их стоимость принимается во внимание обязательно. Когда они отражаются в составе МПЗ, тогда на налог на имущество их сумма не влияет.

Вопрос №5. Всегда ли предприятие должно принять к вычету входной НДС, который предъявляется при покупке ИХП?

Ответ. Это правило не действует в следующих случаях:

- Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Звонок в один клик

При выдаче инвентаря со склада составляется требование-накладная по форме № М-11 (указания, утвержденные постановлением Госкомстата России от 30 октября 1997 г. № 71а). В ней укажите наименование подразделения, которому выдан инвентарь, номер счета, на котором учитываются затраты на содержание данного подразделения (например, счет 25 при передаче инвентаря в отдел эксплуатации оборудования) (п. 97 и 98 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

Если со склада инвентарь отпускается в промежуточное подразделение организации (например, в АХО), то в момент передачи неизвестно, какое количество израсходует каждое подразделение организации (например, бухгалтерия, отдел закупок). В этом случае по мере его расходования каждым подразделением нужно составлять акты (отчеты) в произвольной форме. В них следует указать наименование, количество, стоимость инвентаря и подтвердить целесообразность его использования. На основании этих актов (отчетов) стоимость инвентаря и хозяйственных принадлежностей списывайте на затраты. Такой порядок следует из пунктов 97 и 98 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Учет у субъектов малого предпринимательства

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен особый порядок учета расходов (ч. 4, 5 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

Бухучет

Выдачу инвентаря отражайте в корреспонденции со счетом 25 «Общепроизводственные расходы», счетом 26 «Общехозяйственные расходы» или счетом 44 «Расходы на продажу». Одновременно с составлением требования-накладной по форме № М-11 или акта (отчета) делайте проводку:

– отпущен со склада инвентарь.

Об этом сказано в пункте 93 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Способы списания стоимости

Стоимость, по которой инвентарь списывается со счета 10-9, определите одним из следующих способов:

- по себестоимости каждой единицы запасов ;

- ФИФО ;

- по средней себестоимости .

Об этом сказано в пункте 58 Положения по ведению бухгалтерского учета и отчетности и в пункте 16 ПБУ 5/01.

Метод оценки стоимости списываемого инвентаря и хозяйственных принадлежностей закрепите в учетной политике для целей бухучета. Такие правила установлены пунктом 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Контроль сохранности

Поскольку в момент передачи в эксплуатацию стоимость инвентаря переносится на затраты, следует организовать контроль его сохранности. В обязательном порядке нужно контролировать только инвентарь и хозяйственные принадлежности со сроком использования свыше 12 месяцев (абз. 4 п. 5 ПБУ 6/01).

Ситуация: как контролировать сохранность инвентаря, переданного в эксплуатацию? Стоимость инвентаря списана на расходы .

Организация обязана контролировать сохранность инвентаря, учтенного в составе материалов, если срок его полезного использования превышает 12 месяцев. Об этом сказано в абзаце 4 пункта 5 ПБУ 6/01.

Поскольку законодательством не урегулирован порядок учета инвентаря и хозяйственных принадлежностей, переданных в эксплуатацию, организация должна разработать его самостоятельно. На практике для контроля за движением инвентаря по каждому подразделению (материально-ответственному лицу) можно вести:

- ведомость учета хозяйственного инвентаря и принадлежностей в эксплуатации по каждому подразделению организации;

- забалансовый учет.

Выбранный вариант отразите в учетной политике для целей бухучета .

План счетов не предусматривает отдельного забалансового счета для учета инвентаря и хозяйственных принадлежностей, переданных в эксплуатацию. Поэтому его нужно открыть самостоятельно. Например, это может быть счет 013 «Инвентарь и хозяйственные принадлежности».

При передаче инвентаря в эксплуатацию в учете сделайте проводки:

Дебет 25 (26, 44) Кредит 10-9

– отпущен со склада инвентарь на хозяйственные нужды;

Дебет 013 «Инвентарь и хозяйственные принадлежности»

– учтен инвентарь, переданный на хозяйственные нужды.

Списание инвентаря отразите проводкой:

Кредит 013 «Инвентарь и хозяйственные принадлежности»

– списан инвентарь.

При выбытии инвентаря следует оформить акт о списании. Унифицированной формы такого документа нет, поэтому разработайте ее самостоятельно.

Порядок отражения расходов на инвентарь и хозяйственные принадлежности при расчете налогов зависит от системы налогообложения, которую применяет организация.

ОСНО: налог на прибыль

Инвентарь со сроком полезного использования свыше 12 месяцев и первоначальной стоимостью более 100 000 руб. включается в состав основных средств. При расчете налога на прибыль его стоимость списывайте через амортизацию (п. 1 ст. 256 НК РФ).

Расходы на инвентарь, который не признается амортизируемым имуществом, можно учесть в составе материальных затрат . При этом организация вправе самостоятельно определить порядок списания инвентаря с учетом срока его использования и других экономических показателей. Например, единовременно или равномерно в течение нескольких отчетных периодов (подп. 3 п. 1 ст. 254 НК РФ). Если организация применяет метод начисления, налоговую базу уменьшайте по мере передачи инвентаря в эксплуатацию (п. 2 ст. 272 НК РФ). Если организация применяет кассовый метод, налоговую базу уменьшите после передачи инвентаря в эксплуатацию и его оплаты поставщику (подп. 1 п. 3 ст. 273 НК РФ).

Ситуация: можно ли при расчете налога на прибыль учесть расходы на приобретение туалетных принадлежностей (бумажные полотенца, освежители воздуха, мыло и т. п.)?

Да, можно.

При расчете налога на прибыль расходы на приобретение туалетных принадлежностей можно учесть в составе:

– материальных затрат (абз. 4 подп. 2 п. 1 ст. 254 НК РФ);

– расходов на обеспечение нормальных условий труда (подп. 7 п. 1 ст. 264 НК РФ).

При этом такие затраты должны быть экономически обоснованны и документально подтверждены. Обосновать приобретение туалетных принадлежностей следует внутренними документами. Например, в коллективном договоре можно предусмотреть, что для обеспечения нормальных санитарно-гигиенических условий туалетные комнаты обеспечиваются бумажными полотенцами, освежителями воздуха, мылом и т. п.

Аналогичная точка зрения отражена в письмах Минфина России от 11 апреля 2007 г. № 03-03-06/1/229, УФНС России по г. Москве от 6 октября 2006 г. № 20-12/89121.1.

Передачу хозяйственных принадлежностей со склада закрепите требованием-накладной, например по форме № М-11.

В целях налогообложения такие затраты не нормируются. Однако организация вправе установить внутренние нормы расходов хозяйственных принадлежностей в целях их рационального использования. Нормирование подобных расходов поможет спланировать затраты на приобретение данных принадлежностей. Кроме того, это позволит контролировать потребление ресурсов и предотвращать злоупотребления со стороны сотрудников. Чтобы утвердить нормы, руководитель должен издать приказ. Норму расхода можно установить исходя из аналогичных затрат за предыдущий месяц, квартал или иной период. Количество фактически израсходованных принадлежностей зафиксируйте в акте.

Пример отражения в бухучете и при налогообложении расходов на приобретение туалетных принадлежностей

В мае ООО «Альфа» приобрело для нужд офисного помещения туалетные принадлежности:

– туалетную бумагу – 100 рулонов за 1180 руб. (в т. ч. НДС – 180 руб.);

– бумажные полотенца – 100 пачек за 11 800 руб. (в т. ч. НДС – 1800 руб.);

– мыло жидкое с дозатором – 100 флаконов за 3540 руб. (в т. ч. НДС – 540 руб.);

– освежитель воздуха – 50 баллонов за 2950 руб. (в т. ч. НДС – 450 руб.).

Общая стоимость приобретенных туалетных принадлежностей составила 19 470 руб. (в т. ч. НДС – 2970 руб.).

В июне для нужд офисного помещения было затребовано со склада туалетных принадлежностей на общую сумму 1650 руб.:

– 10 рулонов туалетной бумаги на сумму 100 руб. (10 руб. × 10 рул.);

– 10 пачек бумажных полотенец на сумму 1000 руб. (100 руб. × 10 пач.);

– 10 флаконов жидкого мыла на сумму 300 руб. (30 руб. × 10 шт.);

– 5 баллонов освежителя воздуха – на сумму 250 руб. (50 руб. × 5 балл.).

Передачу хозяйственных принадлежностей со склада оформили накладной по форме № М-11 .

По итогам месяца количество фактически использованных хозяйственных принадлежностей зафиксировали в акте .

В бухгалтерском учете сделаны следующие проводки.

Май:

Дебет 10-9 Кредит 60

– 16 500 руб. (19 470 руб. – 2970 руб.) – оприходованы хозяйственные принадлежности;

Дебет 19 Кредит 60

– 2970 руб. – отражен входной НДС;

– 2970 руб. – принят НДС к вычету;

Дебет 60 Кредит 51

– 19 470 руб. – оплачены хозяйственные принадлежности поставщику.

Июнь – на дату составления накладной по форме № М-11:

Дебет 26 Кредит 10-9

– 1650 руб. – списаны переданные со склада хозяйственные принадлежности.

При расчете налога на прибыль в июне бухгалтер включил в состав материальных расходов стоимость списанных туалетных принадлежностей на сумму 1650 руб.

Ситуация: можно ли учесть при расчете налога на прибыль расходы на инвентарь и хозяйственные принадлежности, приобретенные в розницу через подотчетника? В товарном и кассовом чеках стоимость материалов отражена в общей сумме без расшифровки их по видам, количеству и цене.

Нет, нельзя.

В налоговом учете можно признать лишь те расходы, которые подтверждены документами, оформленными по требованиям законодательства (п. 1 ст. 252 НК РФ). При этом в каждом таком первичном учетном документе должны быть, в частности, количественные и стоимостные измерители (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Документом, в котором не расшифрованы вид, количество и цена приобретаемого товара, подтвердить понесенные расходы не удастся.

При этом, чтобы признать расходы на инвентарь и хозяйственные принадлежности, помимо товарного и кассового чека нужно иметь авансовый отчет сотрудника.

Аналогичные разъяснения даны в письме ФНС России от 25 июня 2013 г. № ЕД-4-3/3/11515.

Совет : при расчете налога на прибыль затраты на инвентарь и хозяйственные принадлежности можно признать в расходах, даже если в кассовых и товарных чеках не расшифрованы вид, количество и цена товаров.

Объясняется это следующим.

Под документально подтвержденными расходами понимаются затраты, которые подтверждены не только теми документами, что оформлены в соответствии с законодательством, но и теми, что косвенно подтверждают понесенные расходы (п. 1 ст. 252 НК РФ).

Таким образом, организация вправе учесть для целей исчисления налога на прибыль расходы на инвентарь и хозяйственные принадлежности на основании кассового и товарного чека, даже если в них стоит общая сумма, уплаченная за все приобретенные товары без расшифровки. И при этом имеется авансовый отчет сотрудника.

Некоторые суды придерживаются аналогичной позиции (см., например, постановления ФАС Поволжского округа от 2 октября 2008 г. № А55-911/2008 и от 3 февраля 2006 г. № А55-14012/05-32).

Ситуация: как учесть в бухучете и при налогообложении расходы на праздничный фейерверк ?

В бухучете затраты на фейерверк отразите в составе прочих расходов. При расчете налога на прибыль такие расходы учесть нельзя.

Бухучет

В бухгалтерском учете затраты на фейерверк являются прочими расходами (п. 11 ПБУ 10/99). Расходы учитывайте на дату:

- передачи фейерверка сотруднику, ответственному за мероприятие, – если организация организует фейерверк собственными силами;

- или на дату подписания акта – если фейерверк организует сторонняя организация по договору подряда.

Это следует из пункта 18 ПБУ 10/99.

Проводки будут такие.

При проведении фейерверка собственными силами:

Дебет 10-9 Кредит 76

– оприходован приобретенный фейерверк;

Дебет 19 Кредит 76

– отражен входной НДС;

Дебет 10-9 Кредит 19

– отнесен НДС на стоимость фейерверка;

Дебет 91-2 Кредит 10-9

– списана на расходы стоимость фейерверка.

При проведении фейерверка сторонней организацией:

Дебет 91-2 Кредит 76

– отражены расходы на проведение фейерверка.

Налог на прибыль

Затраты на проведение фейерверка учесть при расчете налога на прибыль нельзя. Такие расходы не являются экономически обоснованными и не связаны с производственной деятельностью (п. 49 ст. 270, п. 1 ст. 252 НК РФ).

Отметим, что есть судебное решение, в котором судьи признали обоснованность расходов на фейерверк. Так, в постановлении ФАС Северо-Кавказского округа от 28 октября 2009 г. № А32-15960/2008-63/209 рассматривалось дело, когда организация признала такие расходы в составе представительских. Судьи поддержали организацию, указав на то, что конкретный перечень расходов, которые включаются в понятие «расходы на официальный прием и обслуживание» в пункте 2 статьи 264 Налогового кодекса РФ не определен. Поэтому при должном документальном подтверждении организация вправе учесть такие расходы. Однако устойчивой арбитражной практики по этому вопросу нет. Кроме того, в пункте 2 статьи 264 Налогового кодекса РФ сказано, что к представительским расходам нельзя относить затраты на организацию развлечений. Поэтому включать в расходы стоимость фейерверка рискованно. Скорее всего, организации придется доказывать экономическую обоснованность таких расходов в суде.

НДС

Поскольку проведение фейерверка не связано с деятельностью, облагаемой НДС, принять к вычету входной НДС по таким расходам нельзя. Ведь вычет возможен лишь в отношении товаров, работ, услуг, приобретенных для использования в облагаемых НДС операциях (подп. 1 п. 2 ст. 171 НК РФ).

ОСНО: НДС

Входной НДС, предъявленный при приобретении инвентаря и хозяйственных принадлежностей, примите к вычету (п. 2 ст. 171 НК РФ). Исключение из этого правила составляют случаи, когда:

- организация пользуется освобождением от уплаты НДС ;

- организация проводит только не облагаемые НДС операции.

В этих случаях входной НДС учитывайте в стоимости инвентаря и хозяйственных принадлежностей. Это следует из пункта 2 статьи 170 Налогового кодекса РФ.

Если организация выполняет как облагаемые, так и не облагаемые НДС операции, входной налог со стоимости инвентаря и хозяйственных принадлежностей распределите (п. 4 и 4.1 ст. 170 НК РФ).

Налог на имущество

Инвентарь и хозяйственные принадлежности, отраженные в бухучете в составе основных средств до 1 января 2013 года, учтите при расчете налога на имущество (п. 1 ст. 374 НК РФ). Движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года, при расчете налога на имущество не учитывается (подп. 8 п. 4 ст. 374 НК РФ).

Реализация инвентаря

Ситуация: как организации на ОСНО отразить в бухучете и при налогообложении реализацию инвентаря стоимостью менее 40 000 руб. со сроком полезного использования более 12 месяцев, если расходы на его приобретение были списаны при передаче в эксплуатацию?

Если срок полезного использования хозяйственного инвентаря превышает 12 месяцев, то после передачи этого имущества в эксплуатацию организация . Для этого можно использовать ведомости учета инвентаря и хозяйственных принадлежностей в эксплуатации или забалансовые счета. (например, счет 013 «Инвентарь и хозяйственные принадлежности»).

При реализации инвентаря, расходы на приобретение которого были уже списаны на затраты, в бухгалтерском учете отразите прочий доход в размере причитающихся к получению денежных средств (абз. 6 п. 7, п. 10.1 ПБУ 9/99). Одновременно стоимость инвентаря спишите с забалансового счета (сделайте отметку о списании в ведомости учета хозяйственного инвентаря). Поскольку при передаче инвентаря в эксплуатацию его стоимость была полностью списана на затраты, при реализации этого имущества расходов не возникает (п. 18 ПБУ 10/99).

Выручку от реализации инвентаря (за вычетом НДС) признайте доходом от реализации (п. 1 ст. 249, п. 1 ст. 248 НК РФ). По общему правилу при реализации имущества, которое не признается амортизируемым, организация вправе уменьшить доход от реализации на цену приобретения данного имущества (подп. 2 п. 1 ст. 268 НК РФ). Так как организация вправе самостоятельно определить порядок списания такого объекта с учетом срока его использования и других экономических показателей, на момент продажи расходы на приобретение инвентаря могут быть списаны полностью или частично. Например, при равномерном списании в течение нескольких отчетных периодов. При передаче инвентаря в эксплуатацию его стоимость уже была учтена в составе расходов, поэтому повторно учитывать ее при расчете налога на прибыль нельзя. Недосписанную сумму затрат на приобретение учтите в расходах в полной сумме (п. 5 ст. 252, подп. 3 п. 1 ст. 254 НК РФ).

Пример отражения в бухгалтерском учете и при налогообложении реализации хозяйственного инвентаря, расходы на приобретение которого были отнесены на затраты при его передаче в эксплуатацию. Организация контролирует сохранность инвентаря с помощью забалансового учета

ООО «Альфа» в январе приобрело компьютерный стол стоимостью 11 800 руб. (в т. ч. НДС – 1800 руб.) для установки в офисе.

Согласно учетной политике для целей бухучета объекты основных средств стоимостью менее 40 000 руб. списываются на расходы при передаче их в эксплуатацию и учитываются на забалансовом счете 013 «Инвентарь и хозяйственные принадлежности». Поэтому после установки стола в офисе бухгалтер «Альфы» списал стоимость стола на расходы и принял этот объект к забалансовому учету.

В июле было принято решение обновить офисную мебель, а компьютерный стол продать одному из сотрудников. По договору купли-продажи стоимость стола составила 9440 руб. (в. т. ч. НДС – 1440 руб.).

В бухучете «Альфы» перечисленные хозяйственные операции были отражены следующим образом.

В январе:

Дебет 10-9 Кредит 60

– 10 000 руб. (11 800 руб. – 1800 руб.) – оприходован на склад компьютерный стол;

Дебет 19 Кредит 60

– 1800 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1800 руб. – принят к вычету входной НДС по имуществу, приобретенному для использования в деятельности, облагаемой НДС;

Дебет 26 Кредит 10-9

– 10 000 руб. – списана стоимость компьютерного стола (при передаче в офис);

Дебет 013

– 10 000 руб. – принят к забалансовому учету компьютерный стол, стоимость которого отнесена на затраты.

В июле:

Дебет 62 Кредит 91-1

– 9440 руб. – отражена выручка от реализации компьютерного стола;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 1440 руб. – начислен НДС с выручки;

Кредит 013

– 10 000 руб. – списан с забалансового учета компьютерный стол в связи с продажей.

При расчете налога на прибыль за девять месяцев бухгалтер «Альфы»:

– включил в состав доходов выручку от реализации стола (без НДС) в сумме 8000 руб. (9440 руб. – 1440 руб.);

– включил в состав расходов стоимость компьютерного стола, переданного в эксплуатацию в январе, в сумме 10 000 руб.

УСН

Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, расходы на инвентарь и хозяйственные принадлежности не уменьшают (п. 1 ст. 346.14 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, расходы на приобретение инвентаря и хозяйственных принадлежностей уменьшают налоговую базу.

Инвентарь со сроком полезного использования свыше 12 месяцев и первоначальной стоимостью более 100 000 руб. относится к амортизируемому имуществу (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ). Поэтому при расчете единого налога при упрощенке стоимость инвентаря можно учесть как расходы на приобретение основных средств (подп. 1 п. 1 ст. 346.16 НК РФ).

Если инвентарь не признается амортизируемым имуществом, расходы на его приобретение можно учесть в составе материальных расходов (подп. 5 п. 1 и п. 2 ст. 346.16, подп. 3 п. 1 ст. 254 НК РФ).

Входной НДС по приобретенному инвентарю и хозяйственным принадлежностям тоже включите в состав расходов (подп. 8 п. 1 и п. 3 ст. 346.16 НК РФ).

Ситуация: можно ли при расчете единого налога учесть расходы на приобретение туалетных принадлежностей (бумажные полотенца, освежители воздуха, мыло и т. п.)? Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами .

Да, можно.

При расчете единого налога расходы на приобретение туалетных принадлежностей можно учесть в составе материальных затрат (подп. 5 п. 1 и п. 2 ст. 346.16, абз. 4 подп. 2 п. 1 ст. 254 НК РФ). При этом такие затраты должны быть экономически обоснованны и документально подтверждены (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ). Обосновать приобретение туалетных принадлежностей следует внутренними документами. Например, в коллективном договоре можно предусмотреть, что для обеспечения нормальных санитарно-гигиенических условий туалетные комнаты обеспечиваются бумажными полотенцами, освежителями воздуха, мылом и т. п.

Аналогичная точка зрения отражена в письме Минфина России от 1 сентября 2006 г. № 03-11-04/2/182.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы расходы на инвентарь и хозяйственные принадлежности не влияют.

ОСНО и ЕНВД

Инвентарь и хозяйственные принадлежности могут использоваться в деятельности организации, облагаемой ЕНВД, и деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае суммы расходов, связанные с их приобретением, нужно распределить (п. 9 ст. 274 НК РФ). Расходы на инвентарь и хозяйственные принадлежности, используемые в одном виде деятельности организации, распределять не нужно.

Также распределите сумму НДС, выделенную в счете-фактуре на приобретение инвентаря и хозяйственных принадлежностей.

Сумму НДС, которую нельзя принять к вычету, прибавьте к доле расходов по деятельности организации, облагаемой ЕНВД (подп. 3 п. 2 ст. 170 НК РФ).

Пример распределения расходов на приобретение инвентаря. Организация применяет общую систему налогообложения и платит ЕНВД

ООО «Торговая фирма "Гермес"» продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения (метод начисления). Розничная торговля переведена на ЕНВД.

Налог на прибыль «Гермес» начисляет ежемесячно. В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

Сумма доходов, полученных «Гермесом» от различных видов деятельности в июне, составляет:

- по оптовой торговле (без учета НДС) – 1 800 000 руб.;

- по розничной торговле – 650 000 руб.

Операции, освобожденные от НДС, организация не осуществляла.

В июне организация приобрела стулья для бухгалтерии на сумму 10 620 руб. (в т. ч. НДС – 1620 руб.). В этом же месяце стулья были переданы в эксплуатацию.

Чтобы распределить расходы и НДС между двумя видами деятельности организации, бухгалтер «Гермеса» сопоставил доходы по оптовой торговле с общим объемом доходов.

Доля доходов от оптовой торговли в общем объеме доходов за июнь составляет:

1 800 000 руб. : (1 800 000 руб. + 650 000 руб.) = 0,735.

Доля расходов на приобретение стульев, которую можно учесть при расчете налога на прибыль за июнь, равна:

(10 620 руб. – 1620 руб.) × 0,735 = 6615 руб.

Сумму НДС, которую можно принять к вычету, бухгалтер «Гермеса» сможет определить по итогам II квартала.

О том, что входит в инвентарь и хозяйственные принадлежности крупного предприятия, начальство обычно не знает и даже не задумывается. И неудивительно, ведь в довольно-таки большой фирме эта категория позиций исчисляется десятками тысяч - и это только названия, а экземпляров, подлежащих учету, и того больше. А вот бухгалтерия обязана вести счет 10.09, инвентарь и хозяйственные принадлежности отражать на нем своевременно и полно, чтобы избежать расхождений и ложных данных о состоянии имущества организации. Чтобы вести учет верно, нужны не только данные о количестве. Важно знать, что относится к инвентарю и хозяйственным принадлежностям.

Учет, контроль и теория

Что считать бухгалтеру, если нужно разобраться, как списать инвентарь и хозяйственные принадлежности? Из действующих правил учета следует, что к инвентарю относят оборотные средства. Сюда принято причислять самое разное имущество, соответствующее одному или нескольким критериям:

- позиция используется год или менее;

- комплект или единица стоят сумму, не превышающую на момент покупки МРОТ в 50 раз.

По действующим правилам, у руководителя организации есть власть в заданном отчетном временном периоде поставить небольшой лимит стоимости позиций, подлежащих учету. Это означает, что даже недорогие изделия, если поступило соответствующее распоряжение управляющего персонала, придётся учитывать, вести, списывать по правилам, по которым бухгалтерия обрабатывает весь производственный и хозяйственный инвентарь и принадлежности.

Исключения и правила

Есть такие группы изделий, которые причисляют к инвентарю и хозяйственным принадлежностям, в эксплуатации и бухгалтерском учете проводят по принятым для этой категории правилам и нормативам, и не обращают при этом внимания на длительность эксплуатационного срока, цену. Речь идет о:

- специальных приспособлениях, инструментарии (предназначенных для конкретных целей, производства изделий, в том числе по индивидуальному проекту);

- специальных, санитарных предметах обуви, одежды;

- инвентаре столовой, кухни, в том числе используемом здесь белье;

- сменном оборудовании, предложенном в эксплуатацию на период менее 12 месяцев;

- оборудовании, применяемом при ловле (снасти, трал и прочее);

- канцелярии;

- постельных принадлежностях;

- временных сооружениях, устройствах, чья стоимость включается в себестоимость некоторых работ по возведению, монтажу объектов.

Как это работает?

Проводимый по общепринятым правилам бухучет инвентаря и хозяйственных принадлежностей предполагает отсчет срока эксплуатации с того момента, когда изделие было отпущено со склада в адрес производственного отдела. Это документируется отчетностью, составляемой материально-ответственным должностным лицом. Позиции отпускаются прямо на рабочее место.

Ведомость выдачи инвентаря и хозяйственных принадлежностей содержит указание, кто был ответственен за хранение позиций на складе, на чье имя отпускается изделие в производственный отдел. Это лицо отвечает за пребывание инвентаря в сохранном, нормальном виде. Чтобы лицо отвечало за сохранность доверенных ему позиций, необходимо заключить специальный договор, регламентирующий материальную ответственность. Производится это в согласовании с законами страны. Учитывается порядок документирования отношений внутри организации.

Все проверим!

На любом предприятии рано или поздно придется проводить инвентаризацию. В ходе этого мероприятия обязательно анализируется наличие на складе всего того, что есть в базах бухгалтерии, а также сверяется срок полезного использования инвентаря и хозяйственных принадлежностей, чтобы списать то, у чего период эксплуатации вышел.

Главная задача инвентаризации - проверить наличие, оценить состояние позиций, указанных в документах, а также официально оформить соответствующими бумагами оценку позиций или отсутствие тех или иных изделий, инвентаря. Не обойтись без инвентаризации, если нужно составить годовой отчет. Мероприятие обязательно, если в фирме меняется материально-ответственное лицо или обнаружено, что некоторые позиции были похищены, испорчены. Также есть ряд других ситуаций, в которых проводят плановую или внеплановую инвентаризацию. Для правильной организации мероприятия управляющий состав издает приказ об инвентаризационной комиссии, где указывает не только должности всех ответственных за мероприятие лиц и непосредственно участвующих в нем, но и перечисляет всех поименно. Чтобы провести проверку корректно, указанные в приказе лица должны знать точно, что относится к инвентарю и хозяйственным принадлежностям.

Оптимизируем работу

Чем лучше в организации ведется счет инвентаря и хозяйственных принадлежностей, чем корректнее организованы системы хранения позиций, тем меньше будут потери. Чтобы сохранность и безопасность были на высоте, разрабатывают и вводят на практике маркировку изделий, находящихся в распоряжении компании. Таким образом нужно отмечать одежду, обувь, постель, столовые принадлежности - словом, все изделия, направляемые со склада в эксплуатацию.

Обычно счет инвентаря и хозяйственных принадлежностей производится посредством тех символов, которые нанесены на изделия. Для маркировки используют символы, наименование компании. Наносить данные можно разными методами. Где-то пишут краской прямо на поверхности предмета, где-то приклеивают и пришивают бирки с опознавательной информацией. Можно насекать данные, крепить жетоны и использовать другие методы. Основная задача маркирования - сделать это так, чтобы данные о предмете не потерялись. То есть, например, при креплении жетона нужно так его установить, чтобы даже через год метка была на месте. Если такие пометки теряются, это создаёт сложности при инвентаризации и ведет к тому, что учет инвентаря и хозяйственных принадлежностей становится неточным.

Учитываем и храним правильно

Учет инвентаря и хозяйственных принадлежностей призван давать бухгалтерии, а через них - руководящему составу - точные данные о наличии позиций в распоряжении организации. Важно, чтобы информация была актуальной, корректной, так как она используется для принятия управленческих решений, в том числе финансовых. При этом учет ведётся не просто по количеству позиций, но с информацией о том, кто ответственен за конкретное изделие, какой номенклатурный номер закреплен за позицией.

Если предприятие принимает поставку нового оборудования, инвентаря, перемещает позиции между ответственными персонами, подразделениями, тогда рабочее состояние в системе учета должно своевременно меняться, отражая происходящее в организации. Важно учитывать и переход из запаса в активную эксплуатацию, обратно. Система учета в идеале содержит точные данные о порче, ликвидации, поломке изделий, используемых в качестве инвентаря. Кроме отражения в электронной базе данных нужно оформлять документацию на все операции.

Специальный случай

Законы нашей страны говорят, что к инвентарю и хозяйственным принадлежностям относятся такие приспособления, инструмент, при производстве которых применялись драгоценные металлы, алмазы. Если некоторое изделие создано таким образом, содержит драгметаллы, алмазы, тогда учетность необходимо вести, опираясь на правила, разработанные и внедрённые Министерством финансов.

Отпускаем и проверяем

О том, что относится к инвентарю и хозяйственным принадлежностям, выше уже было сказано: канцелярия, постельные принадлежности, инвентарь для лова, изготовления сооружений и прочее. Но следует помнить такую особенность: нельзя в любой момент времени взять и направить со склада в производственный отдел столько позиций, сколько захотелось или сколько запросили. Внутри любой организации должны действовать официальные документы, регламентирующие, каков лимит отпускаемого складом инвентаря. Нормативы вводятся для всего инструментария в распоряжении компании. Это касается категории «общее назначение».

Получение со склада приспособлений, инструментария, сдача изношенного, непригодного к эксплуатации, возврат позиций на склад должны сопровождаться документированием операций. Документы, формируемые при этом, называют первичными.

Как делаем «бумажки»?

Первичная документация используется в документировании операций по приходу и отпуску изделий со склада следующим образом:

- сначала получение со склада оформляется через накладные, карты забора с учетом пределов;

- возврат производится с сопровождением накладными, картами;

- сдача изношенного, непригодного инструментария, утиля, лома оформляется накладными.

Чтобы первично выдать некоторые позиции со склада, нужно иметь оформленные на них карты лимита забора. Альтернативный вариант - выписка накладной. Заводят лицевую карту инвентаря, куда вносят полные данные об операции. Лицевая карта ведется в одном экземпляре на наладчика, рабочего, которому выдают позицию. Каждый раз, когда работник получает со склада инструментарий, он расписывается в отведенной для этого графе, подтверждая получение изделия.

В будущем операции сдачи и возвращения инвентаря, если используемые работниками изделия износились, официально не оформляются. Непригодный к эксплуатации инструмент изымают, вместо него персоналу дают применимый в работе. Чтобы операция была официальной, нужно сделать акт выбытия.

Избавляемся от лишнего

Некоторые изделия, числящиеся в бухгалтерском учете, в реальности в качестве инвентаря, хозяйственных принадлежностей использоваться не могут. Это связано с износом, поломкой, утерей. Чтобы учет был корректным и отражал реальное положение дел, нужно регулярно организовывать списание материалов. По действующим правилам ведения учета списание возможно в следующих случаях:

- моральное устаревание изделия;

- истечение эксплуатационного срока, времени хранения, годности;

- обнаружение пропажи, недостачи, включая ситуации, спровоцированные авариями, катастрофами стихийного характера;

- обнаружение неучтенных позиций.

Списание инвентаря оформляется по стандартной форме 39П. Таким образом можно списать любой инвентарь, хозяйственные принадлежности:

- специальная обувь, одежда;

- предохранительные изделия;

- предметы долговременной эксплуатации.

Если некоторые позиции причисляют к утилю и направляют в качестве такого «хлама» в кладовые компании, также оформляют 39П. Акт формирует ответственная за списание комиссия, установленная внутренним приказом главного руководителя. Достаточно одного экземпляра документа. Когда предметы фактически оказываются в кладовой, документацию направляют в ЦБ, предварительно подписав у принявшего изделия кладовщика.

«Все течет, все изменяется…»

Не зря про это даже песня написана была - в нашем мире и правда регулярно все меняется. Особенно заметно это по нормативам и правилам документооборота. То, что еще пару лет тому назад было правильным, теперь считается в корне неверным или неоптимизированным подходом. Изменения коснулись и определения понятия «инвентарь», а вместе с ним хозяйственных принадлежностей. Пересмотрено было все - что относится к этой категории, как учитывать, как контролировать изменения в имуществе компании. Пожалуй, самое важное по итогам всех внесенных изменений - это главное правило учета, а именно отражение должно производиться на счете 1080.

Такой законный норматив появился совсем недавно. Несколько лет тому назад считалось правильным вести счет «Малоценные, быстроизнашиваемые позиции». Сюда причисляли весь инвентарь организации, на нем отражали принадлежности, используемые в хозяйственной деятельности компании. Новые рекомендации по правильному ведению учета содержат правило исключения такового счета. Поскольку инвентарь все равно нужно учитывать, его перенесли на счет 1080, сделав одной из категорий материалов.

Кручу-верчу, запутать хочу

По действующим нормативам у организации есть право открывать по своей инициативе счета, где учитывать инвентарь, инструментарий, принадлежности, необходимые для хозяйственной деятельности. Разделение на группы можно ввести на свое усмотрение, ориентируясь на роль позиций в работе компании, предназначение конкретных изделий.

Цена инвентаря входит в общие производственные траты, характеризующие временной промежуток передачи в эксплуатацию из складского помещения.

А на практике?

Как это работает? На примере: у компании в распоряжении есть некоторый специальный инструмент. Он необходим для полноценной работы производственного цеха, поэтому необходимо организовать передачу позиций. Для этого придется внести изменения в два света: 2010 (дебет), 1080 (кредит). Изделия списываются со счета, отражающего основное производство, и переводятся на тот, который показывает состояние инвентаря предприятия.

Рассмотрим другой пример: бухгалтерия нуждается в новом калькуляторе. Предположим, таковой уже был приобретён, поэтому нужно просто забрать его со склада, для этого оформив операцию. Производится это так: используют счет 9420 (дебет), отражающий расходы управляющих должностей, с него позицию переводят на 1080 (кредит), показывающий состояние используемых в компании предметов.

Чтобы эксплуатируемые организацией в настоящее время предметы были в порядке, важно правильно оформить счет 014. Он классифицируется как забалансовый, ответственен за отражение предметов, уже переданных в пользование персоналу организации. Здесь отражают все производственные помещения, кладовки, используемые персоналом. Именно отсюда позиции и списывают, когда они становятся непригодными для нормального применения. А для этого, как выше было указано, назначают комиссию, собирают ее, проводят мероприятия по списанию, оформляют акт установленного внутри компании образца.

Подводя итоги

Что относится к инвентарю, хозяйственным принадлежностям? Позиции, эксплуатируемые до года, имеющие цену до 50 МРОТ для региона, позиции, оцениваемые в некоторую сумму, оговорённую в учетной политике компании. Сюда причисляют одежду, обувь, постель, столовые принадлежности, канцелярию, инструментарий, применимый в рабочем процессе самых разных отделов, подразделений, должностных лиц. Погашение стоимости производится с учетом введенных в 2011 году Министерством финансов правил, прописанных в инструкции по учетности запасов.

Хозяйственный инвентарь в бухгалтерском учете - это довольно частый объект. Трудно представить организацию, которая хотя бы раз не приобретала инвентарь или хозяйственные принадлежности для своих нужд. И несмотря на это, учет инвентаря по-прежнему вызывает много вопросов. В нашей статье мы попробуем разобраться, как и в какой последовательности нужно учитывать подобные приобретения.

Что относится к хозяйственному инвентарю и принадлежностям

Что может входить в список инструментов, хозяйственного инвентаря и принадлежностей (далее - материальные ценности, МЦ), никем не определено. Организация сама это регулирует. Обычно в него включаются:

- офисная мебель и техника;

- осветительные приборы;

- канцелярские товары;

- бытовые приборы;

- средства, связанные с пожарной безопасностью;

- средства гигиены;

- уборочный инвентарь и материалы;

- инструменты и т. п.

Приобрести подобные товары возможно как по безналичному расчету, так и через подотчетных лиц.

Как учесть покупку материалов через подотчетных лиц, читайте в ст. .

Чтобы организовать бухгалтерский учет, необходимо правильно классифицировать МЦ.

Возможны 2 варианта учета инвентаря:

- в составе основных средств (ОС);

- в составе МПЗ.

При любом варианте объекты принимаются к учету по стоимости приобретения, которая складывается из всех связанных с покупкой затрат. В общем случае НДС в эту сумму не входит. В стоимость его включают, только если МЦ используются для необлагаемой этим налогом деятельности (пп. 2, 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного приказом Минфина России от 09.06.2001 № 44н, п. 8 ПБУ 6/01 «Учет основных средств», утвержденного приказом Минфина России от 30.03.2001 № 26н).

Бухучет инвентаря и хозяйственных принадлежностей в составе ОС

Инвентарь относят к ОС, если срок его полезного использования - более 12 месяцев, а стоимость - свыше 40 000 руб. (п. 4 ПБУ 6/01). При меньшей стоимости допускается учитывать его в составе МПЗ (п. 5 ПБУ 6/01). При этом стоимостную границу между ОС и МПЗ при указанном выше пределе организация может установить свою. Например, как ОС учитывать объекты стоимостью свыше 20 000 руб., а как МПЗ - более дешевые. Порог стоимости нужно закрепить в учетной политике.

Рассмотрим образец бухгалтерских проводок, которые формируются при поступлении, движении и выбытии ОС.

|

Бухгалтерская проводка |

Действие, документ |

|

Дт 08 Кт 60 (10, 71, 76) |

Приобретается ОС. Товарная накладная, форма ОС-1 |

|

Выделен НДС. Счет-фактура |

|

|

Сформирована стоимость ОС. Ему присваивают инвентарный номер и заполняют инвентарную карточку ОС-6 |

|

|

Дт 20 (23, 25, 26…) Кт 02 |

Начислена амортизация. В бухгалтерском учете есть 4 способа начисления амортизации. Выбранный способ фиксируют в учетной политике |

|

Списана амортизация. Это происходит в момент выбытия, продажи, безвозмездной передачи, недостачи или порчи ОС |

|

|

Дт 91.2 Кт 01 |

Списана остаточная стоимость. В случае если ОС полностью амортизировано, остаточная стоимость равна 0. Форма ОС-4 |

Это лишь небольшая часть из возможного комплекта проводок по учету ОС в организации.

Более подробно об учете ОС читайте в ст. .

Что касается документального оформления, в данном случае для инвентаря нужно использовать документы, обычные для оформления ОС либо утвержденные постановлением Госкомстата РФ от 21.01.2003 № 7. Например, такие как:

- - акт о приеме-передаче объекта ОС;

- - накладная на внутреннее перемещение объектов ОС;

- - акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов ОС;

- - акт о списании объекта ОС (кроме автотранспортных средств) и т. д.

Либо организация может разработать такие документы самостоятельно. Они, напомним, должны содержать обязательные реквизиты, указанные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Далее будем приводить только унифицированные формы.

Какие еще документы могут потребоваться для оформления движения ОС, читайте .

Учет инструментов и хозяйственного инвентаря в составе МПЗ и проводки к нему

Инвентарь со сроком полезного использования до 12 месяцев нужно учитывать в составе МПЗ. Причем независимо от его стоимости.

Он приходуется на склад организации на основании соответствующей первички:

- ТН (ТОРГ-12);

- приходника по форме М-4 (можно заменить соответствующим штампом на накладной продавца).

После этого на оприходованные объекты заводят карточки учета, используя, к примеру, форму М-17.

Какие именно данные заполняют в форме М-17 читайте в ст. .

В этот момент в бухгалтерском учете делается запись по дебету счета 10.9. Корреспондирующий счет зависит от способа поступления МПЗ в организацию.

Во время передачи инструментов и принадлежностей со склада для нужд организации оформляют требование-накладную по форме М-11. Также в качестве первичных учетных документов используют формы М-8, М-15 (утвержденные постановлением Госкомстата России от 30.10.1997 № 71а).

Какие именно данные указывают при заполнении форм М-11, М-15, читайте в статьях:

Чтобы передать специальные инструменты со склада, необходимо предварительно установить лимиты, которые разрабатываются организацией по решению руководителя.

Форма М-8 применяется как для отпуска специальных инструментов, так и для контроля соблюдения лимита. Ее выписывают в 2 или 3 экземплярах.

МПЗ могут отпускаться со склада в промежуточные подразделения и без указания точного количества необходимого инвентаря. По мере его использования подразделение составляет акты (отчеты) в произвольной форме, но с обязательным раскрытием таких реквизитов, как наименование, количество, стоимость, подтверждение целесообразности его использования. На основании этих актов стоимость МПЗ будет списываться в затраты (пп. 97, 98 Методических указаний).

Способ списания инвентаря в производство необходимо закрепить в УП организации (п. 73 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н, п. 16 ПБУ 5/01):

- по себестоимости каждой единицы запасов;

- ФИФО;

- по средней себестоимости.

Подробное описание каждого из вышеприведенных методов см. .

В случае если МПЗ испорчены или потеряны, составляют акт списания с указанием причины выбытия, а потери списывают.

Подробнее о списании читайте в статье .

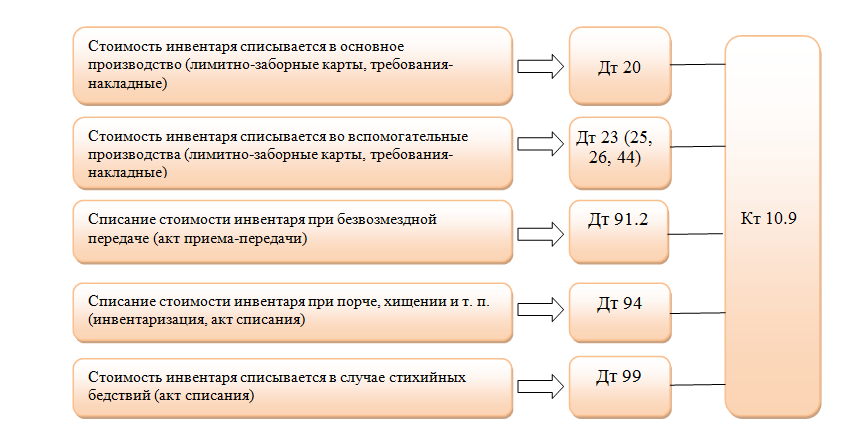

Списание инвентаря в учете отражается следующими бухгалтерскими проводками.

Рассмотрим учет инвентаря в составе МПЗ на примере.

Пример

ООО «ЛЕС» в феврале приобрело для работников компьютерные стулья (5 штук) стоимостью 16 155 руб., в т. ч. НДС - 2 464,32 руб.

В УП организации указано, что для целей БУ объекты ОС стоимостью менее 40 000 руб. списывают на расходы при их передаче в эксплуатацию. Одновременно с этим делают запись на забалансовом счете 012 «Материалы, переданные в эксплуатацию». Как только стулья доставили, бухгалтер списал их стоимость на расходы и отразил их передачу в эксплуатацию на забалансовом счете.

В октябре руководством ООО «ЛЕС» было принято решение переехать в новый офис, в котором уже была вся необходимая мебель. В связи с этим было решено продать стулья одному из работников. Сумма сделки составила 11 150 руб. (в т. ч. НДС - 1 700,85 руб.).

В бухгалтерском учете были сделаны следующие проводки.

В феврале:

- Дт 10.9 Кт 60 - 13 690,68 руб. (приходуем компьютерные стулья);

- Дт 19 Кт 60 - 2 464,32 руб. (начисляем НДС);

- Дт 68 Кт 19 - 2 464,32 руб. (принимаем НДС к вычету);

- Дт 26 Кт 10.9 - 13 690,68 руб. (учитываем в затратах стоимость компьютерных стульев);

- Дт 012 - 13 690,68 руб. (учитываем компьютерные стулья, переданные в эксплуатацию).

В октябре:

- Дт 62 Кт 91.1 - 11 150 руб. (отражаем выручку от продажи компьютерных стульев);

- Дт 91.2 Кт 68 - 1 700,85 руб. (начисляем НДС с выручки);

- Кт 012 - 13 690,68 руб. (списываем проданные компьютерные стулья).

При формировании расчета по налогу на прибыль за 12 месяцев ООО «ЛЕС»:

- включаем в расходы за февраль стоимость компьютерных стульев, отнесенную в затраты, - 13 690,68 руб.;

- включаем в доходы выручку от реализации компьютерных стульев - 8 474,58 руб.

Контроль над движением переданного в эксплуатацию хозяйственного и производственного инвентаря

Выше мы уже сказали, что активы, отвечающие критериям отнесения к ОС и стоимостью в пределах лимита, установленного организацией, но не более 40 000 руб., могут отражаться в БУ в составе МПЗ. При этом п. 5 ПБУ 6/01 прямо требует, что организация обязана установить контроль над ними, чтобы отслеживать их передвижение и обеспечивать сохранность после передачи в эксплуатацию.

Что касается МЦ, относящихся к МПЗ, устанавливать контроль над их движением организация не обязана, но может это сделать, руководствуясь своими интересами.

Как именно должен осуществляться контроль над инвентарем, никем не определено. Организация сама разрабатывает нормы и правила для его осуществления.

Часто это делают с помощью отдельного забалансового счета, например 012, на котором и ведут учет инвентаря, переданного в эксплуатацию (Дт 012), до момента его списания в связи с истечением срока эксплуатации, продажи, утери и т. п. (Кт 012).

Итоги

Хозяйственный инвентарь, может оказаться как МПЗ, так и ОС. В зависимости от квалификации имущества избирается и подходящий способ учета и документирования. Основные учетные правила должны иметь обязательное отражение в учетной политике.

Инвентарь и хозяйственные принадлежности - это часть материально-производственных запасов организации, используемая в качестве средств труда.

Перечень имущества, которое относится к инвентарю и хозяйственным принадлежностям, законодательством не установлен.

На практике под инвентарем и хозяйственными принадлежностями понимают:

– офисную мебель (столы, стулья и т. п.);

– средства связи (телефон, факс);

– электронную технику (фотоаппараты, диктофоны, видеокамеры, планшеты, видеорегистраторы и т. п.);

– кухонные бытовые приборы (кулеры, СВЧ-печи, холодильники, кофемашины, кофеварки и т. п.);

– инвентарь для уборки территорий, помещений и рабочих мест (швабры, метла, веники и т. п.);

– средства пожаротушения (огнетушители, пожарные шкафы и т. п.);

– осветительные приборы;

– туалетные принадлежности (бумажные полотенца, освежители воздуха, мыло и т. п.);

– канцтовары;

Инструменты и приспособления;

– столовая посуда и приборы;

Столовое бельё, санспецодежда, форменная одежда.

В данном перечне есть активы, которые отвечают всем признакам основных средств – служат более 12 месяцев, но недотягивают до них по стоимости – 40 000 руб. Мебель, телефоны, электронная техника и т. д.

Такие активы могут учитываться в составе материально-производственных запасов и на него амортизация не начисляется.

Поступившие на склад инвентарь и ХП отражается по дебету субсчета 10-9 Инвентарь и ХП и кредиту счета 60 Расчеты с поставщиками и подрядчиками.

Учет инвентаря, находящегося на складе, ведется по наименованиям в карточках или книгах складского учёта, или в электронном виде.

При выдаче инвентаря со склада составляется требование-накладная по форме № М-11.

При этом делается проводка: Дебет 25 (26, 44) Кредит 10-9 – отпущен со склада инвентарь, стоимость инвентаря списана на затраты.

Поскольку в момент передачи в эксплуатацию стоимость инвентаря полностью переносится на затраты, то на балансе эти ТМЦ уже не числятся. То есть, в бухгалтерском учёте их нет, а фактически они существуют.

Поскольку законодательством не урегулирован порядок учета инвентаря, переданного в эксплуатацию, организация должна разработать его самостоятельно. Например в программе 1С учёт инвентаря, переданного в эксплуатацию ведётся на забалансовом счёте.

В целях обеспечения сохранности инвентаря и хозяйственных принадлежностей со сроком службы более 12 месяцев производят их маркировку краской, клеймением или прикреплением жетонов.

Для контроля над движением инвентаря по каждому материально-ответственному лицу можно вести ведомость учета инвентаря и хозяйственных принадлежностей, находящихся в эксплуатации.

Материально-ответственные лица ведут ведомость ф. ОП-9 или журнал ф. ОП-19. В них фиксируются передача, возврат, выявление потерь и недостач столовой посуды и приборов.

В соответствии с законом о бухгалтерском учете предприятия обязаны проводить инвентаризацию материальных ценностей не менее 1-го раза в

год перед составлением годового баланса.

Инвентаризация инвентаря и хозяйственных принадлежностей на складе проводится аналогично инвентаризации других ТМЦ.

Задание 5.6. 1) Отразите результаты инвентаризации мягкого инвентаря в Сличительной ведомости. Сличительные ведомости составляют только по имуществу, при инвентаризации которого выявлены отклонения от учетных данных. 2) Выявите недостачу и излишки. 3)Проведите взаимозачёт недостач и излишков. 4) Определите сумму окончательной недостачи, подлежащую взысканию с материально-ответственного лица.

Справка о наличии ТМЦ по данным бухгалтерского учёта на дату инвентаризации

Выписка из инвентаризационной описи о фактическом наличии ТМЦ на складе

Сличительная ведомость

| Наименование материалов | Ед.изм. | Цена, р | По данным бухгалтерского учёта | Фактически | Результат инвентаризации | |||||

| Недостачи | Излишки | |||||||||

| Кол-во | Сумма, р | Кол-во | Сумма, | Кол-во | Сумма, р | Кол-во | Сумма, р | |||

| 1. Колпак поварской | Шт. | |||||||||

| 2. Куртка поварская | Шт. | |||||||||

| 3. Салфетки лён-синтетика | Шт. | |||||||||

| 5. Китель поварской | Шт. | |||||||||

| 6. Салфетки льняные | Шт. | |||||||||

| Итого | Х | Х |

Взаимозачёты: куртка поварская и китель поварской; салфетки лён-синтетика и салфетки льняные. Подлежит взысканию окончательная недостача 55 руб.