Кейс: как банк «Хоум Кредит» разработал онлайн-игру для вовлечения аудитории. Геймификация в банковской сфере

В этой статье я поделюсь с вами нашим опытом решения интересной аналитической задачи с помощью нестандартных визуальных инструментов. Статья будет интересна людям, занимающимся анализом данных, а также банковским менеджерам, которые специализируются на мониторинге и анализе кредитного портфеля банка.Приложение, про которое, собственно, буду писать ниже, выполнено на базе платформы iDVP (Interactive Data Visualization Platform).

Итак, начнем!

Задача, которую мы решали и которую я собираюсь описать в этой статье, была сформулирована следующим образом:Банк выдает кредиты крупным юридическим лицам – заемщикам. Количество крупных заемщиков в один момент времени не превышает 1 000. Руководству банка необходим удобный инструмент, с помощью которого можно было бы видеть (выполнять мониторинг) целостную картину кредитного портфеля банка. При этом должна быть возможность переходить от взгляда на кредитный портфель в целом до детальной информации по каждому из заемщиков.

В каких условиях находится руководитель и что ему необходимо?

- Руководство хочет тратить минимум усилий на работу с приложением, на трактовку визуальной информации, на анализ данных.

- Руководство хочет видеть состояние кредитного портфеля сразу, просто открыв приложение, не совершая ни одного клика мышью.

- Информация должна быть представлена «максимально» - на одном экране, без необходимости скроллинга. Уже на первом экране пользователь должен увидеть, какие заемщики «проблемные», насколько «проблемные» и какова их доля в портфеле в количественном и стоимостном выражении.

- Инструменты фильтрации и группировки данных должны быть удобными и интуитивно понятными.

- Экраны приложения должны быть «красивыми», чтобы руководство с помощью него могло «эффектно» презентовать свои отчеты перед учредителями и акционерами.

О нашем подходе к задачам по анализу данных я уже рассказывал в предыдущей статье, если есть желание – можете ее почитать .

Основные тезисы этой статьи

- При обследовании заказчика мы всегда стараемся выявить ту боль (проблему) заказчика, которую можно решить с помощью анализа данных. И создаем такое приложение, которое полностью решает эту проблему.

- Для анализа данных мы используем не «обычные» BI-отчеты, а трехмерные приложения. В этих приложениях визуализация аналитической информации выполняется в виде 3D-объектов, объединенных в тематические интерактивные сцены (экранные формы), связанные между собой логическими переходами.

- Создаваемые нами решения имеют в своем фундаменте три принципа:

- Наглядное представление картины бизнеса заказчика. Уже при первом знакомстве с приложением, на первом же экране, пользователь должен увидеть все интересующие его части своего бизнеса.

- Раскрытие причин проблемы. Выбрав проблемную точку, пользователь должен иметь возможность воспользоваться функцией drill down, которая позволяет провалиться глубже в проблемную зону, и на следующих экранных формах увидеть причины возникновения проблем.

- Техническая эстетика. Приложение должно вызывать wow-эффект, т.е. должно быть привлекательным, интуитивно понятным и удобным.

Именно в соответствии с перечисленными тезисами прошлой статьи мы и приступили к созданию нашего решения.

Напомню наши этапы проектирования приложений:

- Постановка задачи и начало работы;

- Обследование заказчика и работа с открытыми источниками;

- Анализ, формирование требований и документирование;

- Формирование итогового документа «Описание приложения».

Постановка задачи и начало работы

В рамках этого этапа совместно со специалистами банка мы определили, что главная «боль» заказчика заключается в отслеживании состояния кредитного портфеля, при этом должна быть возможность drill down до конкретного заемщика.Естественно, приложение должно удовлетворять всем специфическим требованиям руководства банка, перечисленным выше.

Обследование заказчика и работа с открытыми источниками

В ходе обследования была получена следующая картина данного направления бизнеса банка.Основной заработок большинства банков состоит в предоставлении кредитов компаниям и населению.Некоторые банки специализируется на кредитовании населения, другие на кредитовании юридических лиц.

В данном банке особенно остро стояла задача мониторинга кредитов, которые выдаются крупным компаниям-заемщикам. Компании-заемщики относятся к различным отраслям промышленности, в связи с этим необходим анализ портфеля как по компаниям, так и по отраслям промышленности.

В банке на каждого заемщика составляется и постоянно обновляется его профиль, в котором содержится информация о надежности заемщика, о его финансовых показателях.

Аналитики банка также собирают информацию о движение денежных средств (cash flow) заемщика и другие показатели, строят cash flow – модели. Информация собирается из нескольких информационных систем банка.

По итогам анализа собранной информации производится выявление проблем у заемщика и отнесение заемщика к одной из 5-ти «зон проблемности», используемых в банке для группировки заемщиков:

В зависимости от проблемности заемщика банк обязан размещать на специальных счетах резервы на возможные потери, сумма которых зависит от суммы кредита и надежности заемщика. В связи с этим необходимо контролировать размер этих резервов и не допускать их разрастания, т.к. резерв – это «мертвые» для банка деньги, которыми он не может пользоваться.

- Зеленая зона – к этой зоне относят заемщика, у которого не выявлено проблем, которые могут повлиять на возврат кредита;

- Желтая зона – у заемщика выявлены некоторые проблемы;

- Красная зона – у заемщика выявлены существенные проблемы;

- Черная зона – заемщик с вероятностью, близкой к 100 процентам, не выплатит кредит;

- Белая зона – проблемность заемщика еще не рассчитана.

Также аналитики банка выполняют анализ просроченной задолженности заемщика (NPL – Non-performing loans). По итогам анализа заемщика относят к одной из 4-х зон NPL:

В результате рассмотрения всех показателей заемщика, банк рассчитывает его суммарный рейтинг, который показывает, насколько данный заемщик надежен.

- Зеленая зона - выплаты по кредиту заемщиком не просрочены или просрочены на срок до 4-х дней;

- Желтая зона – просрочка составляет от 5 до 29 дней;

- Красная зона - от 30 до 89 дней;

- Черная зона - от 90 дней и выше.

По каждому кредиту отслеживается своевременность платежей и выполнение других условий кредитного договора.

В случае просрочки очередного платежа банк выясняет причины просрочки и предпринимает действия в отношении компании-заемщика. Это могут быть штрафы или ужесточения условий кредитного договора.

В кредитных договорах также указываются «ковенанты» - это специальные условия договора, которые запрещают компании-заемщику предпринимать действия, отрицательно влияющие на возможность заемщика выплачивать кредит. Примерами ковенантов являются: обязанность заемщика предоставлять в банк финансовую отчетность, закрытие счетов в других банках, запрет на получение кредитов в других банках, предоставление залогового обеспечения кредита.

Анализ, формирование требований и документирование

Основными функциями приложения, обеспечивающими мониторинг этой предметной области, были: контроль объемов кредитов, надежности или проблемности заемщиков, а также других показателей.Чем больше «плохих» кредитов в денежном выражении у банка, тем хуже качество кредитного портфеля. Поэтому руководству банка необходимо сразу видеть «плохие» кредиты и «плохих» заемщиков, иметь возможность посмотреть подробную ситуацию по проблемному заемщику и принять решение по дальнейшим действиям в его отношении.

Мы решили, что работа пользователя-руководителя с приложением в итоге должна быть похожа на игру «найди проблемного заемщика и выясни, в чем его проблема».

Также, чтобы приложение было удобным для руководства банка, мы решили сделать не только десктопную версию для Windows, но и для Mac OS, iOS и Android. Тем более, что платформа, на которой мы разрабатываем эти приложения, позволяет это делать, что называется, «в одно касание».

По итогам анализа были определены следующие показатели, которые необходимо отслеживать по каждому заемщику:

- Объем задолженности

- Зона проблемности

- Зона NPL

- Сумма резерва

- Рейтинг заемщика

- Увидеть всех заемщиков на одном экране; при этом необходимо помнить, что одновременно банк обслуживает до 1000 крупных заемщиков;

- Отфильтровать заемщиков по объему задолженности;

- Отфильтровать заемщиков по зонам проблемности;

- Отфильтровать заемщиков по зонам NPL;

- Отфильтровать заемщиков по филиалам банка, выдавшим им кредиты;

- Отфильтровать заемщиков по отраслям промышленности;

- Отфильтровать заемщиков по проблемностям, выявленным у них.

Как я уже говорил выше, удобству и красоте приложения у нас отводится очень большое значение. Поэтому к работе над экранами приложения привлекаются не только аналитики, но и 3D-дизайнеры, и юзабилисты.

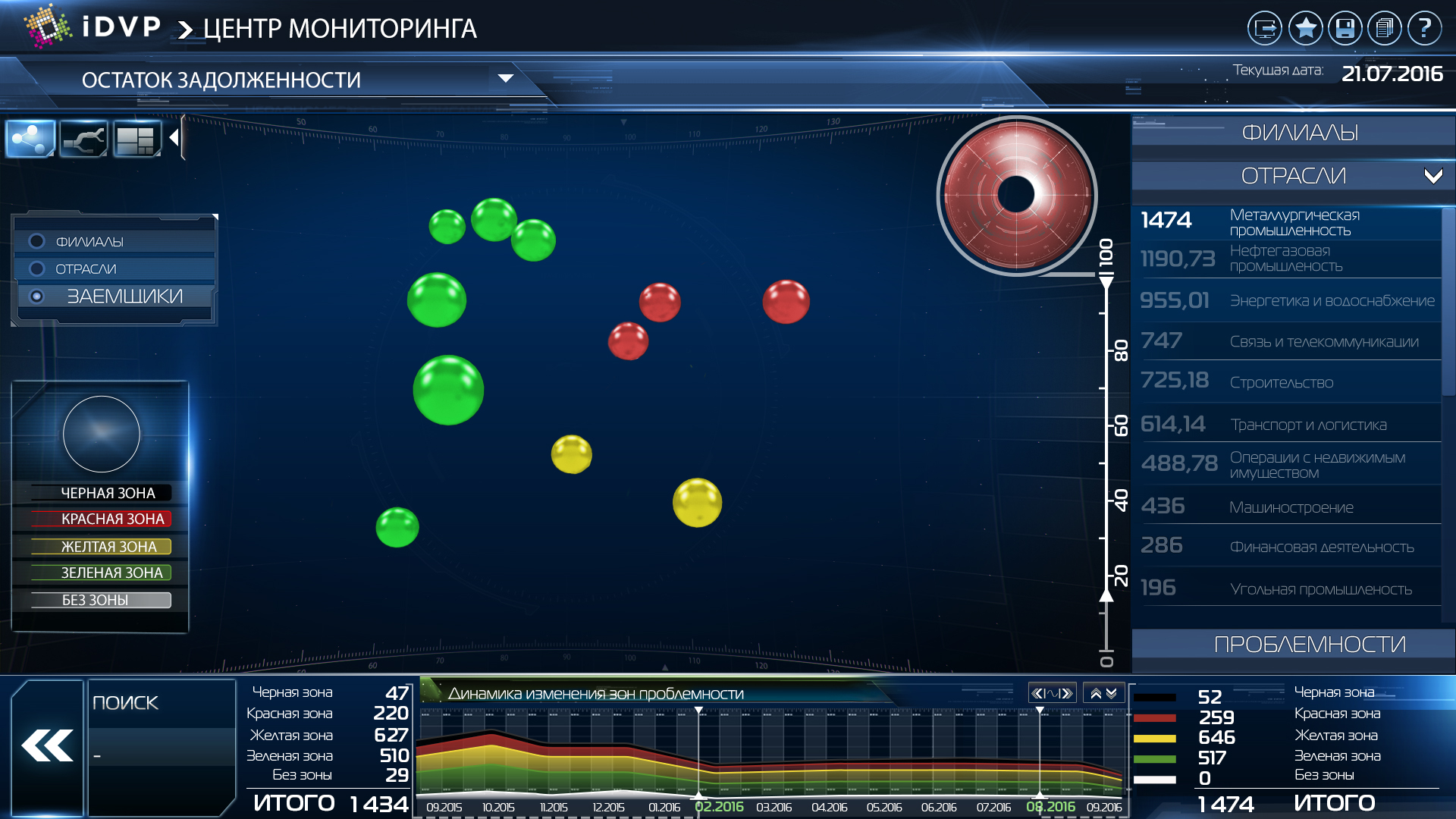

В результате у нас получился вот такой главный экран приложения iDVP.Банки.Кредитные процессы (см. рисунок ниже).

С первого взгляда экран кажется довольно насыщенным, но при этом вся информация распределена по зонам, что облегчает восприятие. Какие же зоны получились в итоге?

В этой зоне в виде разноцветных планет (шаров) представлены заемщики банка. Размер планеты соответствует объему задолженности по кредиту у данного заемщика. Цвет планеты соответствует зоне проблемности заемщика. При этом заемщики одного цвета сгруппированы вместе, чтобы можно было визуально оценить их долю (количественно и по сумме задолженности) в кредитном портфеле. Таким образом, мы решили задачу «увидеть всех заемщиков на одном экране».

В этой же зоне присутствует фильтр по размеру планет (обратите внимание на шкалу и круг, расположенные справа от планет). С помощью этого фильтра можно указать минимальный и максимальный размер задолженности для отображаемых заемщиков. Можно оставить на экране только крупных заемщиков, например. Задача «отфильтровать заемщиков по объему задолженности» решена.

При клике на любой планете происходит переход к экрану «Карточка заемщика» (см. картинку ниже), на нем представлена детальная информация по показателям, характеризующим этого заемщика и его кредит.

Задача «переход от общей картины кредитного портфеля к конкретному заемщику" для разбора ситуации должен производиться с минимальным количеством кликов» решена.

В начальном состоянии экрана планеты малого размера не всегда удобно кликать – в них просто трудно попасть мышью илив случае с touch-интерфейсами - пальцем. Чтобы компенсировать эту трудность, в центральной зоне имеется возможность приблизить и отдалить (zoom-in и zoom-out) любую часть планетной системы. Это делается либо с помощью колеса мыши, либо, если используется touch-экран, с помощью действия «pinch».

В этой зоне содержится фильтр по цветовым зонам проблемности заемщиков. Можно нащелкать/отщелкать нужные/ненужные зоны проблемности. В результате в центральной зоне останутся только планеты-заемщики нужных пользователю цветов. Задача «отфильтровать заемщиков по зонам проблемности», «отфильтровать заемщиков по зонам NPL» решена. Внимательный читатель наверняка спросит, как мы фильтруем заемщиков по зонам NPL с помощью этого инструмента, ведь он фильтрует только зоны проблемности. Все просто: в верхней левой части экрана присутствует текст «ОСТАТОК ЗАДОЛЖЕННОСТИ» – это, на самом деле, выпадающий список выбора режимов отображения заемщиков. Для выбора доступны следующие режимы:

- ОСТАТОК ЗАДОЛЖЕННОСТИ – в этом режиме размер планет определяется размером задолженности, а цвет планет – зоной проблемности;

- ОБЪЕМ NPL – в этом режиме размер планет определяется размером просроченной задолженности, а цвет планет – зоной NPL;

- РЕЗЕРВ – в этом режиме размер планет определяется размером резерва, а цвет планет – зоной проблемности;

- РЕЙТИНГ – в этом режиме размер планет определяется значением рейтинга, а цвет планет – зоной проблемности.

Зона фильтров справа

В этой зоне содержится элемент фильтрации «аккордеон», в котором содержится три фильтра:

- ЦА+ТБ (центальный аппарат + территориальные банки) – с помощь этого фильтра можно оставить на экране только заемщиков, кредиты которым выдал центральный аппарат (головной офис банка) или территориальные банки (филиалы).

- ОТРАСЛИ – позволяет фильтровать заемщиков определенных отраслей промышленности.

- ПРОБЛЕМНОСТИ – этот фильтр позволяет оставить на экране только тех заемщиков, у которых аналитиками банка были выявлены те или иные проблемности.

Задача «отфильтровать заемщиков по филиалам банка, по отраслям промышленности, по проблемностям» решена.

Зона нижнего графика

В этой зоне размещен график, в котором отображается изменение соотношения зон проблемности или зон NPL во времени. Для этого используется тип графика «линейный график с накоплением». Цвета графика соответствуют зонам проблемности или зонам NPL.

Пользователь имеет возможность установить ползунок на любую дату на графике, и в центральной зоне отобразятся только те заемщики, которые были у банка на тот момент. Размеры планет и их цвета будут соответствовать тому объему задолженности и той зоне проблемности, которые были у каждого заемщика на выбранную дату.

Ниже прикрепляю остальные экраны приложения: эскизы и названия. А у вас будет возможность их изучить, проанализировать самостоятельно. Если будут вопросы по содержимому – задавайте их в комментариях, обязательно отвечу.

Главный экран с включенным отображением круговой диаграммы распределения цветовых зон проблемности

Главный экран с отфильтрованными по объему задолженности заемщиками (на шкале слева от планет нижняя граница отображения установлена на уровне 20% от максимума)

Главный экран. Приближение планет (zoom-in)

Карточка заемщика

Игра делает любой процесс более простым и увлекательным. Именно поэтому все больше появляется приложений, основанных на геймификации. В игре пользователи получают новые знания, вырабатывают полезные привычки или, наоборот, избавляются от вредных.

Зачем банкам и платежным системам геймификация?

«Геймификация» – это, по сути, система мотивации и стимулирования. В советское время была доска почета, на которой размещались фотографии лучших работников (о стимулировании покупателей в то время речи не шло). Сейчас намного больше возможностей сделать систему мотивации интересной, увлекательной, нелинейной. Именно ее превращение в игру и есть геймификация.

Геймификация призвана увлечь пользователя, человек будет стремиться к новым достижениям. Важно, чтобы этот путь был наглядным. Например, пользователь не просто получает новый статус в приложении, а видит движение к нему, понимает, что должен для этого сделать. Все это с красивой графикой.

Мозг человека всегда стремится к упрощению. Поэтому мы быстрее беремся за понятные для нас дела, а сложные откладываем на потом. Геймификация – это один из способов упрощения, снижения дискомфорта.

С кем можно играть?

Деятельность мозга не зависит от социальной роли. Поэтому геймификация работает как с клиентами, так и с сотрудниками. Сейчас в компании все больше приходит специалистов поколения Y. Для них подписанный договор – это не самый весомый повод для самоотверженной работы, а финансовое поощрение не всегда включает мотивацию на полную.

Работа должна увлекать, сотрудники хотят развития и самостоятельности. Поэтому игра может начинаться уже при найме сотрудника и в дальнейшем использоваться для повышения мотивации.

И, конечно, геймификация помогает выстроить отношения с клиентами, повысить их лояльность, сформировать привычку использовать конкретную услугу или товар. Именно в игре можно пользователя ненавязчиво подвести к целевому действию. На этой аудитории и остановимся, причем применительно к финансовой сфере.

Долгие годы считалось, что банкам и финансовым организациям нужно создавать и поддерживать имидж серьезных компаний, они категорически не допускают шуток. Только в том случае клиенты доверят им свои деньги. Но ситуация изменилась: финансисты тоже используют геймификацию.

Цели геймификации

1. Привлечь новых пользователей

Одно дело, когда вы рассказываете о преимуществах продукта и совсем другое, если приглашаете пользователя принять участие в игре.

Кейс

В прошлом году «Рокетбанк» проводил онлайн-квест с отсылками к СССР. Пользователи могли выиграть iPhone 7, испанский хамон или французские сладости макаруны. Участникам надо было выполнить 12 заданий, за которые начисляются баллы и ставятся печати в виртуальный талон. Часть из них была связана с распространением информации о «Рокетбанке» в социальных сетях. И одно из заданий - «Партийный билет» - предполагало подачу заявки на выпуск карты «Рокетбанка».

Таким образом, участники квеста, играя, сами повысили узнаваемость банка, расширили его аудиторию и между делом стали клиентами.

2. Помочь разобраться в продукте

Финансовые продукты часто достаточно сложны, пользователю нужно и объяснять саму услугу, и дать инструкцию по ее применению.

Кейс

Нидерландский Robobank привнесли элемент игры в довольно сложный и запутанный процесс получения ипотечного кредита. Для этого заемщику нужно пройти путь, для него определены конкретные шаги и только после их выполнения открывается следующий уровень и активируется значок нового действия.

3. Повышение финансовой грамотности

Многие банковские и платежные сервисы заботятся не только о том, чтобы клиенты знали их продукт, но и повышают их финансовую грамотность. Часто вопросы о защите от мошенников и принятии финансовых решений используются при геймификации.

Кейс

В Америке есть программа вознаграждения SaveUp. У пользователей поощряются правильные и эффективные действия, связанные с финансами. Причем это не программа лояльности какого-то конкретного банка, в нее включены пользователи более 180 тысяч американских финансовых институтов.

Баллы, например, засчитываются тогда, когда пользователь вносит средства на пенсионный счет или депозит, погашает задолженность по ипотечным кредитам, кредитным картам и другого рода займам. Кроме того, потребители принимают участие в финансовых образовательных курсах на ресурсе SaveUp. Баллы можно обменять на шанс выиграть призы.

4. Повысить активности пользователей и предложить новые услуги

Люди не заходят на платежный сервис от скуки или просто потому, что появилась свободная минутка. Нужно заплатить - пользователь открывает приложение, совершает платеж и уходит. Но при таком подходе клиент даже может не знать всех возможностей сервиса. Например, он понял, что удобно оплачивать услуги ЖКХ, приходит раз в месяц и совершает платеж. Пока ТСЖ или УК не выставит следующую квитанцию, пользователь может и не вернуться на сервис.

Кейс

У платежной системы «Центральная касса» есть большая группа пользователей, отличающаяся от других аудиторий - таксисты. Они получают оплату от пассажиров, которые расплачивались банковской картой, на электронный кошелек. Часть из них просто переводили полученные деньги на свои карты. На этом взаимодействие с платежной системой заканчивалось.

Поэтому перед бизнесом встала задача : научить таксистов использовать приложение для оплаты услуг. Для этого запустили игру. Таксисты принимали оплату за поездки, получали бонусы и оплачивали услуги диспетчерской без комиссии.

Еще кейс

Альфа-банк запустил сервис Alfa Activity. Банк предложил пользователям автоматически перечислять деньги в «копилку» пропорционально пройденным шагам. Для этого надо было связать учётную запись фитнестрекера с интернет‑банком. Результаты отображались на специальной шкале, чтобы пользователю было понятно, на что он уже накопил.

И еще один

Американский банк PNC не стал придумывать длинный и сложный квест. Просто на экране у пользователя, находящегося в интернет-банке, появляется свинка-копилка. При нажатии на нее, средства переводятся на накопительный счет. Причем периодичность и сумму платежей клиент настраивает самостоятельно.

5. Программа лояльности

Мы открываем кошелек и что видим? Большое количество скидочных карт, многие уже не носят их все с собой. Поэтому обычной программой лояльности никого не удивить. Пользователи часто даже отказываются от вступления в нее.

Кейс

Оживить бонусную программу вновь поможет геймификация. Испанский банк BBVA запустил онлайн-сервис BBVA Game. Клиент получает баллы за выполнение определенных действий, например, за проведение онлайн-платежей. Баллы можно обменивать на призы, оплачивать музыкальные и видеоролики на сайте-партнере BBVA. Кроме баллов, пользователь получает медали («бейджи»), которые отображаются на странице его профиля.

Но важно помнить, что бизнесу не стоит запускать просто игру ради самой игры. Цель геймификации – сделать интереснее взаимодействие с компаний, покупку ее услуг и использование функционала. Только в таком случае игра поможет добиться бизнес-целей и повысить лояльность.

Продвижение банковских продуктов и формирование потребности в них.

Геймификация – один из самых популярных на данный момент в маркетинге трендов. И нам, как банку с активной и продвинутой аудиторией, было логично его поддержать, предложив клиентам акцию, где игровая механика реализована на должном технологическом уровне и в значительной степени персонифицирована.— Кирилл Бобров, вице-президент Тинькофф Банка по привлечению клиентов

В результате, многие пользователи получают первый опыт заработка процента на деньгах, которые просто лежат в банке. Клиенты на собственном опыте понимают, что накопительный счет – это простой и выгодный продукт. А это - первый шаг к открытию депозита или вклада, и к расширению представления о банковских продуктах в целом.

Косвенным результатом также является регулярное использование пользователем онлайн-банка, так как только там можно увидеть свой прогресс.

Причем, результат достигается косвенно с помощью игровых механик, подается в виде истории про активный образ жизни, что намного интереснее определенной аудитории, чем возможность копить и получать проценты (это предлагает любой банк) или призыв пользоваться онлайн-банком.

Геймификация - это супер тема. Это всё - вовлечение. Скучно делать транзакции в банке, скучно пользоваться банковскими продуктами. А люди любят конкурировать, люди любят соперничать. Это сидит внутри и очень глубоко. И можно эксплуатировать эти качества людей. Как это сделать в банке? Кейсов мало. Но моё глубокое убеждение - тот, кто научится активно вовлекать своих клиентов, в том числе используя геймификацию, тот cможет заработать много денег.— Иван Пятков, Директор департамента дистанционного обслуживания и продаж Банка Москвы

Типичные подходы:

- Программы лояльности с начислением баллов, миль и кеш-бека в качестве наград.

- Интерактивное контекстное обучение новым функциям. Велком-сценарии.

- Квесты и конкурсы для клиентов.

- Создание простых полезных сервисов с элементами игры: PFM, накопление на цели.

- Вирусные промо-игры, сообщающие о новых продуктах в развлекающей форме.

Финансовый симулятор помогает людям взглянуть на работу банка изнутри

В закладки

Представители банка «Хоум Кредит» рассказали редакции сайт о том, как компания разработала онлайн-игру «Сам себе банкир», которая позволяет игрокам почувствовать себя в роли директора банка. Благодаря симулятору, аудитория может понять, как именно работает финансовая организация, что позволяет вовлечь ее в бренд.

Идея разработать финансовую онлайн-игру появилась в банке в 2015 году. Компания поставила перед собой цель заинтересовать людей банковским делом, вовлечь в бренд, и в игровой форме рассказать об основных принципах работы банка.

«Опыт показывает, что люди охотнее взаимодействуют с тем, что они понимают. А наша игра дает людям возможность взглянуть на банк изнутри: игроки сами определяют, как работал бы "их" банк, а потом система автоматически высчитывает прибыль или убыток», - рассказывает директор департамента маркетинга и маркетинговых коммуникаций банка «Хоум Кредит» Мария Бурак.

Управление банком разделено на девять сфер (кредитные продукты, риски, клиентский сервис и так далее). Выбирая пункт меню, игрок должен либо ответить на вопрос, либо установить значения финансовых показателей.

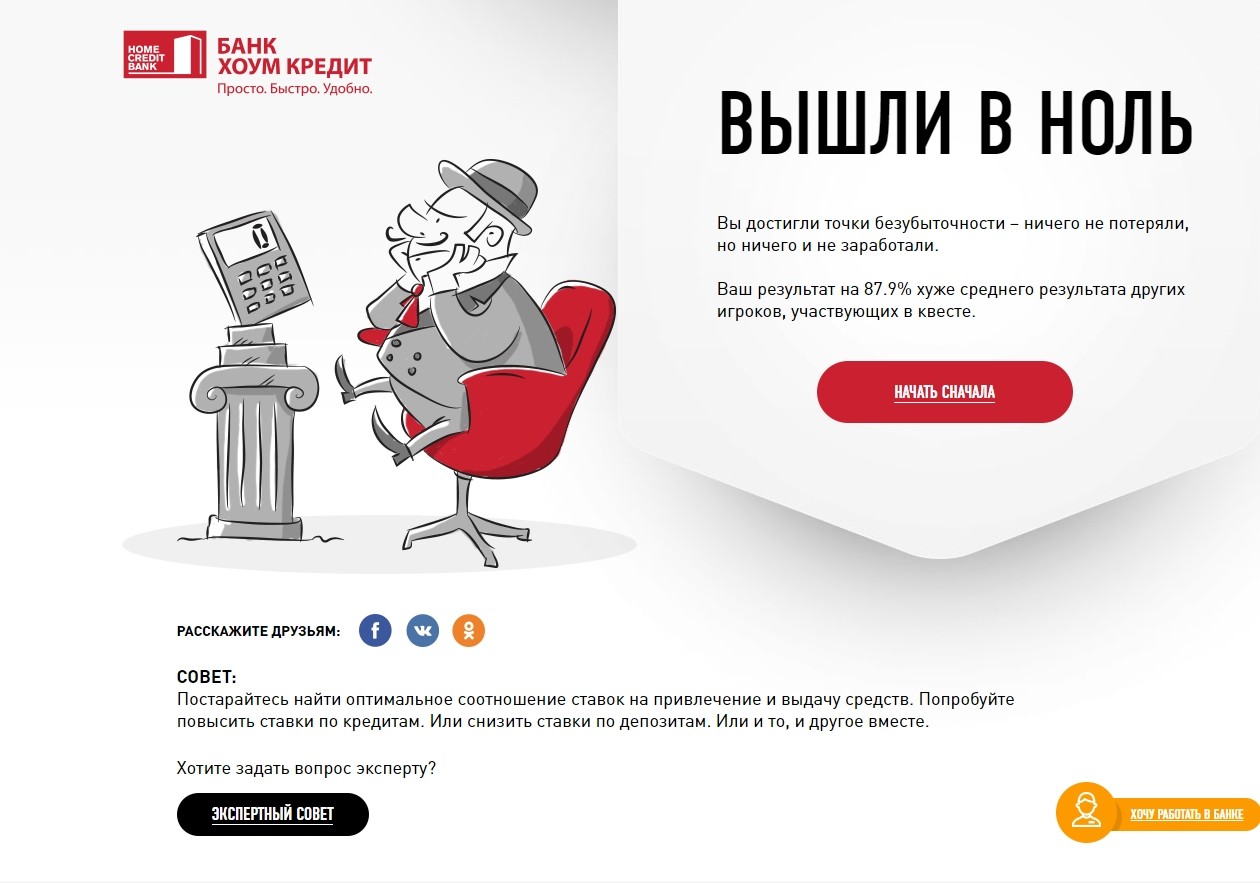

После того, как пользователь определит политику организации, система рассчитает, насколько успешным окажется банк, и как много игроку удастся заработать (или потерять).

Игра запустилась в середине 2016 года. С момента открытия в ней поучаствовали более 32 тысяч человек. «Изначально мы рассчитывали, что к концу 2016 года игру пройдут не менее 10 тысяч человек. В итоге мы превысили наши изначальные планы более чем в три раза», - отмечает Бурак.

По словам директора департамента маркетинга, около 20% игроков сыграли несколько раз, пытаясь улучшить свой результат. Аудиторию составили клиенты банка, подписчики его групп в соцсетях, люди, которые пришли по репосту других игроков, а также сотрудники банка.

«У онлайн-игры нет призового фонда и компания не платила за продвижение. Игроки привлекались через сайт и официальные сообщества банка в соцсетях. Еще мы делали рассылку с предложением сыграть в "Сам себе банкир" клиентам и сотрудникам нашего банка», - отмечает она.

По словам Бурак, таким образом банк решает сразу несколько важных задач: привлекает интерес к бренду, повышает информированность и финансовую грамотность игроков, а также вовлекает их в игровой процесс.

Мария Бурак

директор департамента маркетинга и маркетинговых коммуникаций банка «Хоум Кредит»

Мария Бурак

директор департамента маркетинга и маркетинговых коммуникаций банка «Хоум Кредит»

У нас не было задачи рекламировать продукты банка. Мы хотели поменять отношение людей к банковскому бизнесу в целом - рассказать о целях и задачах, объяснить, как банки достигают своих результатов. Это больше относится к имиджевой стороне вопроса, чем к продажам продуктов.

Идея, модель, визуальная концепция игры - все было придумано и разработано внутри банка. Привлеченное агентство только нарисовало и запрограммировало квест. Прототипом создания онлайн-квеста стала настольная игра-тренинг, также созданная сотрудниками нашего банка.

Она тоже называется «Сам себе банкир». Ее игровая механика гораздо сложнее: играть нужно командами в несколько раундов. Полное прохождение настольной игры-тренинга занимает от нескольких часов до целого дня. В онлайн-версии добиться результата можно гораздо быстрее: за несколько минут. Стоит отметить, что внутри игры мы никак не продвигаем продукты банка «Хоум Кредит».

Кстати, за время существования игры у нее появились и собственные рекордсмены. Игру можно проходить неограниченное количество раз. Один человек сыграл 127 раз, получал и прибыль, и убыток. Он установил абсолютный рекорд - 42 209 768 000 рублей, который пока не побит, хотя несколько человек смогли приблизиться к нему вплотную и «заработали» 42 135 451 000 рублей.