Особенности страхования жизни в ооо сосьете женераль. Правила страхования жизни и здоровья заемщиков ипотечного и иных видов кредитов, а также их имущественных интересов ооо «сосьете женераль страхование» правила страхования жизни и здоровья Правила страх

«ПРАВИЛА СТРАХОВАНИЯ ЖИЗНИ И ИНЫХ ВИДОВ КРЕДИТОВ, А ТАКЖЕ ИХ ИМУЩЕСТВЕННЫХ ИНТЕРЕСОВ ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ СТРАХОВАНИЕ» ПРАВИЛА СТРАХОВАНИЯ ЖИЗНИ И ЗДОРОВЬЯ...»

-- [ Страница 1 ] --

ПРАВИЛА СТРАХОВАНИЯ ЖИЗНИ

И ЗДОРОВЬЯ ЗАЕМЩИКОВ ИПОТЕЧНОГО

И ИНЫХ ВИДОВ КРЕДИТОВ, А ТАКЖЕ ИХ

ИМУЩЕСТВЕННЫХ ИНТЕРЕСОВ

ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ СТРАХОВАНИЕ»

ПРАВИЛА СТРАХОВАНИЯ ЖИЗНИ

И ЗДОРОВЬЯ ЗАЕМЩИКОВ ИПОТЕЧНОГО

И ИНЫХ ВИДОВ КРЕДИТОВ

ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ СТРАХОВАНИЕ ЖИЗНИ»..................43 УТВЕРЖДЕНО Приказом Генерального директора ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование»СТРАХОВАНИЯ ЖИЗНИ И ЗДОРОВЬЯ ЗАЕМЩИКОВ

ИПОТЕЧНОГО И ИНЫХ ВИДОВ КРЕДИТОВ, А ТАКЖЕ

ИХ ИМУЩЕСТВЕННЫХ ИНТЕРЕСОВ

СОДЕРЖАНИЕ1. ОБЩИЕ ПОЛОЖЕНИЯ

2. ДОГОВОР СТРАХОВАНИЯ

3. ОБЪЕКТ СТРАХОВАНИЯ

5. ИСКЛЮЧЕНИЯ ИЗ СТРАХОВАНИЯ

8. ФРАНШИЗА

9. СТРАХОВАЯ ПРЕМИЯ

11. ВЗАИМОДЕЙСТВИЕ СТОРОН ПРИ НАСТУПЛЕНИИ СТРАХОВОГО

СЛУЧАЯ

12. ПОРЯДОК ИСЧИСЛЕНИЯ УЩЕРБА И СТРАХОВОГО ВОЗМЕЩЕНИЯ........ 40

13. СУБРОГАЦИЯ

14. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. На условиях настоящих Правил, разработанных в соответствии с действующим законодательством Российской Федерации, Законом Российской Федерации «Об организации страхового дела в Российской Федерации» и другими нормативными актами, регулирующими отношения в области страхования, Общество с ограниченной ответственностью «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование» (ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование») (далее по тексту – Страховщик) заключает Договоры страхования жизни и здоровья заемщиков ипотечного и иных видов кредитов, а также их имущественных интересов.

Под «кредитным договором» понимается договор, по которому банк или иная кредитная организация, получившая лицензию Центрального банка РФ (далее

– ЦБ РФ) на осуществление кредитных операций (далее – Кредитор), обязуется предоставить денежные средства (кредит) Заемщику в размере и на условиях, предусмотренных Договором, а Заемщик обязуется возвратить полученную денежную сумму и оплатить проценты по ней.

Договор об ипотеке является Договором о залоге недвижимого имущества, которым обеспечивается исполнение кредитного обязательства Заемщика перед банком или иной кредитной организации (далее – Залогодержатель), и в соответствии с которым банк или иная кредитная организация, предоставившая денежные средства Заемщику (далее – Залогодатель), имеет право в случае неисполнения или ненадлежащего исполнения Заемщиком кредитного обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит заложенное имущество.

1.2. Субъектами страхования являются Страховщик, Страхователь, Застрахованное лицо и Выгодоприобретатель.

1.3. В настоящих Правилах основные термины, указанные ниже, применяются в следующей интерпретации:

«Секция 1. Личное страхование» означает условия страхования от несчастных случаев и болезней.

«Секция 2. Страхование имущества» означает условия страхования имущества.

«Секция 3. Титульное страхование» означает условия страхования утраты имущества в результате прекращения права собственности, а также ограничения (обременения) права собственности.

«Страховщик» означает страховую организацию, которая вправе осуществлять страховую деятельность на основании лицензии, выданной федеральным органом исполнительной власти по надзору за страховой деятельностью.

«Страхователь» означает лицо, заключившее со Страховщиком Договор страхования. Таким лицом, в соответствии с настоящими правилами, могут являться только дееспособные российские или иностранные физические лица.

«Застрахованное лицо» означает лицо, которое застраховано на случай причинения вреда жизни или здоровью вследствие несчастного случая и / или болезни. По настоящим Правилам принимаются на страхование лица, возраст которых на дату заключения Договора страхования составляет от 18 до 60 лет, на дату окончания Договора страхования – не более 65 лет, если иные ограничения не предусмотрены Договором страхования. Указанный термин применяется только в Секции 1. Личное страхование.

«Выгодоприобретатель» означает лицо, в пользу которого заключен Договор страхования.

По Секции 1. Личное страхование: Договор страхования считается заключенным в пользу Застрахованного лица, если в Договоре не названо в качестве Выгодоприобретателя другое лицо. Договор личного страхования в пользу лица, не являющегося Застрахованным лицом, в том числе не являющегося Застрахованным лицом Страхователя, может быть заключен лишь с письменного согласия Застрахованного лица. По Секции 2. Страхование имущества и по Секции 3. Титульное страхование: Лицо, заключающее Договор страхования, либо лицо, в пользу которого заключается Договор страхования, по Секции 2.

Страхование имущества и / или Секции 3. Титульное страхование, должно иметь основанный на законе, ином правовом акте или договоре имущественный интерес в сохранении застрахованного имущества.

«Третье лицо» означает любое лицо, не являющееся Страхователем, Выгодоприобретателем, Застрахованным лицом и / или Собственником (владельцем) застрахованного имущества.

«Близкий родственник» – лицо, являющееся супругом Страхователя, то есть состоящее с ним в зарегистрированном браке; лица, являющиеся родственниками Страхователя по прямой восходящей и нисходящей линии (родителями и детьми, дедушкой, бабушкой и внуками), полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами), а так же лица, являющиеся родственниками родителей Страхователя по прямой восходящей и нисходящей линии (родителями и детьми, дедушкой, бабушкой и внуками), полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами); лица, являющиеся для Страхователя усыновителями или усыновленными. Договором страхования (Полисом) может быть предусмотрен иной перечень лиц, входящих в определение «Близкие родственники».

«Член семьи» означает близких родственников Страхователя или Выгодоприобретателя или иных лиц, проживающих совместно со Страхователем (Выгодоприобретателем).

«Работник» означает физическое лицо (обслуживающий персонал, сотрудник или иное лицо), выполняющее обязанности, предусмотренные договором (трудовым договором, договором возмездного оказания услуг и т.д.), заключенным им со Страхователем или Выгодоприобретателем.

«Несчастный случай» означает случайное, внезапное, непреднамеренное, кратковременное событие, из числа перечисленных в п. 3.2 настоящих Правил страхования, фактически произошедшее извне (помимо воли Застрахованного лица) в течение срока страхования, в результате которого нанесен существенный вред здоровью Застрахованного лица, выразившийся в установлении ему инвалидности I или II группы. Не относятся к несчастным случаям любые формы острых, хронических и наследственных заболеваний (в том числе инфаркт, инсульт и прочие внезапные поражения органов, вызванные наследственной патологией или патологией в результате развития заболевания), анафилактический шок.

«Болезнь» – под болезнью понимается диагностированное квалифицированным врачом на основании объективных симптомов любое нарушение нормальной жизнедеятельности организма, не обусловленное несчастным случаем.

«Инвалидность» – социальная недостаточность вследствие нарушения здоровья со стойким расстройством функций организма, вызванная болезнью, последствиями травмы или дефектами, приводящая к ограничению жизнедеятельности и вызывающая необходимость в предоставлении социальной защиты. Признание лица инвалидом осуществляется при проведении медикосоциальной экспертизы на основе анализа его клинико-функциональных, социально-бытовых, профессионально-трудовых и психологических данных с использованием классификаций и критериев, утвержденных Министерством здравоохранения и социального развития Российской Федерации. Группа инвалидности устанавливается в зависимости от степени ограничения.

«Страховая стоимость» означает действительную стоимость застрахованного имущества в месте его нахождения в день заключения Договора страхования, которая определяется сторонами с использованием сведений, полученных от владельцев недвижимого имущества, компаний-застройщиков, из органов государственной статистики, бирж и / или других организаций (учреждений), либо опубликованных в средствах массовой информации и / или специальной литературе или других источников.

«Страховая сумма» означает сумму, в пределах которой Страховщик обязан выплатить страховое возмещение при наступлении страхового случая.

«Страховая премия» означает плату за страхование, которую Страхователь (Выгодоприобретатель) обязан уплатить Страховщику в порядке и в сроки, установленные Правилами и / или Договором страхования.

«Льготный период» означает срок, устанавливаемый Договором страхования, в течение которого Договор страхования продолжает действовать при нарушении Страхователем обязанности по своевременной уплате страховых взносов.

«Квартира» означает структурно обособленное помещение в многоквартирном доме, обеспечивающее возможность прямого доступа к помещениям общего пользования в таком доме и состоящее из одной или нескольких комнат, а также помещений вспомогательного использования, предназначенных для удовлетворения гражданами бытовых и иных нужд, связанных с их проживанием в таком обособленном помещении.

«Повреждение имущества» означает потерю имуществом своих свойств, которые восстанавливаются путем выполнения технических мероприятий, затраты на проведение которых не превышают его стоимость.

«Гибель имущества» означает потерю имуществом своих свойств, которые восстанавливаются путем выполнения технических мероприятий, затраты на проведение которых превышают его стоимость, либо потерю имуществом своих свойств, которые не могут быть восстановлены каким-либо способом.

«Эксплуатация имущества» означает различные стадии жизненного цикла имущества, в том числе хранение (консервация), использование по назначению, техническое обслуживание (ремонт, чистка и т.д.).

«Застрахованное имущество» означает указанное в договоре недвижимое имущество, переданное в залог (ипотеку), права на которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, в отношении которого Страхователь (Выгодоприобретатель) имеет основанный на законе, ином правовом акте или договоре интерес в его сохранении, за исключением объектов незавершенного строительства, воздушных и морских судов, судов внутреннего плавания, космических объектов. «Гидравлический удар» означает такое разрушительное явление, которое является результатом внезапного изменения скорости потока жидкости в гидросистеме (трубопроводе, насосе и т. п.) и возникшего из-за этого резкого скачка давления (ударная, звуковая волна), многократно превосходящего давление в гидросистеме (включая температурное расширение жидкости, изменение физического состояния жидкости).

«Коррозия» означает самопроизвольное разрушение (разъедание) материалов в результате химического или физико-химического взаимодействия с окружающей средой.

«Прекращение (утрата) права собственности» означает прекращение у Страхователя законной возможности осуществлять пользование, владение и распоряжение застрахованным имуществом.

«Ограничение (обременение) права собственности» – наличие установленных законом или уполномоченными органами в предусмотренном законом порядке условий или запрещений, ограничивающих Страхователя или Собственника при осуществлении ими права собственности по причине сохранения / получения третьими лицами права пользования или владения застрахованным объектом недвижимости после его приобретения Страхователем или Собственником.

«Виндикационный иск» означает судебный иск, направленный на истребование Собственником (истцом) своего имущества в судебном порядке от всякого третьего лица, владеющего этим имуществом без законных на то оснований.

«Недвижимое имущество» (недвижимость) – земельные участки и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, права на которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество, принадлежащее Залогодателю на праве собственности или на праве хозяйственного ведения.

«Индивидуальный жилой дом» – отдельно стоящее здание с количеством этажей не более чем три, право собственности, на которое зарегистрировано уполномоченным органом в порядке определенным федеральным законодательством.

«Противоправные действия» – действия Страхователя и(или) Третьих лиц, за совершение которых законодательством предусмотрена административная или уголовная ответственность.

2. ДОГОВОР СТРАХОВАНИЯ

2.1. По Договору страхования Страховщик обязуется за обусловленную Договором плату (страховую премию) при наступлении предусмотренного в Договоре страхового случая выплатить Страхователю (Выгодоприобретателю) страховое возмещение (страховую выплату) в пределах соответствующей страховой суммы, указанной в Договоре.

2.2. Договор страхования может заключаться путем составления одного документа, подписываемого Страхователем и Страховщиком, либо путем вручения Страхователю на основании его письменного заявления полиса, подписанного Страховщиком.

2.3. Не включенные в текст Договора страхования (Полиса) условия, содержащиеся в настоящих Правилах, обязательны для Страхователя (Выгодоприобретателя), если в Договоре (Полисе) прямо указывается на применение настоящих Правил и эти Правила изложены в одном документе с Договором (Полисом) или на его оборотной стороне либо приложены к нему. В последнем случае при заключении Договора вручение Страхователю настоящих Правил должно быть удостоверено записью в Договоре (Полисе).

Страхователь (Выгодоприобретатель) вправе ссылаться в защиту своих интересов на настоящие Правила, на которые имеется ссылка в Договоре (Полисе), даже если эти Правила в силу предыдущего абзаца для него необязательны.

2.4. В Договор страхования могут включаться условия страхования одной секции 1, нескольких секций или всех секций одновременно – комбинированное страхование.

2.5. Для заключения Договора страхования Страхователь обязан сообщить Страховщику сведения об обстоятельствах, оговоренных Страховщиком в заявлении о страховании, приложениях к нему и иных документах, предоставляемых Страховщику, и обеспечить Страховщику возможность оценить степень риска.

2.6. Заключение Договора страхования в пользу Выгодоприобретателя не освобождает Страхователя от выполнения своих обязанностей, предусмотренных Договором, если Договором не предусмотрено иное, либо такие обязанности выполнены Выгодоприобретателем.

2.7. Если после заключения Договора страхования будет установлено, что Страхователь сообщил заведомо ложные сведения при заключении (изменении) Договора страхования, то Страховщик вправе потребовать признания Договора страхования недействительным и применения последствий признания недействительной сделки, совершенной под влиянием обмана.

2.8. При обработке персональных данных физических лиц (далее – персональные данные) Страховщик должен руководствоваться законодательством Российской Федерации в области персональных данных.

Обработка персональных данных Страховщиком, действующим в качестве оператора, осуществляется с учетом нижеследующего:

Секции, о которых говорится в формулировке настоящего пункта, предусмотрены пунктом 1.3 настоящих Правил.

2.8.1. Цели обработки:

– заключение, исполнение, изменение, прекращение Договора страхования (оказание страховой услуги);

– предусмотренные законом цели, а также осуществление и выполнение возложенных законодательством Российской Федерации на Страховщика функций, полномочий и обязанностей;

– осуществление прав и законных интересов Страховщика (в т. ч. осуществление Страховщиком права на оценку страхового риска как при заключении Договора, так и в период его действия, в соответствии с законодательством Российской Федерации и условиями Договора страхования и / или настоящих Правил страхования);

– иные законные, определенные и заявленные субъекту персональных данных цели (при наличии). При этом цели могут быть определены и заявлены путем указания их в Договоре страхования.

Заключая Договор страхования, Страхователь подтверждает свое ознакомление с заявленными целями обработки персональных данных.

2.8.2. Перечень действий с персональными данными, которые могут совершаться Страховщиком, и описание способов обработки персональных данных определяется как сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передача (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение, как с использованием средств автоматизации (в т. ч. программного обеспечения), так и без их использования (на материальных, в т. ч. бумажных, носителях).

2.8.3. Если в Договоре страхования не указано иное, то перечень обрабатываемых персональных данных определяется как фамилия, имя, отчество, пол, дата рождения, гражданство, реквизиты документа, удостоверяющего личность, ИНН, профессия, контактная информация (адрес места жительства, номер телефона, адрес электронной почты), данные миграционной карты или вида на жительство, документа, подтверждающего право проживания (пребывания), и срок пребывания, данные о состоянии здоровья, платежные реквизиты, информация в отношении кредитного Договора, сведения о семейном положении, сведения об имущественном положении (в т. ч. о застрахованном имуществе, его стоимости и состоянии, история права собственности на него и т. д.) и иные персональные данные, содержащиеся в заявлении на страхование, Договоре страхования и / или других документах, которые переданы / будут переданы Страховщику в связи с оказанием страховой услуги.

2.8.4. Согласие на обработку персональных данных может быть отозвано посредством направления письменного уведомления Страховщику. В случае отзыва согласия на обработку персональных данных Страховщик вправе продолжить обработку персональных данных без согласия в случаях, установленных законодательством о персональных данных.

2.8.5. При обработке персональных данных Страховщик обязан соблюдать безопасность и конфиденциальность обрабатываемых персональных данных, а также выполнять иные требования, предусмотренные законодательством Российской Федерации в области персональных данных.

Страховщик обязан принимать меры, необходимые и достаточные для обеспечения выполнения указанных обязанностей. При этом Страховщик самостоятельно определяет состав и перечень таких мер. В частности, Страховщик при обработке персональных данных обязан принимать необходимые правовые, организационные и технические меры или обеспечивать их принятие для защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения персональных данных, а также от иных неправомерных действий в отношении персональных данных.

По Секции 1–3:

2.9. Договор страхования заключается в пользу Страхователя (Выгодоприобретателя), если в Договоре в качестве Выгодоприобретателя не названо другое лицо.

2.10. При заключении Договора страхования Страховщик имеет право на проведение оценки вероятности наступления страхового случая (оценки степени риска). При этом Страхователь обязан при заключении договора страхования сообщить Страховщику известные Страхователю обстоятельства, имеющие существенное значение для оценки степени и особенностей риска, принимаемого Страховщиком на страхование. Такими обстоятельствами признаются те, что указаны в заявлении на страхование, которое является неотъемлемой частью договора страхования, а также в документах и сведениях, запрошенных Страховщиком при заключении договора страхования (в частности информацию о профессии, роде занятий или состоянии здоровья лиц, в отношении которых заключается Договор страхования). Страховщик вправе потребовать от Застрахованного лица прохождения медицинского обследования, объем которого определяется Страховщиком.

2.11. Для оценки страхового риска Страховщик вправе произвести осмотр имущества, подлежащего страхованию, и / или назначить экспертизу для установления его действительной стоимости (страховой стоимости).

Результаты осмотра имущества, подлежащего страхованию, фиксируются в документах Страховщика, которые составляются по установленным формам и подписываются от имени Сторон уполномоченными лицами. В таких документах указываются сведения, позволяющие идентифицировать имущество, установить место нахождения и техническое состояние имущества, а также другие сведения, необходимые Страховщику для оценки риска.

2.12. При заключении договора страхования Страховщик имеет право запросить у Страхователя следующие документы:

2.12.1. В отношении граждан РФ:

Документ, удостоверяющий личность гражданина РФ;

Документ, подтверждающий регистрацию по месту пребывания и/или по месту жительства (при наличии);

Свидетельство ИНН (при наличии);

2.12.2. В отношении иностранных граждан и лиц без гражданства

Общегражданский паспорт или иной документ, установленный законодательством РФ или признаваемый в соответствии с международным договором РФ в качестве документа, удостоверяющего личность иностранного гражданина или лица без гражданства;

Миграционная карта (если в соответствии с действующим законодательством она должна была быть оформлена при пересечении данным иностранным гражданином или лицом без гражданства границы РФ);

Документ, подтверждающий право иностранного гражданина или лица без гражданства на пребывание (проживание) в РФ;

Иные документы, необходимые для идентификации личности Страхователя (Выгодоприобретателя) в соответствии с законодательством Российской Федерации;

2.12.3. Заявление на страхование;

Перед заключением договора страхования Страхователь по требованию Страховщика должен предоставить медицинские или иные документы, уточняющие/ подтверждающие обстоятельства, указанные в заявлении на страхование.

2.12.4. Отчет об определении рыночной и ликвидационной стоимостей страхуемого недвижимого имущества, произведенный независимым оценщиком;

2.12.5. При страховании недвижимого имущества, ранее принадлежавшего физическому лицу:

Отчет об оценке объекта недвижимости, произведенный независимым оценщиком;

Распоряжение/Постановление органов опеки и попечительства на отчуждение объекта недвижимости при наличии несовершеннолетних собственников объекта недвижимости, а также правоустанавливающие документы и выписка из домовой книги на объект недвижимости, в которой несовершеннолетнему будет выделена доля;

Правоустанавливающие документы по последней(им) сделке(ам) (документы, подтверждающие осуществление сделки с недвижимостью (с отметкой о государственной регистрации права собственности, если сделка произошла до 01.03.2013г.);

Доверенность (если объект отчуждается по доверенности);

Паспорта собственников /продавцов объекта недвижимости, для несовершеннолетних – свидетельства о рождении;

Документы БТИ и (или) ФГБУ «Федеральная кадастровая палата Федеральной службы государственной регистрации, кадастра и картографии»;

Кадастровый паспорт, экспликация с поэтажным планом, технический паспорт;

Развернутая архивная выписка из домовой книги;

Нотариально заверенное заявление совершеннолетних пользователей объекта недвижимости о том, что они уведомлены об отчуждении объекта недвижимости и не намерены оспаривать результаты его приватизации, в том числе тех совершеннолетних пользователей, кто, будучи несовершеннолетним на момент приватизации объекта недвижимости, не был включен в число участников приватизации;

Свидетельство о праве на наследство;

Отказ от наследства;

Нотариально заверенное согласие супруга/бывшего супруга продавца на продажу/брачный договор/соглашение о разделе (при приобретении объекта недвижимости по возмездному договору в период зарегистрированного брака);

Нотариально удостоверенное заявление от собственников объекта недвижимости об отсутствии иных наследников;

Обязательство о снятии с регистрационного учета (при наличии зарегистрированных лиц, не являющихся собственниками);

Свидетельство о смерти (при наследовании, в случае смерти получателя ренты) в случае, если в свидетельстве о праве на наследство по закону/ завещанию не указана дата смерти наследодателя;

Свидетельство о рождении (при наличии прописанных несовершеннолетних, не являющихся собственниками);

Справки на собственников объекта недвижимости из ПНД и НД/ документы, подтверждающие дееспособность продавцов (чаще для лиц пенсионного возраста/лиц старше 70 лет/нетрудоспособных лиц);

Свидетельства о заключении и/или расторжении брака (при смене ФИО Продавца, при приобретении Покупателем или ранее Продавцами объекта недвижимости в совместную собственность);

В случае если продавцу имущества более 70 лет помимо документов, указанных выше:

При наличии альтернативной сделки (информация о новом месте жительства продавца с указанием точного адреса, а также полный комплект по альтернативной сделке, куда будет выписан продавец (Свидетельство о государственной регистрации права на объект недвижимости, Договор, Выписка из домовой книги, поквартальная карточка);

При отсутствии альтернативной сделки – документы, подтверждающие наличие у продавца в собственности объекта недвижимости, отличного от продаваемого (Свидетельство о государственной регистрации права на объект недвижимости, договор) или встречную выписку от продавца из домовой книги по адресу отличному от адреса продаваемой недвижимости (паспорт продавца с новым адресом регистрации);

Выписка из ЕГРП;

2.12.6. При страховании имущества, ранее принадлежавшего юридическому лицу:

Учредительные документы (устав, учредительный договор);

Свидетельство о государственной регистрации ЮЛ;

Свидетельство о постановке на учет в налоговых органах;

Приказ о назначении руководителя ЮЛ;

Правоустанавливающие документы по последней (-им) сделке (-ам) (документы, подтверждающие осуществление сделки с недвижимостью с отметкой о государственной регистрации права собственности);

Справка ЮЛ о том, что сделка не является крупной или сделкой в совершении которой имеется заинтересованность (с подписью руководителя и главного бухгалтера);

В случае, если сделка является крупной/или сделкой в совершении которой имеется заинтересованность, протокол общего собрания ЮЛ о решении продать объект недвижимости с указанием суммы, за которую его решено продать;

Документ, подтверждающий полномочия представителя ЮЛ (доверенность) и паспорт представителя ЮЛ;

Передаточный акт (Акт приема-передачи) – для договоров, заключенных с 1996 г.;

Отчет об оценке недвижимости, произведенный независимым оценщиком;

Документы БТИ: кадастровый паспорт, экспликация с поэтажным планом, технический паспорт;

Выписка из домовой книги, финансово-лицевой счет/справка об отсутствии задолженности по оплате жилищно-коммунальных услуг/единый жилищный документ;

Согласие специализированного депозитария на отчуждение объекта недвижимого имущества, если продавцом является акционерный инвестиционный фонд/паевый инвестиционный фонд/негосударственный пенсионный фонд;

Документ о соответствии адресов;

Выписка из ЕГРП;

Правоустанавливающие документы по предыдущей (-им) сделке (-ам) с объектом недвижимости;

Если продавец является застройщиком, могут быть затребованы: разрешение на строительство, акт приемки в эксплуатацию объекта недвижимого имущества, Постановление об утверждении акта приемки в эксплуатацию объекта недвижимого имущества, договор аренды земельного участка.

2.12.7. При страховании земельных участков помимо документов, указанных в пунктах 2.12.3-2.12.6, Страховщик вправе запросить:

Решения собственника(ов) о: выделе, разделе, объединении, иные решения, совершаемые собственником в соответствии с действующим законодательством;

Свидетельства, выдаваемые комитетами по земельной реформе и земельным ресурсам в соответствии с Указом Президента № 1767 от 27.10.1993 «о регулировании земельных отношений и развитии аграрной реформы в России»;

Акты, или иные документы, выдаваемые местными администрациями или колхозами в соответствии с Указом Президента от 27.12.1991 № 323 «О неотложных мерах по осуществлению земельной реформы в РСФСР»;

Судебные решения/постановления/определения;

Акты органов государственной власти/органов местного самоуправления о предоставлении земельного участка, выдаваемые в соответствии с действующим законодательством;

Документы, выдаваемыe районными советами депутатов или иными органами, в соответствии с Законом РСФСР «О земельной реформе» от 23.11.1990 № 374-1;

Кадастровый паспорт на земельный участок;

Документы, подтверждающие оплаты по возмездным сделкам (по требованию страховой компании);

2.13. В случае смерти Страхователя (Выгодоприобретателя) права и обязанности по Договору страхования переходят к лицу (лицам), принявшим застрахованное имущество в порядке наследования по завещанию или закону. Обязанности по Договору страхования наследники несут солидарно.

Если в период действия Договора страхования Страхователь (Выгодоприобретатель) признан судом недееспособным либо ограниченно дееспособным, права и обязанности такого Страхователя (Выгодоприобретателя) осуществляет соответственно его опекун или попечитель.

2.14. Страховщик вправе осуществлять контроль и оценку качества предоставляемой страховой услуги по всем вопросам ее предоставления в любой форме и любым способом по усмотрению Страховщика.

2.15. Договор страхования действует на указанной в нем территории. В Договоре страхования для разных застрахованных рисков может быть предусмотрена разная территория действия Договора. Если застрахованное имущество или застрахованное лицо покидает территорию страхования, Договор в отношении него не действует.

3. ОБЪЕКТ СТРАХОВАНИЯ

3.1. Объектом страхования являются не противоречащие законодательству РФ следующие имущественные интересы:

По Секции 1. Личное страхование: Страхователя (Застрахованного лица, Выгодоприобретателя), связанные с причинением вреда жизни или здоровью Застрахованного лица в результате несчастных случаев и / или болезней.

По Секции 2. Страхование имущества: Страхователя (Выгодоприобретателя), связанные с владением, пользованием и распоряжением застрахованным имуществом.

По Секции 3. Титульное страхование: Страхователя (Выгодоприобретателя), связанные с правом владения, пользования и распоряжения застрахованным имуществом.

3.2. По Секции 1. Личное страхование Не подлежат страхованию в рамках настоящих Правил лица, указанные в подпунктах «а»-«в» настоящего пункта:

а) больные онкологическими, хроническими сердечнососудистыми заболеваниями, ВИЧ-инфицированные, а также лица, состоящие на учете в наркологическом или психоневрологическом диспансере;

3.3. По Секции 2. Страхование имущества: на страхование принимаются конструктивные элементы застрахованного имущества. Если иное не предусмотрено Договором страхования, под термином «конструктивные элементы» понимаются несущие и ненесущие стены, все перекрытия и перегородки, колонны, лестницы внутри объекта недвижимости, балконы и лоджии, оконные и дверные конструкции, крыши индивидуальных жилых домов, фундаменты индивидуальных жилых домов.

3.4. Не принимается на страхование, если иное не предусмотрено Договором:

3.4.1. Внутренняя отделка и / или инженерное оборудование отдельно от конструктивных элементов недвижимого имущества.

3.4.2. Объекты недвижимого имущества, незавершенные строительством, в виде многоквартирных жилых домов.

3.4.3. Имущество, находящееся в зоне, признанной компетентными государственными органами зоной возможного стихийного бедствия, а также в зоне военных действий с момента объявления в установленном порядке о такой угрозе, если такое объявление было произведено до момента заключения Договора страхования.

3.4.4. Здания, строения, постройки и сооружения, конструктивные элементы и инженерные системы которых на момент заключения Договора страхования находятся в аварийном состоянии, подлежат сносу, реконструкции или капитальному ремонту, непригодные для эксплуатации помещения.

3.4.5. Земельные участки, используемые не по целевому назначению, земельные участки, не зарегистрированные в установленном порядке и не имеющие соответствующих правоустанавливающих документов.

3.4.6. Находящиеся на земельном участке (в его пределах) водоемы, леса, растения, животных, птиц, рыб, насекомых, а также находящиеся над и под поверхностью земельного участка воздушное пространство и недра (в том числе, полезные ископаемые).

3.4.7. Недвижимое имущество, ипотека которого не допускается в соответствии с действующим законодательством РФ.

4. СТРАХОВЫЕ РИСКИ. СТРАХОВЫЕ СЛУЧАИ

4.1. Страховым риском является предполагаемое событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления.

4.2. Страховым случаем является предусмотренное Договором страхования совершившееся событие из числа указанных в настоящем разделе, произошедшее в течение срока страхования, установленного в Договоре страхования, подтвержденное в установленном порядке документами в соответствии с настоящими Правилами страхования, с наступлением которого возникает обязанность Страховщика произвести страховую выплату (за исключением событий согласно разделу 5 настоящих Правил страхования).

4.3. Договором страхования, заключаемым на условиях настоящих Правил, могут быть предусмотрены следующие страховые случаи:

4.3.1. Первичное установление Застрахованному лицу I (первой) и / или II (второй) группы инвалидности в результате несчастного случая и / или болезни (далее – инвалидность).

4.3.2. Первичное установление Застрахованному лицу I (первой) и / или II (второй) группы инвалидности в результате несчастного случая (далее – инвалидность НС).

4.3.3. Гибель или повреждение застрахованного имущества вследствие таких причин как:

4.3.3.1. Пожар.

«Пожар» означает воздействие открытого пламени, высокой температуры, горячих газов, продуктов горения (дыма, копоти и т. п.) вследствие неконтролируемого процесса горения в форме открытого пламени или тления, внезапно возникшего и способного дальше распространяться самостоятельно, а также воздействие продуктов горения и / или мер пожаротушения, принятых для прекращения горения.

4.3.3.2. Взрыв.

«Взрыв» означает стремительно протекающий процесс физических или химических превращений веществ, сопровождающийся освобождением большого количества энергии в ограниченном объеме, в результате которого в окружающем пространстве образуется и распространяется ударная волна.

4.3.3.3. Залив.

«Залив» означает непосредственное воздействие влаги (включая воду и / или иную жидкость) вследствие аварии систем водоснабжения, канализации, отопления или пожаротушения, а также проникновение воды и / или иной жидкости из соседних помещений (в т. ч. в результате применения в них мер пожаротушения), срабатываний противопожарных систем, не вызванных необходимостью их включения.

При страховании жилых помещений в домах, в которых расположены две и более квартир, под заливом понимается также проникновение воды и / или иной жидкости вследствие протечки крыши, а также из помещений, не принадлежащих Страхователю (включая чердачное помещение).

4.3.3.4. Конструктивные дефекты.

«Конструктивный дефект» означает не связанное с естественным износом непредвиденное разрушение или физическое повреждение конструктивных элементов (фундамента, колонн, перекрытий, балок, несущих стен и т. д.) застрахованного имущества или здания, сооружения, постройки, в котором расположено застрахованное имущество (при страховании помещений), вследствие дефектов2 внутренних и внешних несущих конструкций, существенных для устойчивости застрахованного имущества (здания, жилого помещения, сооружения, постройки), и невозможности в связи с этим пользования застрахованным имуществом (зданием, жилым помещением, сооружением, постройкой) по назначению, в соответствии с санитарно-эпидемиологическими и иными нормами, устанавливающими требования к жилым и иным помещениям (зданиям, сооружениям, постройкам).

«дефект» означает каждое отдельное несоответствие имущества установленным требованиям, которое не обнаруживается визуально или штатными методами и средствами контроля и диагностирования, но выявляется при проведении технического обслуживания или специальными методами диагностики.

4.3.3.5. Стихийные бедствия.

«Стихийные бедствия» означает такие разрушительные опасные природные явления, как:

– удар молнии;

– цунами;

– буря, ураган, циклон (тайфун), смерч, сильный ветер;

– землетрясение, извержение вулкана;

– наводнение, затопление;

– ливень;

– воздействие снеговой нагрузки;

– оползень, горный обвал, камнепад, лавина, сель;

– действие низких температур, не характерных для данной местности.

– деформация грунта (просадка грунта);

– необычные для данной местности атмосферные осадки.

«Удар молнии» означает воздействие прямого грозового разряда, при котором ток молнии протекает через элементы застрахованного имущества и оказывает термическое, механическое или электрическое воздействие, или вторичное воздействие грозового разряда, связанное с наведением высокого электрического потенциала с возникновением искрения.

«Цунами» означает морские волны большой высоты (до нескольких десятков метров), вызванные смещением участков морского дна при землетрясениях, оползнях и извержениях вулкана.

«Буря, ураган, циклон (тайфун), смерч, сильный ветер» означает движение атмосферного воздуха (в том числе и вихревое) со скоростью более 17,0 м/сек., а также движение предметов или их падение, вызванное воздействием такого атмосферного воздуха.

«Землетрясение» означает подземные толчки и колебания земной поверхности, возникающие в результате внезапных смещений и разрывов в земной коре или верхней части мантии Земли и передающиеся на большие расстояния в виде упругих колебаний.

«Извержение вулкана» означает выход из кратера вулкана лавы, выброс пепла, горючих газов и обломков горных пород.

«Наводнение, затопление» означает выход водяной массы или воды из нормальных границ водоема, вызванный интенсивным таянием снега, выпадением большого количества осадков, ветровыми нагонами воды, ледяными заторами, прорывом дамб и плотин, обвалом в русло горных пород, препятствующих нормальному стоку.

«Град» означает разновидность атмосферных осадков, выпадающих в виде ледяных образований разной величины.

«Ливень» означает разновидность кратковременных атмосферных осадков в виде дождя интенсивностью более 30 (тридцати) мм за 1 (один) час либо более 50 (пятидесяти) мм за 12 (двенадцать) часов.

«Воздействие снеговой нагрузки» означает влияние нагрузки, образовавшейся в результате выпадения атмосферных осадков в виде снега сверх сезонноклиматической нормы, соответствующей той территории, которая указана в Договоре страхования и в пределах которой располагается застрахованное имущество.

«Оползень» означает скользящее смещение масс грунта по склону вниз под действием собственной тяжести.

«Горный обвал, камнепад» означает внезапное обрушение горных пород в результате потери устойчивости; скатывание камней с горных склонов.

«Лавина» означает массу снега и льда, падающую или соскальзывающую со склонов гор со скоростью более 20 (двадцати) м/с.

«Сель» означает грязевые или грязекаменные потоки, внезапно возникающие в руслах горных рек вследствие паводка, вызванного обильными атмосферными осадками (в т. ч. ливнями) или бурным снеготаянием.

«Действие низких температур, не характерных для данной местности»

означает влияние такой температуры наружного воздуха, отрицательные значения которой находятся за пределами нижнего диапазона температур, носящих обычный характер для местности, в пределах которой располагается застрахованное имущество.

«Деформация грунта (просадка грунта)» означает такие явления, как осадка грунта, просадка грунта, подъем и осадка грунта, оседание земной поверхности и провал грунта. Указанные явления определяются согласно СНиП 2.02.01-83 «Необычные для данной местности атмосферные осадки» означает необычную интенсивность атмосферных осадков (града, снегопада и дождя) для местности, в пределах которой располагается застрахованное имущество.

Перечисленные явления определяются в соответствие с нормами, установленными Росгидрометом (МЧС).

4.3.3.6. Падение летательных (космических) аппаратов.

«Падение летательных (космических) аппаратов» означает падение на застрахованное имущество летательных (космических) аппаратов либо их обломков (включая падение грузов и иных твердых предметов, падающих с летательного (космического) аппарата).

«Летательный (космический) аппарат» означает самолет, вертолет, космический аппарат, аэростат, дирижабль или иное устройство, предназначенное для полетов в атмосфере или в космическом пространстве.

4.3.3.7. Падение твердых тел;

«Падение твердых тел» означает падение на застрахованное имущество деревьев, снежноледяных образований, мачт освещения и / или других твердых тел.

4.3.3.8. Наезд транспортного средства.

«Наезд транспортного средства» означает наезд на застрахованное имущество средств гужевого, автомобильного, железнодорожного, морского, внутреннего водного и / или воздушного транспорта.

4.3.3.9. Противоправные действия третьих лиц.

«Противоправные действия третьих лиц» означает совершенные третьим лицом следующие противоправные действия:

– грабеж;

– разбой;

– хулиганство;

– вандализм;

– умышленное уничтожение или повреждение имущества;

– уничтожение или повреждение имущества по неосторожности.

«Кража» означает тайное хищение чужого имущества.

«Грабеж» означает открытое хищение чужого имущества.

«Разбой» означает нападение в целях хищения чужого имущества, совершенное с применением насилия, опасного для жизни или здоровья, либо с угрозой применения такого насилия.

«Хулиганство» означает грубое нарушение общественного порядка, выражающее явное неуважение к обществу, совершенное: с применением оружия или предметов, используемых в качестве оружия; по мотивам политической, идеологической, расовой, национальной или религиозной ненависти или вражды либо по мотивам ненависти или вражды в отношении какой-либо социальной группы.

«Вандализм» означает осквернение зданий или иных сооружений, порча имущества на общественном транспорте или в иных общественных местах.

«Умышленное уничтожение или повреждение имущества» означает умышленное приведение имущества в состояние, непригодное для дальнейшего использования и / или снижающее его потребительские характеристики.

«Уничтожение или повреждение имущества по неосторожности» означает уничтожение или повреждение чужого имущества третьим лицом, совершенные путем неосторожного обращения с огнем или иными источниками повышенной опасности.

4.3.4. Прекращение (утрата) права собственности – прекращение (утрата) права собственности Страхователя на застрахованное имущество (на основании вступившего в законную силу судебного решения), в том числе произошедшее после окончания срока действия Договора страхования, при условии, что исковое заявление, на основании которого было принято судебное решение, было подано в суд в течение срока действия Договора страхования, в результате:

4.3.4.1. Признания недействительности сделки.

Страховщик возмещает ущерб, возникший вследствие прекращения (утраты) права собственности на застрахованное имущество в результате признания по решению суда сделки об отчуждении застрахованного имущества недействительной по следующим основаниям:

– Совершение сделки, нарушающей требования закона или иного правового акта РФ.

– Совершение сделки гражданином, признанным недееспособным.

– Совершение сделки гражданином, ограниченным судом в дееспособности.

– Совершение сделки несовершеннолетним.

– Совершение юридическим лицом сделки, противоречащей целям его деятельности.

– Совершение сделки без необходимого в силу закона согласия третьего лица, органа юридического лица или государственного органа либо органа местного самоуправления.

– Совершение сделки неуполномоченным лицом или лицом с превышением имеющихся у него полномочий.

– Совершение сделки гражданином, не способным понимать значение своих действий или руководить ими.

– Совершение мнимой или притворной сделки, за исключением сделок между близкими родственниками, а так же сделки, совершенной под влиянием существенного заблуждения, обмана, насилия, угрозы, неблагоприятных обстоятельств, злонамеренного соглашения представителя одной стороны с другой стороной.

– Признание по решению суда сделки об отчуждении застрахованного имущества недействительной по основаниям, предусмотренным Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)», включая, но не ограничиваясь случаями совершения сделки продавцом и/или предыдущим продавцом и/или сторонами связанных сделок в предбанкротном состоянии либо в ходе процедуры банкротства, возбужденной в отношении указанных лиц, кроме случаев, исключенных настоящими Правилами страхования, Договором страхования и/или действующим законодательством РФ.

4.3.4.2. Удовлетворения виндикационного иска.

Страховщик возмещает ущерб, возникший вследствие прекращения (утраты) права собственности на застрахованное имущество в результате удовлетворения виндикационного иска к Страхователю (Выгодоприобретателю) по следующим основаниям:

– Нарушение имущественных прав (лишение или обременение имущественных прав) при осуществлении предшествующих сделок (признанных впоследствии недействительными) по отчуждению застрахованного имущества:

Несовершеннолетних детей;

Лиц, состоящих на учете в психоневрологическом или наркологическом диспансере;

Лиц, признанных в установленном судебном порядке недееспособными или ограниченно дееспособными (по любым законным основаниям);

Сособственников в праве общей долевой или совместной собственности;

Наследников при разделе наследственного имущества.

– Предъявление прав на застрахованное имущество лицами, временно снятыми с регистрационного учета в связи с убытием на военную службу, на учебу, в места лишения свободы, в дома престарелых и т. д.;

– Наличие недействительных или ненадлежащим образом оформленных документов, подтверждающих право собственности на застрахованное имущество, а также документов, являющихся основанием для совершения сделки.

4.3.5. Ограничение (обременение) права собственности – наличие установленных законом или уполномоченными органами в предусмотренном законом порядке условий, ограничивающих правообладателя (Страхователя / Залогодателя) при осуществлении права собственности либо иных вещных прав на конкретный объект недвижимого имущества, кроме ограничений (обременений), возникших вследствие действий Страхователя, направленных на возникновение ограничений (обременений) права собственности на объект недвижимого имущества (включая, но не ограничиваясь, передачу застрахованного имущества в качестве обеспечения по кредитному договору и обременение рентой, заключение Страхователем сделки по приобретению объекта недвижимого имущества с сохранением у близких родственников и/или членов семьи Страхователя, постоянно или временно проживающих в объекте недвижимого имущества, права пользования данным объектом недвижимого имущества) в результате наступления следующих событий:

4.3.5.1. Сохранение прав.

Страховщик возмещает ущерб, возникший вследствие сохранения прав пользования, владения, распоряжения недвижимым имуществом других лиц после государственной регистрации права собственности Страхователя (Залогодателя) на недвижимое имущество, на основании вступившего в законную силу судебного решения.

4.3.5.2. Регистрация обременения без согласия Страхователя.

Страховщик возмещает ущерб, возникший вследствие государственной регистрации обременения права собственности Страхователя (Залогодателя) без согласия Страхователя (Залогодателя) и Выгодоприобретателя (Залогодержателя), за исключением случаев, когда такое обременение непосредственно связано (вытекает) с деятельностью самого Страхователя (Залогодателя, Выгодоприобретателя) и / или производится в публичных интересах.

4.3.5.3. Ограничение (обременение) права собственности Страхователя на застрахованное имущество (на основании вступившего в законную силу судебного решения), в том числе произошедшее после окончания срока действия Договора страхования, при условии, что исковое заявление, на основании которого было принято судебное решение, было подано в суд в течение срока действия Договора страхования, за исключением случаев, предусмотренных п.

5.5 настоящих Правил.

4.4. В Договоре страхования в качестве причин, вызывающих гибель или повреждение застрахованного имущества, могут указываться одна или некоторые причины из состава, предусмотренного п. 4.3.3 настоящих Правил.

4.5. Если наступление события, признанного страховым случаем, вызвало необходимость выполнения аварийно-спасательных работ, в результате которых застрахованному имуществу причинены дополнительные повреждения, то такие дополнительные повреждения считаются страховым случаем.

4.6. Договор страхования может быть заключен по совокупности страховых рисков, указанных в подпунктах 4.3.4 или 4.3.5 настоящих Правил, в любой их комбинации или по любому из рисков в отдельности.

5. ИСКЛЮЧЕНИЯ ИЗ СТРАХОВАНИЯ

По Секции 1. Личное страхование:

5.1. Если Договором страхования не предусмотрено иное, то события, указанные в подпунктах 4.3.1–4.3.2 настоящих Правил, не являются страховыми случаями, если они произошли в результате:

5.1.1. Дорожно-транспортного происшествия в случае, если управление транспортным средством осуществлялось Застрахованным лицом, находящимся в состоянии алкогольного, наркотического или токсического опьянения, либо не имевшим права управления данным транспортным средством, а также в случае, если управление транспортным средством было передано Застрахованным лицом лицу, заведомо находящемуся в подобном состоянии или не имеющему права на управление данным транспортным средством.

5.1.2. Нахождения Застрахованного лица в состоянии алкогольного, наркотического или токсического опьянения, когда такое состояние являлось одной из причин произошедшего события и / или утяжелило либо ускорило наступление события, а также в случае, если наступление страхового события прямо или косвенно было вызвано употреблением (болезнью, развившейся в результате употребления) Застрахованным лицом алкоголя, наркотических средств, психотропных и других токсических веществ.

5.1.3. Болезни Застрахованного, прямо или косвенно связанной с ВИЧинфекцией.

5.1.4. Состояний/заболеваний, которое/которые Застрахованный имел на момент заключения Договора страхования, в случае если Страховщик не был поставлен в известность об их наличии до заключения Договора страхования и в отношении этих состояний/заболеваний не была проведена процедура оценки риска с применением коэффициента, соответствующего состоянию здоровья Застрахованного.

5.2. Если Договором страхования не предусмотрено иное, то события, указанные в подпунктах 4.3.1–4.3.2 настоящих Правил, не являются страховыми случаями, если они произошли в следующих обстоятельствах:

5.2.1. Совершения или попытки совершения Застрахованным лицом, Страхователем, Выгодоприобретателем противоправных действий.

5.2.2. Чрезвычайных, особых положений, объявленных органами власти в установленном законом порядке.

5.2.3. Исполнения приговора о назначении смертной казни.

5.2.4. Участия в подготовке и проведении террористического акта.

5.2.5. Участия Застрахованного лица в авиационных перелетах, за исключением полетов в качестве пассажира на официально зарегистрированных авиарейсах.

5.2.6. Опасной деятельности или хобби, занятия на профессиональной основе любыми видами спорта, включая соревнования и тренировки, а также занятия опасными видами спорта на регулярной любительской основе: автомотоспорт, воздушные виды спорта, альпинизм, боевые единоборства, стрельба, бокс, и т.д., кроме специально оговоренных при заключении Договора с применением повышающего коэффициента.

По Секции 2. Страхование имущества:

5.3. Не является страховым случаем гибель или повреждение застрахованного имущества, произошедшее:

5.3.1. В результате умышленных действий Застрахованных, членов семей Страхователя, Выгодоприобретателя и / или их работников, повлекших наступление страхового случая.

5.3.2. В результате коррозии, гниения, естественного износа, самовозгорания и / или других естественных свойств застрахованного имущества.

5.3.3. В результате конструктивных и / или производственных недостатков застрахованного имущества, о которых было известно и / или должно было быть известно Страхователю (Выгодоприобретателю).

5.4. Если Договором страхования не предусмотрено иное, то не является страховым случаем гибель или повреждение застрахованного имущества, которые произошли в результате:

5.4.1. Проникновения в помещение дождевой (талой) воды, снега, града и грязи через незакрытые оконные (дверные) проемы и / или иные отверстия, возникшие вследствие ветхости или строительных дефектов.

5.4.2. Гидравлического удара.

5.4.3. Изготовления и использования Страхователем (Выгодоприобретателем), членами их семей и / или их работниками взрывчатых веществ и взрывоопасных устройств, проведения химических и физических опытов.

5.4.4. Непринятия Страхователем разумных и доступных ему в сложившихся обстоятельствах мер для уменьшения возможных убытков. Принимая такие меры, Страхователь должен следовать указаниям Страховщика, если они были сообщены Страхователю.

5.4.5. Нарушения правил эксплуатации водоносных сооружений и устройств в неотапливаемых зданиях (помещениях) в холодное время года.

5.4.6. В результате нарушения Страхователем (Выгодоприобретателем), членами их семей и / или работниками инструкций по хранению, эксплуатации и обслуживанию застрахованного имущества (включая соблюдение сроков эксплуатации); условий противопожарной безопасности (включая Правила хранения легковоспламеняющихся (горючих) жидкостей и / или взрывчатых веществ) или охранной безопасности; Правил пользования и условий эксплуатации электрических, отопительных, водопроводных, канализационных и противопожарных систем; неисполнения предписаний государственных и ведомственных надзорных органов.

5.4.7. В случае, если Страхователь не известил Страховщика об изменении обстоятельств, влекущих увеличение страхового риска.

5.4.8. Террористического акта.

По Секции 3. Титульное страхование:

5.5. По страхованию имущества на случай его утраты в результате прекращения права собственности события, указанные в подпункте 4.3.4 настоящих Правил, не признаются страховыми случаями и страховая выплата не производится, если Страхователь или Собственник признан решением суда недобросовестным приобретателем (владельцем) или эти события произошли в результате:

5.5.1. Отчуждения Страхователем (Собственником) застрахованного объекта недвижимости по возмездному или безвозмездному договору.

5.5.2. Отчуждения застрахованного объекта недвижимости в результате обращения на него взыскания по обязательствам Страхователя (Собственника).

5.5.3. Гибели или уничтожения по любой причине застрахованного объекта недвижимости.

5.5.4. Использования Страхователем (Собственником) застрахованного объекта недвижимости не в соответствии с его назначением или с нарушением законодательства.

5.5.5. Изменения Страхователем (Собственником) характеристик, свойств и конструктивных параметров приобретенного (полученного) им объекта недвижимости без получения разрешения соответствующих органов и уведомления в установленном порядке Страховщика.

5.5.6. Изъятия у Страхователя (Собственника) застрахованного имущества в случаях, предусмотренных действующим законодательством Российской Федерации.

5.5.7. Совершения Страхователем (Собственником) противоправных действий, находящихся в причинно-следственной связи с прекращением его права собственности на застрахованный объект недвижимости.

5.5.8. Указания, предписания, требования или иного действия государственных органов, принятия законов, указов, актов, иных нормативно-правовых документов, прекращающих право собственности, а также в результате отчуждения застрахованного объекта недвижимости в связи с изъятием участка, на котором он находится, для государственных или муниципальных нужд.

5.5.9. Прекращение (утрата) Страхователем (Собственником) и/или супругом/ой Страхователя (Собственника) права собственности на застрахованное имущество в случае признания сделки купли-продажи застрахованного имущества недействительной в силу признания заявления о банкротстве Страхователя (Собственника) и/или супруга/-и Страхователя (Собственника) обоснованным вне зависимости от момента признания: до совершения сделки купли-продажи застрахованного имущества, после совершения сделки купли-продажи застрахованного имущества, равно как и в случае предвидения Страхователем (Собственником) и/или супругом/-ой Страхователя (Собственника) банкротства.

5.6. По страхованию на случай ограничения (обременения) права собственности события, указанные в подпункте 4.3.5 настоящих Правил, не признаются страховыми случаями и страховая выплата не производится, если:

5.6.1. Эти события произошли в связи с государственной регистрацией ограничений прав, установленных в публичных интересах в соответствии с законодательством Российской Федерации.

5.6.2. На момент заключения Договора застрахованный объект недвижимости обременен частными или публичными сервитутами, когда Собственник застрахованного объекта недвижимости обязан:

5.6.2.1. Обеспечивать беспрепятственный доступ, проход, проезд.

5.6.2.2. Обеспечивать возможность размещения межевых, геодезических и иных знаков.

5.6.2.3. Обеспечивать возможность прокладки и использования линий электропередачи, связи и трубопроводов, систем водоснабжения, канализации и мелиорации.

5.6.3. Ограничение (обременение) прав Страхователя (Залогодателя) произошло в рамках судебного разбирательства до вынесения судебного решения по правопритязаниям третьих лиц с требованиями, связанными с риском утраты застрахованного имущества в результате прекращения на него права собственности Страхователя (Залогодателя) или с риском ограничения (обременения) прав Страхователя (Залогодателя) по владению, пользованию, распоряжению застрахованным имуществом.

5.6.4. Ограничение (обременение) прав Страхователя (Залогодателя) произошло в результате заявления прав детей и/или супруга/-и Страхователя на объект недвижимого имущества.

5.6.5. Ограничение (обременение) возникло вследствие действий Страхователя, направленных на возникновение ограничений (обременений) права собственности на объект недвижимого имущества (включая, но не ограничиваясь, передачу застрахованного имущества в качестве обеспечения по кредитному договору и обременение рентой, заключение Страхователем сделки по приобретению объекта недвижимого имущества с сохранением у близких родственников и/или членов семьи Страхователя, постоянно или временно проживающих в объекте недвижимого имущества, права пользования данным объектом недвижимого имущества).

5.7. Договором страхования могут быть также предусмотрены другие исключения из страхования. При этом стороны вправе предусмотреть положения, отличные от предусмотренных в п. 5.1.–5.5. настоящих Правил страхования, и / или сократить данный перечень исключений и / или дополнить его иными положениями.

6. СТРАХОВАЯ СУММА. СТРАХОВАЯ СТОИМОСТЬ

По Секции 1. Личное страхование:

6.1. Страховая сумма устанавливается в размере, определенном по соглашению Страхователя со Страховщиком, и указывается в Договоре страхования.

6.2. Страховая сумма устанавливается в размере, не превышающем страховой стоимости застрахованного имущества, и указывается в Договоре страхования.

6.3. Страховая стоимость застрахованного имущества, указанная в Договоре страхования, не может быть впоследствии оспорена, за исключением случая, когда Страхователь умышленно ввел в заблуждение относительно этой стоимости Страховщика, не воспользовавшегося до заключения Договора страхования своим правом на оценку страхового риска.

По Секциям 1–3:

6.4. Страховая сумма может быть постоянной в течение срока страхования или изменяющейся. Если иной порядок изменения страховой суммы не предусмотрен Договором страхования, страховая сумма изменяется в течение срока страхования в соответствии с изменением задолженности по кредиту согласно условиям Кредитного договора. Размер изменяющейся страховой суммы по состоянию на дату заключения Договора страхования указывается в Договоре страхования.

6.5. Страховая сумма может быть установлена в рублях или в иностранной валюте, эквивалентом которой является соответствующая сумма в российских рублях (далее – страхование с валютным эквивалентом).

6.6. Страховая сумма, указанная в Договоре страхования, считается установленной в отношении всей совокупности страховых случаев по каждой секции, произошедших в период, когда действовало страхование (агрегатная страховая сумма), если Договором не предусмотрено иное.

7. СРОК ДЕЙСТВИЯ ДОГОВОРА СТРАХОВАНИЯ

7.1. Договор страхования заключается на срок не менее одного года.

Срок действия Договора может определяться путем указания моментов времени и / или календарных дат, которые определяют его начало и окончание, либо путем указания интервала времени и момента, который определяет его начало.

Договор страхования вступает в силу с момента его заключения, если Договором страхования не установлен более поздний срок вступления Договора в силу.

По Секции 1. Личное страхование:

7.2. Страхование, обусловленное Договором, распространяется на страховые случаи, наступившие в течение срока действия Договора, но не ранее 00 часов 00 минут дня, следующего за днем уплаты страховой премии (первого страхового взноса), если Договором страхования не предусмотрено иное.

По Секции 2. Страхование имущества и по Секции 3. Титульное страхование:

7.3. Страхование, обусловленное Договором, распространяется на страховые случаи, наступившие в течение срока действия Договора, но не ранее 00 часов 00 минут дня, следующего за днем уплаты страховой премии (первого страхового взноса), определенной Договором, и государственной регистрации права собственности Страхователя на застрахованное имущество, если Договором страхования не предусмотрено иное.

Дополнительно страхование по Секции 3. Титульное страхование, обусловленное Договором, может распространяться в том числе на страховые случаи, произошедшие после окончания срока действия Договора страхования, при условии, что исковое заявление, на основании которого было принято судебное решение, было подано в суд в течение срока действия Договора страхования, если Договором страхования не предусмотрено иное.

По Секциям 1–3:

7.4. Договор страхования, если в нем не предусмотрено иное, прекращается до истечения срока, на который он был заключен, полностью или частично в следующих случаях:

7.4.1. Страховщик осуществил страховую выплату в размере 100% страховой суммы. По Договорам, заключенным в отношении нескольких застрахованных лиц, страховая выплата по личному страхованию в размере 100% страховой суммы, установленной в отношении соответствующего Застрахованного лица, влечет за собой прекращение Договора страхования по данному Застрахованному лицу.

7.4.2. Возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. В этом случае Договор прекращает действовать в части, относящейся к соответствующей Секции страхования и / или Застрахованному лицу (при Договоре страхования, заключенном в отношении нескольких Застрахованных лиц), со дня прекращения существования страхового риска, и Страховщик имеет право на часть страховой премии (платы за страхование), пропорциональную времени, в течение которого действовало страхование, если иное не предусмотрено Договором страхования.

7.4.3. Расторжения договора страхования по инициативе Страховщика в связи с Неуплатой Страхователем очередного страхового взноса в сроки и размерах, оговоренных в Договоре страхования, если его условиями не предусмотрено иное или если Страховщиком и Страхователем в письменной форме не было согласовано изменение условий Договора страхования в части порядка и сроков уплаты страховых взносов, размера страховых взносов и / или страховой суммы.

7.4.4. Досрочного расторжения Договора страхования по инициативе Страхователя.

7.4.5. Досрочного расторжения Договора страхования по соглашению Сторон.

7.4.6. Ликвидации Страховщика, за исключением случаев, сопровождающихся процедурой передачи страхового портфеля в соответствии с действующим законодательством РФ.

7.4.7. Смерти Залогодателя в части Секции 3. Титульное страхование.

7.4.8. Иных случаях, предусмотренных законодательством РФ и / или Договором страхования.

Договором страхования могут быть предусмотрены иные и / или отдельные / дополнительные из вышеуказанных оснований прекращения Договора страхования. В частности, соглашением Сторон может быть предусмотрено, что страховая выплата в размере 100% страховой суммы не влечет за собой частичного и / или полного прекращения Договора страхования.

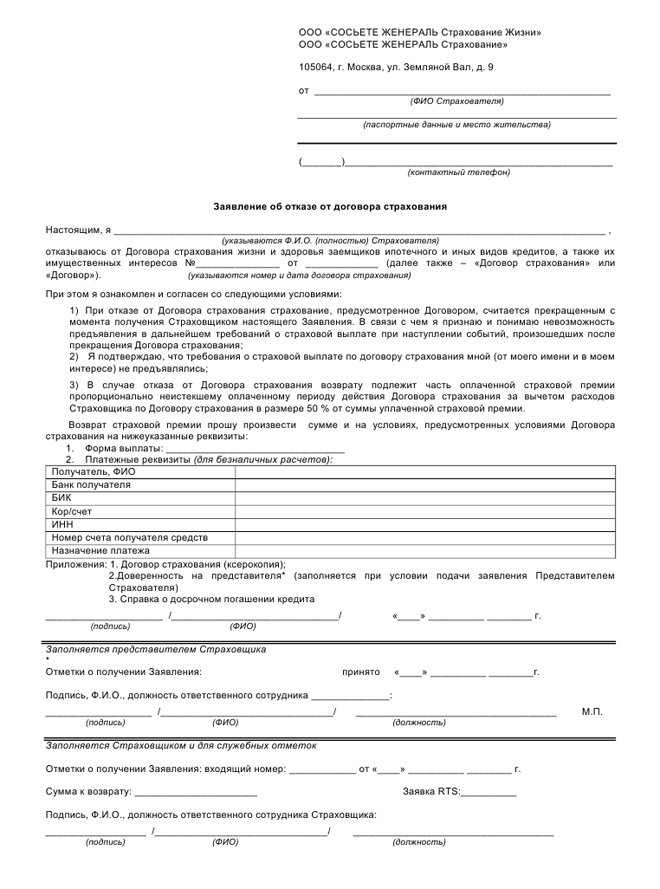

7.5. При досрочном прекращении Договора страхования, в случае отсутствия по Договору страхования оплаченных убытков, Страховщик возвращает Страхователю часть уплаченной им страховой премии пропорционально не истекшему оплаченному периоду действия Договора страхования за вычетом расходов Страховщика по Договору страхования в размере 50% от суммы уплаченной страховой премии. При этом при наличии на момент расчета величины подлежащей возврату части страховой премии заявленных, но не урегулированных убытков, Страховщик имеет право отсрочить решение вопроса о возврате части страховой премии до окончания процедуры урегулирования и вынесения решения по заявленному случаю. В остальных случаях возврат страховой премии не предусмотрен. В случае возврата Страхователю части страховой премии прекращаются все обязательства сторон по Договору страхования, в том числе возникшие до момента его прекращения. Договором страхования или соглашением о досрочном прекращении Договора страхования может быть предусмотрен иной порядок возврата части уплаченной страховой премии. Возврат части уплаченной страховой премии производится при условии наличия копии документа, подтверждающего причину досрочного прекращения Договора страхования.

7.6. При страховании с валютным эквивалентом: возврат части страховой премии Страхователю при досрочном расторжении Договора Страховщик осуществляет в российских рублях по курсу ЦБ РФ на дату осуществления платежа, если Договором страхования предусмотрено установление суммы страховой премии в иностранной валюте и предусмотрен возврат части страховой премии Страхователю.

8. ФРАНШИЗА

8.1. Франшиза – это невозмещаемый Страховщиком ущерб. Факт установления франшизы фиксируется путем указания в Договоре страхования вида и размера франшизы или способа исчисления размера франшизы.

8.2. Если Договором страхования предусмотрена безусловная франшиза, то по такому Договору страховое возмещение выплачивается за вычетом установленной франшизы. При этом убытки ниже размера установленной франшизы возмещению не подлежат.

Порядок расчета страхового возмещения при установлении безусловной франшизы указан в разделе 12 настоящих Правил.

8.3. Если Договором страхования предусмотрена условная франшиза, то по такому Договору страховое возмещение выплачивается в полном объеме за ущерб, который превышает сумму франшизы, и не выплачивается за ущерб, который не превышает сумму условной франшизы.

9. СТРАХОВАЯ ПРЕМИЯ

9.1. Страховая премия уплачивается единовременно или в рассрочку. Сумма страховой премии и порядок ее уплаты указываются в Договоре страхования.

Договором страхования может быть предусмотрено установление страховой премии как в рублях, так и в иностранной валюте. При страховании с валютным эквивалентом страховая премия уплачивается в рублях по курсу ЦБ РФ, установленному для иностранной валюты на дату оплаты (перечисления)

9.2. Размер страховой премии определяется в соответствии с тарифными ставками, установленными Страховщиком. Страховщик устанавливает тарифные ставки на основании базовых тарифных ставок, рассчитанных Страховщиком, с применением повышающих и понижающих коэффициентов, учитывающих возможные факторы риска, результаты проведенной им оценки страхового риска, осуществляемой на основании: информации и документов, представленных Страхователем с заявлением на страхование; информации, самостоятельно полученной Страховщиком; заключений экспертов и оценщиков, которые позволяют Страховщику в совокупности выявить факторы риска, повышающие или понижающие вероятность наступления страхового случая по каждому из страховых рисков, включаемых в договор страхования.

9.3. В случае неуплаты (или при оплате не в полном размере) страховой премии (при единовременной оплате) или ее первого страхового взноса в срок, предусмотренный Договором страхования, Договор страхования считается прекращенным без какого-либо дополнительного уведомления Страхователя Страховщиком. Если Договор страхования не вступил в силу на момент возникновения у Страховщика права прекратить Договор страхования в установленном настоящим пунктом порядке, Договор страхования считается не вступившим в силу и не влечет каких-либо правовых последствий для его Сторон.

9.4. Если иное не предусмотрено Договором страхования, при уплате страховой премии в рассрочку и / или при уплате страховой премии за каждый последующий срок действия Договора страхования, в случае неуплаты страховой премии (ее очередного взноса) в срок, установленный в Договоре страхования, или до 23 часов 59 минут последнего дня действия Льготного периода (по времени места заключения Договора страхования), если он предусмотрен Договором страхования, Страховщик имеет право расторгнуть договор в одностороннем порядке, предварительно письменно уведомив об этом Страхователя. При этом уплаченная страховая премия считается полностью заработанной Страховщиком и возврату не подлежит. При наступлении страхового события в течение Льготного периода до оплаты второго и последующих очередных страховых взносов либо страховой премии за последующий период страхования Страховщик вправе при определении размера подлежащей выплате страховой суммы зачесть сумму просроченных очередных страховых взносов, если Договором страхования не предусмотрено иное.

9.5. Иные последствия неуплаты Страхователем страховой премии (страхового взноса) могут быть установлены Договором страхования.

9.6. Если Договором страхования не предусмотрено иное, то днем уплаты страховой премии (страхового взноса) считается:

9.6.1. В случае уплаты в безналичном порядке – день поступления суммы страховой премии (страхового взноса) на банковский счет Страховщика (уполномоченного представителя Страховщика).

9.6.2. В случае уплаты наличными деньгами – день получения суммы страховой премии (страхового взноса) уполномоченным представителем Страховщика или внесения суммы страховой премии (страхового взноса) в кассу Страховщика.

9.7. Страховщик вправе уведомлять Страхователя о необходимости оплаты страховой премии/страхового взноса устно или письменно посредством любых доступных Страховщику средств связи.

10. ИЗМЕНЕНИЕ СТРАХОВОГО РИСКА

10.1. В период действия Договора страхования Страхователь обязан незамедлительно письменно уведомлять Страховщика о ставших ему известными значительных изменениях в обстоятельствах, сообщенных Страховщику при заключении или изменении Договора.

Письменное уведомление должно быть направлено в адрес Страховщика либо вручено представителю Страховщика не позднее 3 (трех) рабочих дней, следующих за днем, когда Страхователю стало известно об обстоятельствах, влекущих увеличение страхового риска, если Договором страхования не предусмотрен иной срок уведомления. Письменное уведомление может быть направлено в более поздний срок при наличии уважительных причин.

Если Договором страхования не предусмотрено иное, то значительными изменениями в обстоятельствах, влияющих на увеличение степени риска, признаются: изменения во всех сведениях, сообщенных Страхователем (Застрахованным лицом) при заключении Договора страхования, в ответах на письменные запросы Страховщика; в заявлении о страховании, медицинских и иных анкетах и / или определенно обозначенные Страховщиком в Договоре (Полисе) страхования.

10.2. Страховщик, уведомленный об обстоятельствах, увеличивающих страховой риск, либо узнавший о таких обстоятельствах самостоятельно, вправе потребовать изменения условий Договора страхования или уплаты дополнительной суммы страховой премии соразмерно увеличению степени страхового риска.

Если Страхователь возражает против изменения условий Договора страхования или уплаты дополнительной суммы страховой премии, то Страховщик вправе потребовать расторжения Договора в соответствии с действующим законодательством РФ.

10.3. При неисполнении Страхователем обязанности, предусмотренной пунктом

10.1 настоящих Правил, Страховщик вправе потребовать расторжения Договора страхования и возмещения убытков, причиненных расторжением Договора, в соответствии с действующим законодательством РФ.

11. ВЗАИМОДЕЙСТВИЕ СТОРОН ПРИ НАСТУПЛЕНИИ

СТРАХОВОГО СЛУЧАЯ

11.1. После того, как Страхователю (Выгодоприобретателю, Застрахованному лицу) стало известно о событии, имеющем признаки страхового случая, он обязан:

По Секции 1. Личное страхование:

11.1.1. Уведомить Страховщика о наступлении события, имеющего признаки страхового случая, в течение тридцати суток, считая со дня, когда Страхователю (Выгодоприобретателю, Застрахованному лицу) стало известно о наступлении данного события, любым доступным способом, позволяющим зафиксировать текст, с указанием отправителя и дату уведомления. Уведомление может быть направлено в более поздний срок при наличии уважительных причин.

Договором страхования могут быть предусмотрены иные сроки уведомления Страховщика.

По Секциям 2–3:

11.1.2. Уведомить Страховщика о наступлении события, имеющего признаки страхового случая, в течение пяти суток, считая со дня, когда Страхователю (Выгодоприобретателю, Застрахованному лицу) стало известно о данном событии любым доступным способом, позволяющим зафиксировать текст с указанием отправителя и дату уведомления. Уведомление может быть направлено в более поздний срок при наличии уважительных причин.

11.1.3. Принять разумные и доступные в сложившейся обстановке меры по уменьшению ущерба, возмещаемого Страховщиком. Принимая такие меры, Страхователь обязан следовать указаниям Страховщика, если такие указания ему даны.

11.1.4. Принять разумные и доступные в сложившейся обстановке меры по установлению лица, на которое возлагается ответственность за причиненный ущерб.

11.1.5. Следовать указаниям Страховщика.

По Секции 1. Личное страхование:

11.1.6. Для получения страховой выплаты Страховщику, если иное не предусмотрено Договором страхования, должны быть предоставлены следующие документы:

11.1.6.1. Заявление по установленной Страховщиком форме.

11.1.6.2. Копия Договора страхования (Полиса) или оригинал по требованию Страховщика.

11.1.6.3. Документ удостоверяющий личность Выгодоприобретателя или его представителя и надлежащим образом оформленная доверенность, выданная представителю Выгодоприобретателя.

11.1.6.4. Официальный документ, выданный государственным учреждением медико-социальной экспертизы, удостоверяющий факт установления и группу инвалидности Застрахованного лица: справка об установлении инвалидности.

11.1.6.5. Официальный документ компетентной организации, содержащий причину (основной диагноз) инвалидности: направление на медико-социальную экспертизу и / или акт медико-социальной экспертизы и т. п.

11.1.6.6. Для работающих Застрахованных копия закрытых листков нетрудоспособности, заверенные отделом кадров Застрахованного, для неработающих – копия трудовой книжки (для учащихся – заверенная образовательным учреждением копия формы 095/у или документ её заменяющий), справка из службы занятости (в случае необходимости).

В дополнение к документам, перечисленным выше в настоящем пункте, предоставляются медицинские или иные документы, раскрывающие обстоятельства произошедшего события:

11.1.6.7. Если событие произошло в результате болезни, Страховщику должны быть предоставлены медицинские документы, раскрывающие обстоятельства страхового события и выданные лечебно-профилактическими или особого типа учреждениями здравоохранения и / или частными врачами (наиболее распространенными в этой связи документами являются выписка из истории болезни Застрахованного лица, другие медицинские документы).

11.1.6.8. Если событие произошло в результате иных причин, Страховщику должны быть предоставлены документы из органов и учреждений МВД России, МЧС России, прокуратуры или иных компетентных органов власти / организаций / учреждений / лиц (протоколы, постановления, справки, определения и др.), если событие или его обстоятельства зафиксированы или должны быть ими зафиксированы.

11.1.6.9. Если событие произошло в результате дорожно-транспортного происшествия, когда управление транспортным средством осуществлялось Застрахованным лицом, дополнительно к документам, указанным в предыдущем абзаце, предоставляется акт освидетельствования на состояние опьянения или другой документ, содержащий информацию о том, находилось ли Застрахованное лицо (или лицо, которому Застрахованное лицо передало управление транспортным средством) в состоянии алкогольного, наркотического или токсического опьянения в момент события, имеющего признаки страхового случая.

По Секции 2. Страхование имущества:

11.1.7. Сохранять поврежденное имущество в том виде, в каком оно оказалось в результате наступления события, указанного в пункте 4.3.3 настоящих Правил, до осмотра его Страховщиком. При этом Страхователь обязан принять разумные и доступные в сложившихся обстоятельствах меры, чтобы уменьшить возможный ущерб либо обеспечить безопасность людей. Принимая меры в части уменьшения размера возможного ущерба, Страхователь должен следовать письменным указаниям Страховщика, если они сообщены Страхователю.