Выездная проверка налоговой инспекции что проверяют. Какие бывают налоговые проверки, и что могут проверять инспекторы? Порядок и сроки проведения выездных налоговых проверок

Политика в отношении обработки персональных данных

1. Термины и принятые сокращения

1. Персональные данные (ПД) – любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту ПД).

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Автоматизированная обработка персональных данных – обработка персональных данных с помощью средств вычислительной техники.

4. Информационная система персональных данных (ИСПД) – совокупность содержащихся в базах данных персональных данных и обеспечивающих их обработку информационных технологий и технических средств.

5. Персональные данные, сделанные общедоступными субъектом персональных данных, – ПД, доступ неограниченного круга лиц к которым предоставлен субъектом персональных данных либо по его просьбе.

6. Блокирование персональных данных – временное прекращение обработки персональных данных (за исключением случаев, если обработка необходима для уточнения персональных данных).

7. Уничтожение персональных данных – действия, в результате которых становится невозможным восстановить содержание персональных данных в информационной системе персональных данных и (или) в результате которых уничтожаются материальные носители персональных данных.

8. Cookie – это часть данных, автоматически располагающаяся на жестком диске компьютера при каждом посещении веб-сайта. Таким образом, cookie – это уникальный идентификатор браузера для веб-сайта. Cookie дают возможность хранить информацию на сервере и помогают легче ориентироваться в веб-пространстве, а также позволяют осуществлять анализ сайта и оценку результатов. Большинство веб-браузеров разрешают использование cookie, однако можно изменить настройки для отказа от работы с cookie или отслеживания пути их рассылки. При этом некоторые ресурсы могут работать некорректно, если работа cookie в браузере будет запрещена.

9. Веб-отметки. На определенных веб-страницах или электронных письмах Оператор может использовать распространенную в Интернете технологию «веб-отметки» (также известную как «тэги» или «точная GIF-технология»). Веб-отметки помогают анализировать эффективность веб-сайтов, например, с помощью измерения числа посетителей сайта или количества «кликов», сделанных на ключевых позициях страницы сайта.

10. Оператор – организация, самостоятельно или совместно с другими лицами организующая и (или) осуществляющая обработку персональных данных, а также определяющая цели обработки персональных данных, состав персональных данных, подлежащих обработке, действия (операции), совершаемые с персональными данными.

11. Пользователь – пользователь сети Интернет.

12. Сайт – это веб ресурс https://lc-dv.ru, принадлежащий Обществу с ограниченной ответственностью «Правовой центр»

2. Общие положения

1. Настоящая Политика в отношении обработки персональных данных (далее – Политика) составлена в соответствии с пунктом 2 статьи 18.1 Федерального закона «О персональных данных» №152-ФЗ от 27 июля 2006 г., а также иными нормативно-правовыми актами Российской Федерации в области защиты и обработки персональных данных и действует в отношении всех персональных данных, которые Оператор может получить от Пользователя во время использования им в сети Интернет Сайта.

2. Оператор обеспечивает защиту обрабатываемых персональных данных от несанкционированного доступа и разглашения, неправомерного использования или утраты в соответствии с требованиями Федерального закона от 27 июля 2006 г. №152-ФЗ «О персональных данных».

3. Оператор имеет право вносить изменения в настоящую Политику. При внесении изменений в заголовке Политики указывается дата последнего обновления редакции. Новая редакция Политики вступает в силу с момента ее размещения на сайте, если иное не предусмотрено новой редакцией Политики.

3. Принципы обработки персональных данных

1. Обработка персональных данных у Оператора осуществляется на основе следующих принципов:

2. законности и справедливой основы;

3. ограничения обработки персональных данных достижением конкретных, заранее определенных и законных целей;

4. недопущения обработки персональных данных, несовместимой с целями сбора персональных данных;

5. недопущения объединения баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместимых между собой;

6. обработки только тех персональных данных, которые отвечают целям их обработки;

7. соответствия содержания и объема обрабатываемых персональных данных заявленным целям обработки;

8. недопущения обработки персональных данных, избыточных по отношению к заявленным целям их обработки;

9. обеспечения точности, достаточности и актуальности персональных данных по отношению к целям обработки персональных данных;

10. уничтожения либо обезличивания персональных данных по достижении целей их обработки или в случае утраты необходимости в достижении этих целей, при невозможности устранения Оператором допущенных нарушений персональных данных, если иное не предусмотрено федеральным законом.

4. Обработка персональных данных

1. Получение ПД.

1. Все ПД следует получать от самого субъекта ПД. Если ПД субъекта можно получить только у третьей стороны, то субъект должен быть уведомлен об этом или от него должно быть получено согласие.

2. Оператор должен сообщить субъекту ПД о целях, предполагаемых источниках и способах получения ПД, характере подлежащих получению ПД, перечне действий с ПД, сроке, в течение которого действует согласие, и порядке его отзыва, а также о последствиях отказа субъекта ПД дать письменное согласие на их получение.

3. Документы, содержащие ПД, создаются путем получения ПД по сети Интернет от субъекта ПД во время использования им Сайта.

2. Оператор производит обработку ПД при наличии хотя бы одного из следующих условий:

1. Обработка персональных данных осуществляется с согласия субъекта персональных данных на обработку его персональных данных;

2. Обработка персональных данных необходима для достижения целей, предусмотренных международным договором Российской Федерации или законом, для осуществления и выполнения возложенных законодательством Российской Федерации на оператора функций, полномочий и обязанностей;

3. Обработка персональных данных необходима для осуществления правосудия, исполнения судебного акта, акта другого органа или должностного лица, подлежащих исполнению в соответствии с законодательством Российской Федерации об исполнительном производстве;

4. Обработка персональных данных необходима для исполнения договора, стороной которого либо выгодоприобретателем или поручителем по которому является субъект персональных данных, а также для заключения договора по инициативе субъекта персональных данных или договора, по которому субъект персональных данных будет являться выгодоприобретателем или поручителем;

5. Обработка персональных данных необходима для осуществления прав и законных интересов оператора или третьих лиц либо для достижения общественно значимых целей при условии, что при этом не нарушаются права и свободы субъекта персональных данных;

6. Осуществляется обработка персональных данных, доступ неограниченного круга лиц к которым предоставлен субъектом персональных данных либо по его просьбе (далее - общедоступные персональные данные);

7. Осуществляется обработка персональных данных, подлежащих опубликованию или обязательному раскрытию в соответствии с федеральным законом.

3. Оператор может обрабатывать ПД в следующих целях:

1. повышения осведомленности субъекта ПД о продуктах и услугах Оператора;

2. заключения с субъектом ПД договоров и их исполнения;

3. информирования субъекта ПД о новостях и предложениях Оператора;

4. идентификации субъекта ПД на Сайте;

5. обеспечение соблюдения законов и иных нормативных правовых актов в области персональных данных.

1. Физические лица, состоящие с Оператором в гражданско-правовых отношениях;

2. Физические лица, являющиеся Пользователями Сайта;

5. ПД, обрабатываемые Оператором, - данные, полученные от Пользователей Сайта.

6. Обработка персональных данных ведется:

1. – с использованием средств автоматизации;

2. – без использования средств автоматизации.

7. Хранение ПД.

1. ПД субъектов могут быть получены, проходить дальнейшую обработку и передаваться на хранение как на бумажных носителях, так и в электронном виде.

2. ПД, зафиксированные на бумажных носителях, хранятся в запираемых шкафах либо в запираемых помещениях с ограниченным правом доступа.

3. ПД субъектов, обрабатываемые с использованием средств автоматизации в разных целях, хранятся в разных папках.

4. Не допускается хранение и размещение документов, содержащих ПД, в открытых электронных каталогах (файлообменниках) в ИСПД.

5. Хранение ПД в форме, позволяющей определить субъекта ПД, осуществляется не дольше, чем этого требуют цели их обработки, и они подлежат уничтожению по достижении целей обработки или в случае утраты необходимости в их достижении.

8. Уничтожение ПД.

1. Уничтожение документов (носителей), содержащих ПД, производится путем сожжения, дробления (измельчения), химического разложения, превращения в бесформенную массу или порошок. Для уничтожения бумажных документов допускается применение шредера.

2. ПД на электронных носителях уничтожаются путем стирания или форматирования носителя.

3. Факт уничтожения ПД подтверждается документально актом об уничтожении носителей.

9. Передача ПД.

1. Оператор передает ПД третьим лицам в следующих случаях:

– субъект выразил свое согласие на такие действия;

– передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

2. Перечень лиц, которым передаются ПД.

Третьи лица, которым передаются ПД:

Оператор передает ПД ООО «Правовой центр» (который находится по адресу: г. Хабаровск, 680020, ул. Гамарника, 72, офис 301) для целей, указанных в п. 4.3 настоящей политики. Оператор поручает обработку ПД ООО «Правовой центр» с согласия субъекта ПД, если иное не предусмотрено федеральным законом, на основании заключаемого с этими лицами договора. ООО «Правовой центр» осуществляют обработку персональных данных по поручению Оператора, обязаны соблюдать принципы и правила обработки персональных данных, предусмотренные ФЗ-152.

5. Защита персональных данных

1. В соответствии с требованиями нормативных документов Оператором создана система защиты персональных данных (СЗПД), состоящая из подсистем правовой, организационной и технической защиты.

2. Подсистема правовой защиты представляет собой комплекс правовых, организационно-распорядительных и нормативных документов, обеспечивающих создание, функционирование и совершенствование СЗПД.

3. Подсистема организационной защиты включает в себя организацию структуры управления СЗПД, разрешительной системы, защиты информации при работе с сотрудниками, партнерами и сторонними лицами.

4. Подсистема технической защиты включает в себя комплекс технических, программных, программно-аппаратных средств, обеспечивающих защиту ПД.

5. Основными мерами защиты ПД, используемыми Оператором, являются:

1. Назначение лица, ответственного за обработку ПД, которое осуществляет организацию обработки ПД, обучение и инструктаж, внутренний контроль за соблюдением учреждением и его работниками требований к защите ПД.

2. Определение актуальных угроз безопасности ПД при их обработке в ИСПД и разработка мер и мероприятий по защите ПД.

3. Разработка политики в отношении обработки персональных данных.

4. Установление правил доступа к ПД, обрабатываемым в ИСПД, а также обеспечение регистрации и учета всех действий, совершаемых с ПД в ИСПД.

5. Установление индивидуальных паролей доступа сотрудников в информационную систему в соответствии с их производственными обязанностями.

6. Применение средств защиты информации, прошедших в установленном порядке процедуру оценки соответствия.

7. Сертифицированное антивирусное программное обеспечение с регулярно обновляемыми базами.

8. Соблюдение условий, обеспечивающих сохранность ПД и исключающих несанкционированный к ним доступ.

9. Обнаружение фактов несанкционированного доступа к персональным данным и принятие мер.

10. Восстановление ПД, модифицированных или уничтоженных вследствие несанкционированного доступа к ним.

11. Обучение работников Оператора, непосредственно осуществляющих обработку персональных данных, положениям законодательства РФ о персональных данных, в том числе требованиям к защите персональных данных, документам, определяющим политику Оператора в отношении обработки персональных данных, локальным актам по вопросам обработки персональных данных.

12. Осуществление внутреннего контроля и аудита.

6. Основные права субъекта ПД и обязанности Оператора

1. Основные права субъекта ПД.

Субъект имеет право на доступ к его персональным данным и следующим сведениям:

1. подтверждение факта обработки ПД Оператором;

2. правовые основания и цели обработки ПД;

3. цели и применяемые Оператором способы обработки ПД;

4. наименование и местонахождения Оператора, сведения о лицах (за исключением работников Оператора), которые имеют доступ к ПД или которым могут быть раскрыты ПД на основании договора с Оператором или на основании федерального закона;

5. сроки обработки персональных данных, в том числе сроки их хранения;

6. порядок осуществления субъектом ПД прав, предусмотренных настоящим Федеральным законом;

7. наименование или фамилия, имя, отчество и адрес лица, осуществляющего обработку ПД по поручению Оператора, если обработка поручена или будет поручена такому лицу;

8. обращение к Оператору и направление ему запросов;

9. обжалование действий или бездействия Оператора.

10. Пользователь Сайта может в любое время отозвать свое согласие на обработку ПД, направив электронное сообщение по адресу электронной почты: [email protected] , либо направив письменное уведомление по адресу: 680020, г. Хабаровск, ул. Гамарника, дом 72, офис 301

11. . После получения такого сообщения обработка ПД Пользователя будет прекращена, а его ПД будут удалены, за исключением случаев, когда обработка может быть продолжена в соответствии с законодательством.

12. Обязанности Оператора.

Оператор обязан:

1. при сборе ПД предоставить информацию об обработке ПД;

2. в случаях если ПД были получены не от субъекта ПД, уведомить субъекта;

3. при отказе субъекта в предоставлении ПД субъекту разъясняются последствия такого отказа;

5. принимать необходимые правовые, организационные и технические меры или обеспечивать их принятие для защиты ПД от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения ПД, а также от иных неправомерных действий в отношении ПД;

6. давать ответы на запросы и обращения субъектов ПД, их представителей и уполномоченного органа по защите прав субъектов ПД.

7. Особенности обработки и защиты данных, собираемых с использованием сети Интернет

1. Существуют два основных способа, с помощью которых Оператор получает данные с помощью сети Интернет:

1. Предоставление ПД субъектами ПД путем заполнения форм Сайта;

2. Автоматически собираемая информация.

Оператор может собирать и обрабатывать сведения, не являющимися ПД:

3. информацию об интересах Пользователей на Сайте на основе введенных поисковых запросов пользователей Сайта о реализуемых и предлагаемых к продаже услуг, товаров с целью предоставления актуальной информации Пользователям при использовании Сайта, а также обобщения и анализа информации, о том какие разделы Сайта, услуги, товары пользуются наибольшим спросом у Пользователей Сайта;

4. обработка и хранение поисковых запросов Пользователей Сайта с целью обобщения и создания статистики об использовании разделов Сайта.

2. Оператор автоматически получает некоторые виды информации, получаемой в процессе взаимодействия Пользователей с Сайтом, переписки по электронной почте и т. п. Речь идет о технологиях и сервисах, таких как сookie, Веб-отметки, а также приложения и инструменты Пользователя.

3. При этом Веб-отметки, сookie и другие мониторинговые технологии не дают возможность автоматически получать ПД. Если Пользователь Сайта по своему усмотрению предоставляет свои ПД, например, при заполнении формы обратной связи, то только тогда запускаются процессы автоматического сбора подробной информации для удобства пользования Сайтом и/или для совершенствования взаимодействия с Пользователями.

8. Заключительные положения

1. Настоящая Политика является локальным нормативным актом Оператора.

2. Настоящая Политика является общедоступной. Общедоступность настоящей Политики обеспечивается публикацией на Сайте Оператора.

3. Настоящая Политика может быть пересмотрена в любом из следующих случаев:

1. при изменении законодательства Российской Федерации в области обработки и защиты персональных данных;

2. в случаях получения предписаний от компетентных государственных органов на устранение несоответствий, затрагивающих область действия Политики

3. по решению Оператора;

4. при изменении целей и сроков обработки ПД;

5. при изменении организационной структуры, структуры информационных и/или телекоммуникационных систем (или введении новых);

6. при применении новых технологий обработки и защиты ПД (в т. ч. передачи, хранения);

7. при появлении необходимости в изменении процесса обработки ПД, связанной с деятельностью Оператора.

4. В случае неисполнения положений настоящей Политики Компания и ее работники несут ответственность в соответствии с действующим законодательством Российской Федерации.

5. Контроль исполнения требований настоящей Политики осуществляется лицами, ответственными за организацию обработки Данных Компании, а также за безопасность персональных данных.

Политика в отношении обработки персональных данных

1. Термины и принятые сокращения

1. Персональные данные (ПД) – любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту ПД).

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Автоматизированная обработка персональных данных – обработка персональных данных с помощью средств вычислительной техники.

4. Информационная система персональных данных (ИСПД) – совокупность содержащихся в базах данных персональных данных и обеспечивающих их обработку информационных технологий и технических средств.

5. Персональные данные, сделанные общедоступными субъектом персональных данных, – ПД, доступ неограниченного круга лиц к которым предоставлен субъектом персональных данных либо по его просьбе.

6. Блокирование персональных данных – временное прекращение обработки персональных данных (за исключением случаев, если обработка необходима для уточнения персональных данных).

7. Уничтожение персональных данных – действия, в результате которых становится невозможным восстановить содержание персональных данных в информационной системе персональных данных и (или) в результате которых уничтожаются материальные носители персональных данных.

8. Cookie – это часть данных, автоматически располагающаяся на жестком диске компьютера при каждом посещении веб-сайта. Таким образом, cookie – это уникальный идентификатор браузера для веб-сайта. Cookie дают возможность хранить информацию на сервере и помогают легче ориентироваться в веб-пространстве, а также позволяют осуществлять анализ сайта и оценку результатов. Большинство веб-браузеров разрешают использование cookie, однако можно изменить настройки для отказа от работы с cookie или отслеживания пути их рассылки. При этом некоторые ресурсы могут работать некорректно, если работа cookie в браузере будет запрещена.

9. Веб-отметки. На определенных веб-страницах или электронных письмах Оператор может использовать распространенную в Интернете технологию «веб-отметки» (также известную как «тэги» или «точная GIF-технология»). Веб-отметки помогают анализировать эффективность веб-сайтов, например, с помощью измерения числа посетителей сайта или количества «кликов», сделанных на ключевых позициях страницы сайта.

10. Оператор – организация, самостоятельно или совместно с другими лицами организующая и (или) осуществляющая обработку персональных данных, а также определяющая цели обработки персональных данных, состав персональных данных, подлежащих обработке, действия (операции), совершаемые с персональными данными.

11. Пользователь – пользователь сети Интернет.

12. Сайт – это веб ресурс https://lc-dv.ru, принадлежащий Обществу с ограниченной ответственностью «Правовой центр»

2. Общие положения

1. Настоящая Политика в отношении обработки персональных данных (далее – Политика) составлена в соответствии с пунктом 2 статьи 18.1 Федерального закона «О персональных данных» №152-ФЗ от 27 июля 2006 г., а также иными нормативно-правовыми актами Российской Федерации в области защиты и обработки персональных данных и действует в отношении всех персональных данных, которые Оператор может получить от Пользователя во время использования им в сети Интернет Сайта.

2. Оператор обеспечивает защиту обрабатываемых персональных данных от несанкционированного доступа и разглашения, неправомерного использования или утраты в соответствии с требованиями Федерального закона от 27 июля 2006 г. №152-ФЗ «О персональных данных».

3. Оператор имеет право вносить изменения в настоящую Политику. При внесении изменений в заголовке Политики указывается дата последнего обновления редакции. Новая редакция Политики вступает в силу с момента ее размещения на сайте, если иное не предусмотрено новой редакцией Политики.

3. Принципы обработки персональных данных

1. Обработка персональных данных у Оператора осуществляется на основе следующих принципов:

2. законности и справедливой основы;

3. ограничения обработки персональных данных достижением конкретных, заранее определенных и законных целей;

4. недопущения обработки персональных данных, несовместимой с целями сбора персональных данных;

5. недопущения объединения баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместимых между собой;

6. обработки только тех персональных данных, которые отвечают целям их обработки;

7. соответствия содержания и объема обрабатываемых персональных данных заявленным целям обработки;

8. недопущения обработки персональных данных, избыточных по отношению к заявленным целям их обработки;

9. обеспечения точности, достаточности и актуальности персональных данных по отношению к целям обработки персональных данных;

10. уничтожения либо обезличивания персональных данных по достижении целей их обработки или в случае утраты необходимости в достижении этих целей, при невозможности устранения Оператором допущенных нарушений персональных данных, если иное не предусмотрено федеральным законом.

4. Обработка персональных данных

1. Получение ПД.

1. Все ПД следует получать от самого субъекта ПД. Если ПД субъекта можно получить только у третьей стороны, то субъект должен быть уведомлен об этом или от него должно быть получено согласие.

2. Оператор должен сообщить субъекту ПД о целях, предполагаемых источниках и способах получения ПД, характере подлежащих получению ПД, перечне действий с ПД, сроке, в течение которого действует согласие, и порядке его отзыва, а также о последствиях отказа субъекта ПД дать письменное согласие на их получение.

3. Документы, содержащие ПД, создаются путем получения ПД по сети Интернет от субъекта ПД во время использования им Сайта.

2. Оператор производит обработку ПД при наличии хотя бы одного из следующих условий:

1. Обработка персональных данных осуществляется с согласия субъекта персональных данных на обработку его персональных данных;

2. Обработка персональных данных необходима для достижения целей, предусмотренных международным договором Российской Федерации или законом, для осуществления и выполнения возложенных законодательством Российской Федерации на оператора функций, полномочий и обязанностей;

3. Обработка персональных данных необходима для осуществления правосудия, исполнения судебного акта, акта другого органа или должностного лица, подлежащих исполнению в соответствии с законодательством Российской Федерации об исполнительном производстве;

4. Обработка персональных данных необходима для исполнения договора, стороной которого либо выгодоприобретателем или поручителем по которому является субъект персональных данных, а также для заключения договора по инициативе субъекта персональных данных или договора, по которому субъект персональных данных будет являться выгодоприобретателем или поручителем;

5. Обработка персональных данных необходима для осуществления прав и законных интересов оператора или третьих лиц либо для достижения общественно значимых целей при условии, что при этом не нарушаются права и свободы субъекта персональных данных;

6. Осуществляется обработка персональных данных, доступ неограниченного круга лиц к которым предоставлен субъектом персональных данных либо по его просьбе (далее - общедоступные персональные данные);

7. Осуществляется обработка персональных данных, подлежащих опубликованию или обязательному раскрытию в соответствии с федеральным законом.

3. Оператор может обрабатывать ПД в следующих целях:

1. повышения осведомленности субъекта ПД о продуктах и услугах Оператора;

2. заключения с субъектом ПД договоров и их исполнения;

3. информирования субъекта ПД о новостях и предложениях Оператора;

4. идентификации субъекта ПД на Сайте;

5. обеспечение соблюдения законов и иных нормативных правовых актов в области персональных данных.

1. Физические лица, состоящие с Оператором в гражданско-правовых отношениях;

2. Физические лица, являющиеся Пользователями Сайта;

5. ПД, обрабатываемые Оператором, - данные, полученные от Пользователей Сайта.

6. Обработка персональных данных ведется:

1. – с использованием средств автоматизации;

2. – без использования средств автоматизации.

7. Хранение ПД.

1. ПД субъектов могут быть получены, проходить дальнейшую обработку и передаваться на хранение как на бумажных носителях, так и в электронном виде.

2. ПД, зафиксированные на бумажных носителях, хранятся в запираемых шкафах либо в запираемых помещениях с ограниченным правом доступа.

3. ПД субъектов, обрабатываемые с использованием средств автоматизации в разных целях, хранятся в разных папках.

4. Не допускается хранение и размещение документов, содержащих ПД, в открытых электронных каталогах (файлообменниках) в ИСПД.

5. Хранение ПД в форме, позволяющей определить субъекта ПД, осуществляется не дольше, чем этого требуют цели их обработки, и они подлежат уничтожению по достижении целей обработки или в случае утраты необходимости в их достижении.

8. Уничтожение ПД.

1. Уничтожение документов (носителей), содержащих ПД, производится путем сожжения, дробления (измельчения), химического разложения, превращения в бесформенную массу или порошок. Для уничтожения бумажных документов допускается применение шредера.

2. ПД на электронных носителях уничтожаются путем стирания или форматирования носителя.

3. Факт уничтожения ПД подтверждается документально актом об уничтожении носителей.

9. Передача ПД.

1. Оператор передает ПД третьим лицам в следующих случаях:

– субъект выразил свое согласие на такие действия;

– передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

2. Перечень лиц, которым передаются ПД.

Третьи лица, которым передаются ПД:

Оператор передает ПД ООО «Правовой центр» (который находится по адресу: г. Хабаровск, 680020, ул. Гамарника, 72, офис 301) для целей, указанных в п. 4.3 настоящей политики. Оператор поручает обработку ПД ООО «Правовой центр» с согласия субъекта ПД, если иное не предусмотрено федеральным законом, на основании заключаемого с этими лицами договора. ООО «Правовой центр» осуществляют обработку персональных данных по поручению Оператора, обязаны соблюдать принципы и правила обработки персональных данных, предусмотренные ФЗ-152.

5. Защита персональных данных

1. В соответствии с требованиями нормативных документов Оператором создана система защиты персональных данных (СЗПД), состоящая из подсистем правовой, организационной и технической защиты.

2. Подсистема правовой защиты представляет собой комплекс правовых, организационно-распорядительных и нормативных документов, обеспечивающих создание, функционирование и совершенствование СЗПД.

3. Подсистема организационной защиты включает в себя организацию структуры управления СЗПД, разрешительной системы, защиты информации при работе с сотрудниками, партнерами и сторонними лицами.

4. Подсистема технической защиты включает в себя комплекс технических, программных, программно-аппаратных средств, обеспечивающих защиту ПД.

5. Основными мерами защиты ПД, используемыми Оператором, являются:

1. Назначение лица, ответственного за обработку ПД, которое осуществляет организацию обработки ПД, обучение и инструктаж, внутренний контроль за соблюдением учреждением и его работниками требований к защите ПД.

2. Определение актуальных угроз безопасности ПД при их обработке в ИСПД и разработка мер и мероприятий по защите ПД.

3. Разработка политики в отношении обработки персональных данных.

4. Установление правил доступа к ПД, обрабатываемым в ИСПД, а также обеспечение регистрации и учета всех действий, совершаемых с ПД в ИСПД.

5. Установление индивидуальных паролей доступа сотрудников в информационную систему в соответствии с их производственными обязанностями.

6. Применение средств защиты информации, прошедших в установленном порядке процедуру оценки соответствия.

7. Сертифицированное антивирусное программное обеспечение с регулярно обновляемыми базами.

8. Соблюдение условий, обеспечивающих сохранность ПД и исключающих несанкционированный к ним доступ.

9. Обнаружение фактов несанкционированного доступа к персональным данным и принятие мер.

10. Восстановление ПД, модифицированных или уничтоженных вследствие несанкционированного доступа к ним.

11. Обучение работников Оператора, непосредственно осуществляющих обработку персональных данных, положениям законодательства РФ о персональных данных, в том числе требованиям к защите персональных данных, документам, определяющим политику Оператора в отношении обработки персональных данных, локальным актам по вопросам обработки персональных данных.

12. Осуществление внутреннего контроля и аудита.

6. Основные права субъекта ПД и обязанности Оператора

1. Основные права субъекта ПД.

Субъект имеет право на доступ к его персональным данным и следующим сведениям:

1. подтверждение факта обработки ПД Оператором;

2. правовые основания и цели обработки ПД;

3. цели и применяемые Оператором способы обработки ПД;

4. наименование и местонахождения Оператора, сведения о лицах (за исключением работников Оператора), которые имеют доступ к ПД или которым могут быть раскрыты ПД на основании договора с Оператором или на основании федерального закона;

5. сроки обработки персональных данных, в том числе сроки их хранения;

6. порядок осуществления субъектом ПД прав, предусмотренных настоящим Федеральным законом;

7. наименование или фамилия, имя, отчество и адрес лица, осуществляющего обработку ПД по поручению Оператора, если обработка поручена или будет поручена такому лицу;

8. обращение к Оператору и направление ему запросов;

9. обжалование действий или бездействия Оператора.

10. Пользователь Сайта может в любое время отозвать свое согласие на обработку ПД, направив электронное сообщение по адресу электронной почты: [email protected] , либо направив письменное уведомление по адресу: 680020, г. Хабаровск, ул. Гамарника, дом 72, офис 301

11. . После получения такого сообщения обработка ПД Пользователя будет прекращена, а его ПД будут удалены, за исключением случаев, когда обработка может быть продолжена в соответствии с законодательством.

12. Обязанности Оператора.

Оператор обязан:

1. при сборе ПД предоставить информацию об обработке ПД;

2. в случаях если ПД были получены не от субъекта ПД, уведомить субъекта;

3. при отказе субъекта в предоставлении ПД субъекту разъясняются последствия такого отказа;

5. принимать необходимые правовые, организационные и технические меры или обеспечивать их принятие для защиты ПД от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения ПД, а также от иных неправомерных действий в отношении ПД;

6. давать ответы на запросы и обращения субъектов ПД, их представителей и уполномоченного органа по защите прав субъектов ПД.

7. Особенности обработки и защиты данных, собираемых с использованием сети Интернет

1. Существуют два основных способа, с помощью которых Оператор получает данные с помощью сети Интернет:

1. Предоставление ПД субъектами ПД путем заполнения форм Сайта;

2. Автоматически собираемая информация.

Оператор может собирать и обрабатывать сведения, не являющимися ПД:

3. информацию об интересах Пользователей на Сайте на основе введенных поисковых запросов пользователей Сайта о реализуемых и предлагаемых к продаже услуг, товаров с целью предоставления актуальной информации Пользователям при использовании Сайта, а также обобщения и анализа информации, о том какие разделы Сайта, услуги, товары пользуются наибольшим спросом у Пользователей Сайта;

4. обработка и хранение поисковых запросов Пользователей Сайта с целью обобщения и создания статистики об использовании разделов Сайта.

2. Оператор автоматически получает некоторые виды информации, получаемой в процессе взаимодействия Пользователей с Сайтом, переписки по электронной почте и т. п. Речь идет о технологиях и сервисах, таких как сookie, Веб-отметки, а также приложения и инструменты Пользователя.

3. При этом Веб-отметки, сookie и другие мониторинговые технологии не дают возможность автоматически получать ПД. Если Пользователь Сайта по своему усмотрению предоставляет свои ПД, например, при заполнении формы обратной связи, то только тогда запускаются процессы автоматического сбора подробной информации для удобства пользования Сайтом и/или для совершенствования взаимодействия с Пользователями.

8. Заключительные положения

1. Настоящая Политика является локальным нормативным актом Оператора.

2. Настоящая Политика является общедоступной. Общедоступность настоящей Политики обеспечивается публикацией на Сайте Оператора.

3. Настоящая Политика может быть пересмотрена в любом из следующих случаев:

1. при изменении законодательства Российской Федерации в области обработки и защиты персональных данных;

2. в случаях получения предписаний от компетентных государственных органов на устранение несоответствий, затрагивающих область действия Политики

3. по решению Оператора;

4. при изменении целей и сроков обработки ПД;

5. при изменении организационной структуры, структуры информационных и/или телекоммуникационных систем (или введении новых);

6. при применении новых технологий обработки и защиты ПД (в т. ч. передачи, хранения);

7. при появлении необходимости в изменении процесса обработки ПД, связанной с деятельностью Оператора.

4. В случае неисполнения положений настоящей Политики Компания и ее работники несут ответственность в соответствии с действующим законодательством Российской Федерации.

5. Контроль исполнения требований настоящей Политики осуществляется лицами, ответственными за организацию обработки Данных Компании, а также за безопасность персональных данных.

Один из наиболее эффективных инструментов налогового контроля - это выездная налоговая проверка. Налоговые органы не назначают выездные налоговые проверки бессистемно. Разрабатывается и утверждается план выездных проверок, основанный на данных, выявленных в ходе осуществления предпроверочного анализа, который представляет собой комплекс мероприятий, включающих сбор, изучение и анализ информации о налогоплательщике с целью установления его налоговых рисков и формирования выводов о возможных налоговых правонарушениях. Проведение такого анализа направлено на решение вопроса о целесообразности назначения проверки, а также на определение оптимальных направлений ее проведения.

В рамках указанных мероприятий изучается информация, полученная как из внешних, так и внутренних источников:

- из других налоговых и государственных органов Российской Федерации,

- из иностранных налоговых органов,

- из банков,

- от физических и юридических лиц (конкурентов).

Сам налогоплательщик также выступает источником информации, регулярно представляя в инспекцию бухгалтерскую и налоговую отчетность.

Довольно часто контролеры используют информацию из неофициальных источников, поступающую, например, от уволенных недовольных сотрудников компании, а иногда и конкурентов фирмы. Также интерес представляет общедоступная информация, размещенная на интернет ресурсах или в средствах массовой информации. Для полноты картины, в обязательном порядке запрашивается у банка расширенная выписка за проверяемый период, и внимательно изучаются ваши контрагенты.

В России сложилась бесспорная группа компаний, обязательно включаемых в план проверок:

- крупнейшие организации (примерно, 1 раз в 2 года),

- ИП, нотариусы и адвокаты с доходом 100 млн. рублей и более,

- организации - по особым «рекомендациям» органов внутренних дел и различных комиссий налоговой службы по легализации налоговой базы (комиссии по НДФЛ и з/плате, по НДС, по убыткам и пр.),

- компании в процедуре реорганизации/ликвидации.

Какие контрагенты заинтересуют инспекторов в первую очередь

Помимо налоговой нагрузки, на основании расширенной банковской выписки (в том числе по «закрытым» счетам), налоговики непременно проверят финансовые потоки компании и на их основе составят схемы движения денег, проанализируют сделки с контрагентами, которые, с точки зрения налоговиков, являются сомнительными. Кроме того, их может заинтересовать, если имеется малое количество сотрудников в штате компании; у компании низкая налоговая нагрузка по данным отчетности; отсутствует материально-техническая база; массовый учредитель, директор или массовый адрес; вид деятельности не соответствует поставляемой продукции; неоднократная смена адресов регистрации контрагентом.

Статьей 2 ГК РФ определено, что предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, осуществляемая лицами, зарегистрированными в этом качестве в установленном законом порядке.

То есть, преследуя цель извлечения прибыли, налогоплательщик сам определяет вектор развития собственного бизнеса (хочет он заключать договор поставки либо заниматься оказанием услуг). В то же время, налоговым инспекциям предоставлено законодательное право по проведению проверок полноты исчисления налоговой базы и своевременности уплаты налога в бюджет. А заключение сомнительных (с точки зрения контролирующих органов) сделок, может повлечь за собой негативные финансовые последствия в виде доначислений неуплаченных налогов, сумм пени, а также привлечение налогоплательщика к налоговой ответственности.

В письме ФНС России от 17.10.2012 № АС-4-2/17710 отмечено: учитывая, что предпринимательская деятельность осуществляется хозяйствующими субъектами самостоятельно и на свой риск, налоговые органы не несут ответственности за выбор налогоплательщиком контрагентов и возможное в связи с этим наступление неблагоприятных последствий для него. Иными словами, построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели), является одним из признаков получения необоснованной налоговой выгоды.

Налоговое правонарушение может быть совершено в двух формах - умышленно и по неосторожности.

Разграничивающим фактором в данном случае является вина налогоплательщика, т.е. осознавал ли он нарушение норм законодательства и умышленно ли совершал действия, направленные на неуплату налога.

Согласно положениям ст. 106 НК РФ, налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность. Т.е. наличие вины является обязательным и необходимым условием для привлечения к налоговой ответственности. Очевидно, что большинство совершенных в форме умысла правонарушений осуществляется в форме незаконных схем ухода от налогообложения (получения необоснованной налоговой выгоды), в т.ч., с использованием недобросовестных организаций.

Доказывание вины налогоплательщик имеет свою специфику в каждом конкретном случае.Право на уменьшение налоговой базы возникает у налогоплательщика при соблюдении им условий, установленных законодательством для составления первичных документов необходимых для подтверждения права на налоговую выгоду, связанную с уменьшением налогооблагаемой базы и соответственно с уменьшением суммы налога, подлежащей уплате в бюджет.

Со временем требования к представляемым в подтверждение данных налоговой отчетности документам были дополнены судебной практикой и разъяснениями контролирующих органов. Пленум ВАС РФ в постановлении от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» определил основные критерии правомерности учета расходов налогоплательщиков:

- затраты должны иметь документальное подтверждение (постановление ФАС Западно-Сибирского округа от 20.08.2013 по делу № А03-14608/2012);

- налогоплательщиком должна быть проявлена должная осмотрительность при выборе контрагента (постановление ФАС Московского округа от 14.05.2013 по делу № А40-81666/12-108-86);

- должна быть доказана реальность взаимоотношений юридических лиц.

Если в рамках договора купли-продажи приобретается продукция, требующая специальных условий хранения или транспортировки, то в рамках встречной проверки контрагента также будут проведены мероприятия по проверке наличия соответствующих условий и технологий и самое главное знал ли налогоплательщик (либо в силу определенных обстоятельств должен был знать) о допущенных контрагентом нарушениях.

Рассматривая степень рисковости деятельности налогоплательщика необходимо, прежде всего, ориентироваться на открытые данные ФНС России. Так, Приказом ФНС России от 30.05.2007 № ММ-3-06/[email protected] «Об утверждении Концепции системы планирования выездных налоговых проверок» обнародовало список показателей, которые налоговые органы анализируют при отборе организаций для составления плана проведения выездных налоговых проверок.

По сути, сравнив показатели своего бизнеса с указанными критериями, налогоплательщик сможет сделать прогноз о возможности проведения в отношении него налоговой проверке, вызове на комиссию по НДС, обращению дополнительного внимания при проведении камеральных проверок и т.д.

Показатели деятельности налогоплательщика, которые могут свидетельствовать о совершении налогового правонарушения

Применительно к конкретным результатам проведения налоговых проверок, можно выделить следующие признаки совершения налогоплательщиком умышленного правонарушения и занижения уплачиваемой суммы налога:

Применительно к конкретным результатам проведения налоговых проверок, можно выделить следующие признаки совершения налогоплательщиком умышленного правонарушения и занижения уплачиваемой суммы налога:

- Формальное применение специальных налоговых режимов (к примеру, вывод сотрудников бухгалтерии в штат отдельного юридического лица, применяющего УСН без изменения рабочего места и функционала сотрудников).

- Формальное заключение посреднических договоров, с целью отражения в прибыли только сумм комиссионного вознаграждения. В п. 8 приказа ФНС России от 30.05.2007 № ММ-3-06/[email protected] указано, что одним из оснований признания налоговой выгоды необоснованной может являться построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели).

- Отсутствие реальности сделки. Так, в постановлении Тринадцатого арбитражного апелляционного суда от 05.12.2011 по делу № А21-4402/2011 суд, отказывая налогоплательщику в вычетах по НДС, указал в т.ч. на отсутствие в материалах дела доказательств реального исполнения сделок по приобретению товаров у поставщиков (отсутствие особых условий хранения, транспортировки, подтверждения соответствующими сертификатами приобретения соответствующей продукции и т.д.).

- Необоснованное применение положений международных договоров об избежание двойного налогообложения. Так, стандартная схема оптимизации налогообложения при применении расчета процентов по займам с иностранными компаниями заключается в регистрации нерезидента в государстве, соглашение об избежание двойного налогообложения с которой предусматривало возможность отнесения в полном объеме процентов по займам при предоставлении сертификата налогового резидентства иностранного юридического лица. Задачей налогового органа в данном случае является необходимость доказывания фактического предоставления займа аффилированным лицом (постановление Президиума ВАС РФ от 15.11.2011 № 8654/11 по делу № А27-7455/2010).

- Взаимодействие налогоплательщика с «фирмами-однодневками» (постановление ФАС Московского округа от 29.05.2013 по делу № А40-94438/12-99-518).

- Неправомерное использование налоговых льгот.

- Уклонение налогоплательщика от предоставления необходимых для налогового контроля документов.

- Формальное занижение уплачиваемых на таможне обязательных платежей.

Из изложенного следует, что доказывание вины налогоплательщиков носит субъективный характер.

Только соответствующая всем требованиям налогового законодательства деятельность может служить безусловным основанием для непривлечения к налоговой ответственности. Налоговая безопасность является основой стабильного и эффективного развития компании. Угроза налоговых доначислений может поставить налогоплательщика на грань банкротства и потери собственником бизнеса в целом. Очевидно, что неэффективно построенная система налоговой безопасности в компании может повлечь за собой значительные риски и экономические потери. Построение структуры налогового учета и структуры бизнеса в целом должно осуществляться с привлечением профессиональных юристов и аудиторов, что позволит в будущем избежать привлечения к налоговой ответственности.

Наш опыт говорит о том, что именно ошибки, допущенные непосредственно как при подготовке, так и в ходе самой налоговой проверки, как правило, заканчиваются самыми долгими и зачастую убыточными для налогоплательщика судебными процессами. Важно понимать, что модель поведения и защиты налогоплательщика должна быть построена изначально верно, а большой массив налоговых претензий гораздо проще и дешевле предотвратить на стадии самой проверки, чем обжаловать их в дальнейшем.

В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа, а в случае проведения выездной налоговой проверки налогоплательщиков - иностранных организаций, признаваемых налоговыми резидентами Российской Федерации в порядке, установленном пунктом 8 статьи 246.2 настоящего Кодекса, - по месту нахождения обособленного подразделения такой организации.

2. Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации, или по месту жительства физического лица, или по месту нахождения обособленного подразделения иностранной организации, признаваемой налоговым резидентом Российской Федерации в порядке, установленном пунктом 8 статьи 246.2 настоящего Кодекса, или налоговый орган, уполномоченный федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, на проведение выездных налоговых проверок на территории субъекта Российской Федерации в отношении налогоплательщиков, имеющих место нахождения (место жительства) на территории этого субъекта Российской Федерации, если иное не предусмотрено настоящим пунктом.

(см. текст в предыдущей редакции)

Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, установленном статьей 83 настоящего Кодекса, к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика .

Решение о проведении выездной налоговой проверки организации, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом "Об инновационном центре "Сколково" либо участника проекта в соответствии с Федеральным законом от 29 июля 2017 года N 216-ФЗ "Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации", выносит налоговый орган, в котором эта организация состоит на учете.

(см. текст в предыдущей редакции)

Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения такого обособленного подразделения или налогового органа, уполномоченного на проведение выездных налоговых проверок на территории субъекта Российской Федерации филиалов и представительств, имеющих место нахождения на территории этого субъекта Российской Федерации.

(см. текст в предыдущей редакции)

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

полное и сокращенное наименования либо фамилия, имя, отчество налогоплательщика;

предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

Периоды, за которые проводится проверка;

Должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

(см. текст в предыдущей редакции)

В случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

5. Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения выездной налоговой проверки налогоплательщика сверх указанного ограничения .

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

5.1. Налоговые органы не вправе проводить выездные налоговые проверки за период, за который проводится налоговый мониторинг в отношении налогов, обязанность по исчислению и уплате которых в соответствии с настоящим Кодексом возложена на налогоплательщика, за исключением следующих случаев:

1) проведение выездной налоговой проверки вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего налоговый мониторинг;

2) досрочное прекращение налогового мониторинга;

3) невыполнение налогоплательщиком мотивированного мнения налогового органа.

В случае проведения выездной налоговой проверки по основанию, указанному в настоящем подпункте, предметом выездной налоговой проверки являются правильность исчисления и своевременность уплаты налогов в соответствии с мотивированным мнением;

4) представление налогоплательщиком уточненной налоговой декларации (расчета) за период проведения налогового мониторинга, в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом).

5.2. В рамках выездной налоговой проверки международной компании, зарегистрированной в соответствии с Федеральным законом от 3 августа 2018 года N 290-ФЗ "О международных компаниях", не могут быть проверены периоды, предшествующие регистрации такой компании в Российской Федерации в качестве международной компании, за исключением выездных налоговых проверок в отношении обособленных подразделений иностранных организаций, зарегистрированных на территории Российской Федерации до даты регистрации таких организаций в качестве международных компаний.

6. Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев.

Основания и порядок продления срока проведения выездной налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

7. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств по вопросам правильности исчисления и своевременности уплаты региональных и (или) местных налогов.

Налоговый орган, проводящий самостоятельную выездную проверку филиалов и представительств, не вправе проводить в отношении филиала или представительства две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговый орган не вправе проводить в отношении одного филиала или представительства налогоплательщика более двух выездных налоговых проверок в течение одного календарного года.

При проведении самостоятельной выездной налоговой проверки филиалов и представительств налогоплательщика срок проверки не может превышать один месяц.

7.1. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность налогоплательщика, связанную с его участием в договоре инвестиционного товарищества, а также запрашивать у участников договора инвестиционного товарищества информацию, необходимую для проведения выездной налоговой проверки, в порядке, установленном статьей 93.1 настоящего Кодекса.

В случае, если выездная налоговая проверка проводится в отношении налогоплательщика, не являющегося управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье - управляющий товарищ), требование о представлении документов и (или) информации, связанных с его участием в договоре инвестиционного товарищества, направляется управляющему товарищу. Если управляющий товарищ не представил документы и (или) информацию в установленный срок, требование о представлении документов и (или) информации, связанных с участием проверяемого налогоплательщика в инвестиционном товариществе, может быть направлено другим участникам договора инвестиционного товарищества.

9. Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

2) получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения выездной налоговой проверки по основанию, указанному в подпункте 1 настоящего пункта, допускается не более одного раза по каждому лицу, у которого истребуются документы.

Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена по основанию, указанному в подпункте 2 настоящего пункта, и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию от иностранных государственных органов в рамках международных договоров Российской Федерации, срок приостановления указанной проверки может быть увеличен на три месяца.

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

10. Повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При назначении повторной выездной налоговой проверки ограничения, указанные в пункте 5 настоящей статьи, не действуют.

При проведении повторной выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной выездной налоговой проверки.

Повторная выездная налоговая проверка налогоплательщика может проводиться:

1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. Предметом такой повторной выездной налоговой проверки является правильность исчисления налога на основании измененных показателей уточненной налоговой декларации, повлекших уменьшение ранее исчисленной суммы налога (увеличение убытка).

(см. текст в предыдущей редакции)

Если при проведении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, за исключением случаев, когда невыявление факта налогового правонарушения при проведении первоначальной налоговой проверки явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

У налоговой разные проверки, нас интересуют две — камеральная и выездная. Цель проверок одинаковая: убедиться, что компания платит столько налогов, сколько надо. А если недоплачивает, потребовать недостающую сумму.

Камеральная проверка. Налоговая проводит камеральную проверку без посещения компании. Для проверки налоговики изучают декларации и запрашивают пояснения, если какой-то пункт вызывает вопросы.

Для камеральной проверки не надо получать разрешение, налоговая вправе проверять декларации любой компании. Зато есть ограничение: налоговая может запрашивать пояснения только по конкретной декларации. Компания сдает декларацию за третий квартал, значит, вопросы — по сделкам за третий квартал.

Скан запроса налоговой в рамках камеральной проверки

Выездная проверка. Выездная проверка может проходить в офисе компании или в инспекции, но обычно инспекторы приходят в офис. Инспекторы запрашивают документы, осматривают помещения, разговаривают с сотрудниками.

Задача налоговиков — разобраться на месте. Например, компания по документам покупает щебень, при этом нет склада, сотрудников, транспорта для перевозки. Возможно, закупки фиктивные.

Налоговая не вправе просто так приехать, сначала она должна собрать доказательства в пользу подозрений на недоплату налогов, составить план проверок на следующий квартал и согласовать его с вышестоящим налоговым органом, его официальное название — Управление ФНС России по соответствующему субъекту.

Должна ли налоговая предупреждать о проверке

Нет закона, который обязывает налоговую предупреждать о своем приезде, поэтому потребовать предупреждения не получится.

На практике компании обычно узнают о проверке. Это происходит, когда налоговая вызывает компанию, чтобы вручить решение о назначении проверки. Для вызова компании у налоговой есть уведомление.

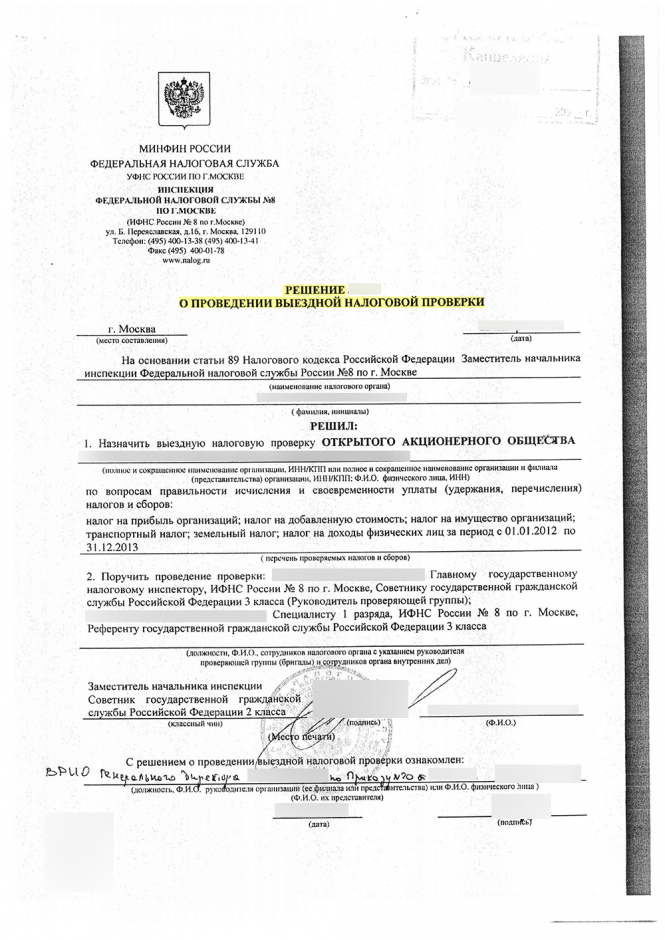

Решение о проверке — официальный документ. Смысл: такая-то налоговая назначает выездную проверку такой-то компании.

Скан решения о выездной проверке

Проблема с уведомлением — в сроках. По опыту, компания получает его за неделю до начала выездной проверки, а это слишком мало, чтобы успеть подготовиться.

О выездной проверке можно узнать раньше. Есть косвенные признаки, которые помогают понять, что компания заинтересовала налоговую. Если компания нашла один из признаков, у нее от трех до шести месяцев на подготовку к выездной проверке.

Запрос о сделках за три года

Налоговая не приходит в компанию наобум, сначала она выясняет, есть ли повод для выездной проверки. В этом помогает предпроверочный анализ.

Предпроверочный анализ — официальное название процесса, когда инспекторы собирают досье на компанию. В него входит всё, что налоговая поняла из документов. Например:

- какую отчетность сдавала компания и какие ошибки находили инспекторы;

- сколько платила налогов и сколько платят конкуренты;

- какие товары закупала, у кого, в каком объеме и за сколько;

- от кого получала деньги, сколько и за что;

- численность сотрудников;

- банковские счета;

- какой транспорт покупала и были ли штрафы от ГИБДД;

- есть ли среди партнеров однодневки;

- были ли штрафы от ГИБДД;

- список аффилированных и взаимозависимых лиц. Например, муж — директор в одной компании, жена — в другой. При этом компании друг у друга покупают товары.

Налоговая собирает информацию из открытых источников, сведений от других госорганов, например от ГАИ или ЗАГСа. А еще запрашивает сведения у компании.

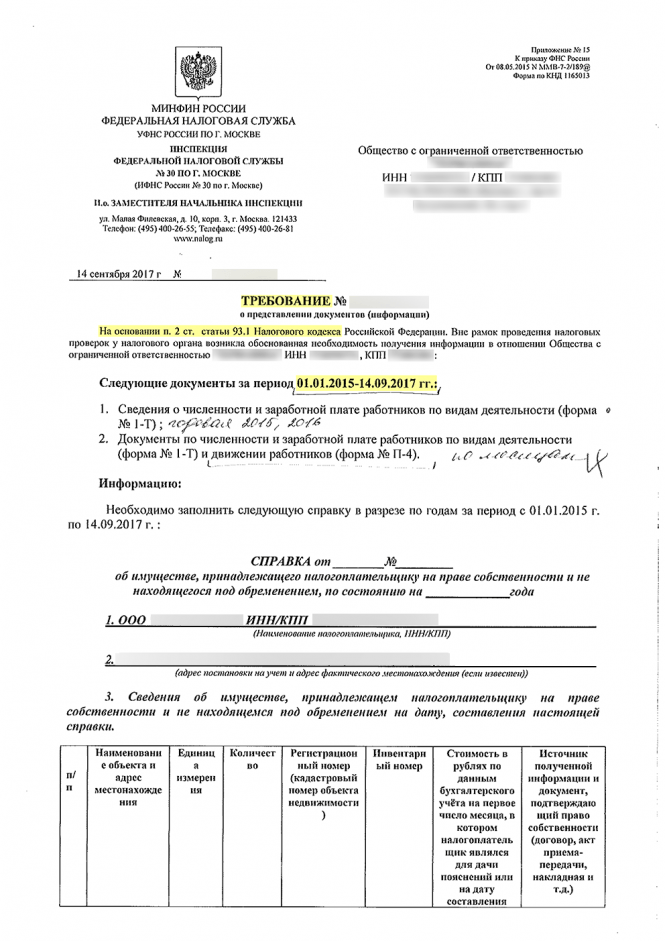

Чтобы понять, что это за запрос, надо посмотреть обоснование. Если налоговая запрашивает документы в ходе камеральной проверки, она так и пишет: обоснование для запроса — камеральная проверка.

Если речь о предпроверочном анализе, налоговая чаще всего ссылается на статью 93.1 Налогового кодекса. Особенность запроса — вопросы о сделках за два-три года.

Скан запроса налоговой в рамках предпроверочного анализа

В запросе обращайте внимание, о чем спрашивает налоговая. Это помогает понять, что вызвало подозрение.

Налоговая запросила у компании «Ягодная поляна» анализ своих цен и конкурентов. «Поляна» отправила.

Оказывается, налоговая так искала подтверждение, что «Поляна» занижала цены конкретному клиенту. Потому что этот клиент — бизнес жены владельца «Ягодной поляны», и низкие цены — способ сократить налоговую базу и меньше платить налогов.

Как отвечать на запросы налоговой — тема отдельной статьи. Пока запомните вот что: если видите запрос о сделках за несколько лет и этот запрос вне рамок проверок — значит, налоговая скоро придет.

Вызов на комиссию

Налоговая вправе вызывать компанию на комиссию. Комиссия — беседа с налоговым инспектором: инспектор вызывает директора к себе, задает вопросы и фиксирует ответы.

Налоговая вызывает на комиссию, когда хочет: может после камеральной проверки, до камеральной или выездной, для предпроверочного анализа.

Когда налоговая вызовет на комиссию — письмо налоговой

У налоговой разные причины для комиссии, их описывает письмо налоговой АС-4-2/12722. Письмо перестало действовать, но причины для комиссии не изменились. Среди причин:

- разрывы по НДС;

- слишкам большая доля вычетов по НДС;

- слишком мало оплаченных налогов по сравнению с компаниями;

- компания в убытках два года подряд;

- подозрения, что компания платит зарплату в конверте.

Налоговая проводит комиссии, чтобы разобраться, почему у компании такие показатели, и убедить доплатить налоги. При этом у компании нет обязанности отвечать на вопросы или во всем соглашаться. В общем-то, можно послушать вопросы и молчать в ответ, хоть час, хоть два.

Налоговая не вправе штрафовать компанию из-за ответов на комиссии или требовать доплатить налоги сразу после комиссии. Но если ответы директора вызовут подозрения, налоговая начнет копать глубже. Как раз с помощью выездной проверки.

Комиссии — не безусловное зло, они помогают компаниям. С помощью вопросов на комиссии проще понять, что вызывает подозрение. Если вопросы об НДС — значит, надо проверить НДС: сколько компания вычитает и почему, а возможно, сразу доплатить налог. Вдруг компания успеет всё исправить, и налоговая передумает приезжать с проверкой. А если приедет, проверка пройдет спокойнее.

Проверка партнеров

Налоговая проверяет не только саму компанию, а еще ее партнеров и клиентов. Это называется встречной проверкой. Механизм такой же: налоговая запрашивает документы и сведения, а компания отвечает.

Налоговая собирает досье на магазин «Ягодная поляна». Партнер магазина — оптовик «Лукошко».

Чтобы больше узнать о «Поляне», налоговая запрашивает информацию у «Лукошка»: договоры поставок, накладные, отчеты — всё, что показывает, сколько «Поляна» закупает, как часто и на какие суммы.

Запрос помогает сопоставить сведения компаний. А то может быть такое: по документам «Поляна» купила груши на сто тысяч рублей, а по документам «Лукошка» — яблоки. А может, у «Лукошка» вообще нет документов от «Поляны», будто бы она ничего не покупала.

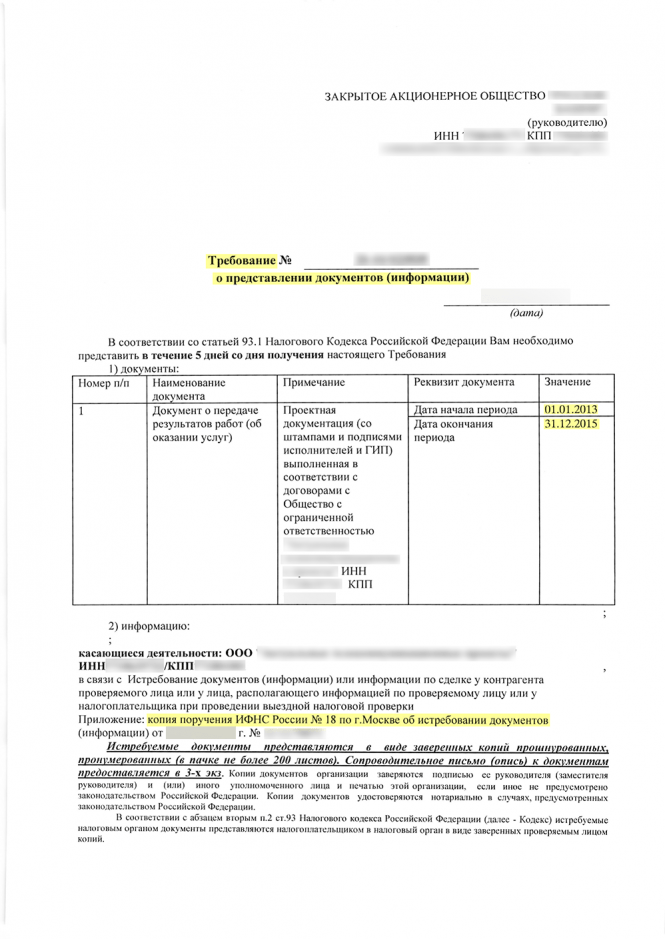

Есть способ понять, на кого налоговая собирает досье. Для этого посмотрите, от какого налоговой пришел запрос.

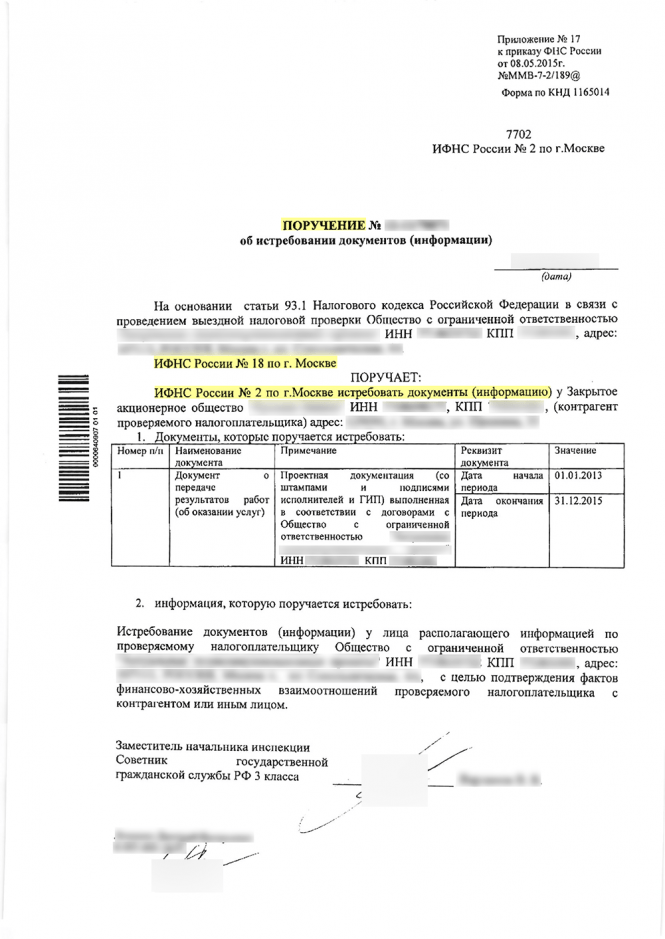

Когда налоговая запрашивает документы, она присылает требование — это официальный документ. Если налоговая присылает требование не по своей инициативе, она говорит об этом. Для этого к требованию прикладывает поручение от другой налоговой.

На примере. Вот налоговая присылает запрос на информацию. В запросе — ссылка на поручение другой налоговой:

Скан запроса налоговой для встречной проверки

А это — поручение запросить документы:

Скан поручения от одной налоговой к другой

Нет автоматического способа узнать, ведет ли налоговая встречные проверки или нет. Вариант один: дружить с бухгалтерией и директором каждого партнера и клиента. Вдруг они заметят не свой запрос и позвонят предупредить.

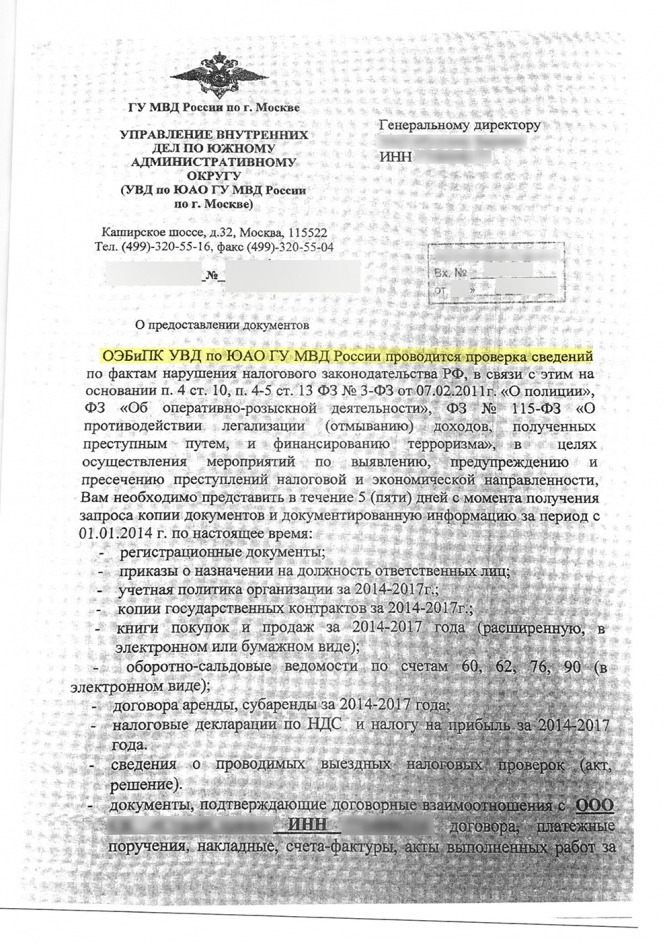

Запрос от полиции

Не только налоговая интересуется делами компании — полиции тоже интересно. Полиция запрашивает документы до возбуждения уголовного дела — это часть доследственной проверки, и — после.

Cкан запроса полиции

По опыту, если в компанию пришел запрос — скорее всего, компания оказалась среди подозреваемых на незаконное обналичивание. Например, закупала щебень у поставщика, а поставщик оказался однодневкой. Причем не просто однодневкой, а одной из компаний, которая участвует в цепочке по выводу денег. И таких компаний в цепочке — десяток.

Если пришел запрос от полиции, время готовиться к выездной проверке. И за это время советую перепроверить своих поставщиков, клиентов — всех, кто платит вам и кому платите вы.

Скорее всего, опытный бухгалтер заметит признаки будущей проверки и расскажет директору. На всякий случай советую периодически спрашивать бухгалтера, есть ли запросы от налоговой и полиции и что в них. Это способ заранее узнать о выездной проверке и успеть подготовиться.