Виды платежных карточек. Банковская карта для оплаты. Автоматизированные резательные и вырубные машины

Банковская карта – это самый удобный, практичный и надежный платежный инструмент, который стал неотъемлемой частью жизни современного человека. Многим пользователям она не только дает доступ к своему банковскому счету, но и дарит множество возможностей в виде скидок, бонусов и прочих привилегий. Рассмотрим, что такое банковская карта, какие виды их существуют.

Описание

Банковская карта – это персональный платежный инструмент, который открывает своему владельцу доступ к его банковскому счету, дебетовому или кредитному. С ее помощью можно совершать безналичную оплату товаром и услуг, в том числе в интернете, снимать наличные в кассах банках или банкоматах.

Банковские карты появились в жизни человека не так давно, всего 60 лет назад, сегодня они используются по всему миру и постепенно вытесняют наличные деньги. Кстати, до появления «пластика» система безналичных расчетов существовала в виде чековых книжек, что сегодня уже ушло в историю полностью.

К пластиковому продукту любого банка-эмитента предъявляется ряд требований, в первую очередь, размер по стандарту ISO 7810 ID-1, а именно ширина - 86 мм, длина – 54 мм, толщина до 1 мм, радиус закругления углов – 3.18 мм.

Преимущества

По сравнению с наличными средствами, карты дают своему владельцу целый ряд преимуществ:

- ваши деньги надежно защищены, потому что средства хранятся на счету в банке, если потерять «пластик», то доступ к счету можно заблокировать, то есть деньги лежат не на карте, а в банке, что может быть надежнее;

- удобное использование, то есть при оплате товаров и услуг не кассир, не покупатель не могут ошибиться в расчетах, например, неправильно дать сдачу;

- преимущество за границей в том, что деньги, хранящиеся на карте не нужно декларировать, чего не скажешь о наличных;

- доход на дебетовых счетах, большинство финансово-кредитных организаций предлагаю такую услугу, как cash back, то есть это деньги, которые возвращаются на счет от каждой покупки;

- наконец, владельцам пластика намного проще контролировать свои расходы, а значит, и регулировать семейный бюджет, в любой момент клиент может запросить выписку отчет, совершенно бесплатно.

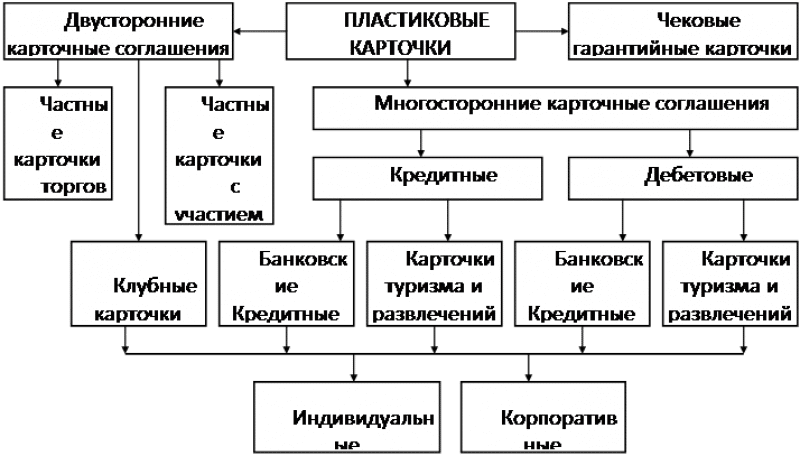

Разновидности пластика

Платежная карта – это всего лишь инструмент или ключ к счету в банке к своему или банковскому. В первом случае карта дебетовая, то есть пользователь тратит только свои средства, во втором – держатель карты пользуется кредитом.

Все банковские карты делятся на несколько видов по типу расчета:

- дебетовая – с собственными средствами на счету;

- кредитная карта – расчеты по ней осуществляются за счет займа, лимит которого установлен банком;

- предоплаченная – это «пластик», с фиксированной суммой на счету, в отличие от всех остальных продуктов, он не оформляется, а покупается у эмитента;

- овердрафтная – этот продукт с разрешенным перерасходом средств на счету клиента.

Не так давно банки начали предлагать клиентам совершенно новый продукт – это виртуальная карта, в отличие от реального «пластика» она не имеет физического носителя. Данный продукт полезен для тех, кто совершает покупки через интернет-магазины. Банк выдает клиенту только реквизиты.

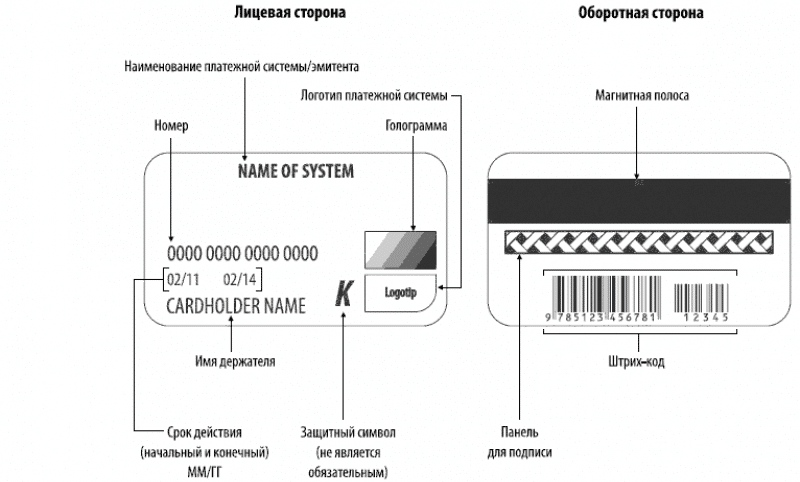

Внешний вид банковской карты

Внешний вид

Итак, как выглядит карта, ее дизайн и основные элементы на лицевой стороне:

- фамилия и имя держателя в исполнении латинскими буквами;

- номер из 12 цифр, но их может быть 18 или 19 в зависимости от банка-эмитента;

- логотип платежной системы, которая ее обслуживает, например, Visa или MasterCard;

- микрочип для дополнительно защиты;

- логотип банка эмитента;

- статус «пластика», например, стандарт, голд или платинум;

- окончания срока действия, месяц и год.

На оборотной стороне:

- логотип банка-эмитента;

- магнитная полоса;

- подпись владельца;

- код CVV2/CVC2 для дополнительной защиты расчетных операций на интернет-ресурсах.

Возможно, не все знают, но выпуск пластиковых банковских карт регулируется Положением ЦБ РФ «Об эмиссии банковских карт и об операциях, совершаемых с использованием платёжных карт».

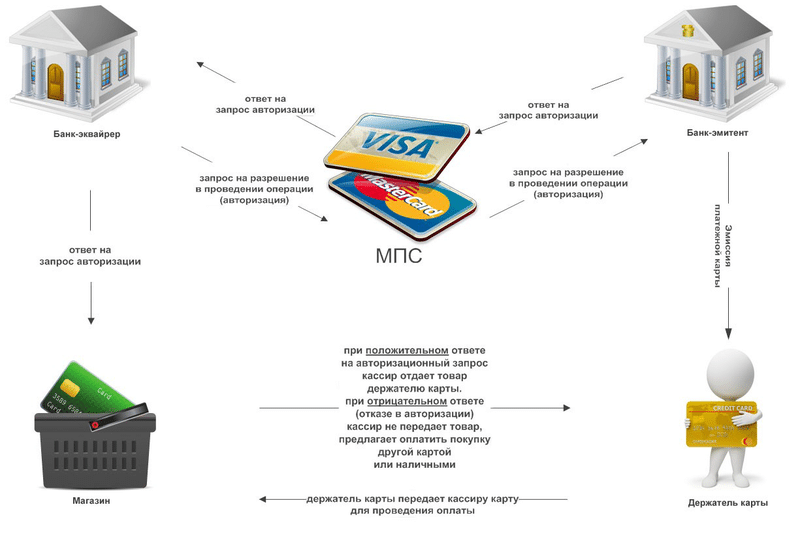

Как происходит расчет: механизм

Все мы довольно часто используем банковские платежные карты для оплаты товаров или услуг, но не все знают, как именно происходит механизм расчета между банком-эмитентом и продавцом.

Рассмотрим эту схему:

- При безналичном расчете, покупатель дает свою карту продавцу.

- Далее, продавец должен убедиться в ее подлинности и визуально определить не является ли она поддельной, только после этого пластик проходит через терминал посредством магнитной ленты или микрочипа. Терминал считывает информацию по номеру и отправляет ее в банк-эквайер (это та организация, которой принадлежит данное устройство). Автоматическая система обрабатывает информацию о держателе карты, лимитах на счете и выносит решение осуществить операцию или отказать.

- В случае положительного решения банк-эквайер принимает оплату и списывает со счета средства. Владельцу возвращается карта и чек, второй экземпляр которого остается у продавца.

- Далее, продавец передает отчет по безналичным операциям в банк-эквайер, а он, в свою очередь, переводит на расчетный счет организации деньги в сумме проведенных безналичных транзакций за день.

- После этого банк передает данные в процессинговый центр (подразделение, которое обеспечивает информационное взаимодействие между участниками расчетов, то есть банками). Он обрабатывает информацию по транзакциям и рассылает ее в банки для проведения взаиморасчетов.

- Банк-эмитент расплачивается с банком-эквайером самостоятельно.

Аналогичным образом выглядит процесс выдачи наличных посредством устройств самообслуживания – банкоматов.

Как происходит расчет с помощью банковской карты: схема

В общем, что такое платежная карта? Это средство безналичного расчета, которое позволяет своему владельцу совершать любые расчетные операции без привлечения наличных средств. На данный момент наиболее востребованы кредитки, то есть карты с кредитным лимитом. Они в первую очередь являются запасным кошельком для своего владельца, а также позволяют пользоваться заемными средствами в течение льготного периода без процентов.

Платежные системы формируют свои карточные продукты, ориентируясь на уровень доходов и социальное положение потребителей. Каждому сегменту соответствует своя категория карты , которая определяет статус ее обладателя. Чем она выше, тем больше дополнительных возможностей и сервисов получает держатель карты.

Доминирующие на российском рынке платежные системы VISA International и Masterсard WorldWide выделяют три основные категории карт: электронные, классические и премиальные.

Карты Instant Issue не персонализированы. На их лицевой стороне не указывается фамилия держателя. Предназначены для моментальной выдачи клиенту.

В среднем стоимость годового обслуживания электронной карты в российском банке составляет 300 рублей. Многие банки выдают их бесплатно.

Классические карты - VISA Classic и Masterсard Standard. Они могут быть кредитными и дебетовыми, рассчитаны для людей со стабильным доходом, имеют наиболее оптимальное соотношение затрат на обслуживание карты и предоставляемого банком и платежной системой сервиса.

Карты эмбоссированы – то есть имя держателя, номер и срок ее действия выдавлены на лицевой стороне. Это дает возможность пользоваться ими с помощью как электронных устройств обслуживания (банкоматы, терминалы), так и механических (импринтер).

По карте можно совершать безналичную оплату товаров и услуг в торгово-сервисных предприятиях, в сети Интернет, получать наличные денежные средства в банкоматах, отделениях и кассах своего банка и других кредитных организаций как в России, так и за рубежом. Держателям Classic или Standard предоставляется сервис экстренной выдачи наличных или изготовления временной карты - в случае утраты ее за рубежом.

Стоимость годового обслуживания классических карт и требование первоначального взноса по ним в банках различаются. Например, Сбербанк за первый год использования такой карты взимает 750 рублей, за каждый последующий – 450. Первоначальный взнос на счет банковской карты - по усмотрению клиента. В Московском Кредитном Банке комиссию за обслуживание с клиента возьмут за весь срок действия карты сразу в размере 450 рублей. На счете карты необходимо разместить минимальный первоначальный взнос в размере 1,5 тыс. рублей.

Премиальные карты – кредитные и дебетовые карты уровня Gold и Platinum, а также карты VISA Infinite и Masterсard World Signia . Эти карты помимо основной платежной функции предоставляют ее держателю ряд дополнительных сервисов.

Каждый тип премиальной карты имеет собственное наполнение, предлагаемое платежной системой. Обладатели золотых карт обеспечиваются информационным обслуживанием. Услуга позволяет клиенту узнать, какие документы нужны для получения визы, в какую поликлинику лучше обратиться, находясь в поездке, и т. д. Могут предлагаться различные страховые программы от банков, а также участие в программе привилегий – держатели карт получают дисконт в ресторанах, бутиках, при бронировании отеля или аренде автомобиля и др.

В случае утери или кражи обладатель карты может максимально быстро получить новую или снять наличные со счета практически в любой точке мира. Для этого ему нужно позвонить в службу поддержки по номеру телефона, соответствующему той стране, в которой он находится. Узнать номера телефонов можно на официальных сайтах платежных систем.

Держателям платиновых карт также доступны все эти сервисы, только на лучших условиях.

В Европе карты премиального сегмента открываются лишь лицам с высоким доходом и занимающим значительные должности. Как правило, эти карты включают в себя наполнение различными дополнительными сервисами и привилегиями. В России дело обстоит иначе. Банки сами определяют сегмент клиентов и наполнение карты. Не оснащая золотые и платиновые карты множеством дополнительных услуг и возможностей, банки делают их доступными для рядовых граждан. В итоге на российском рынке сегодня имеются премиальные карты Gold и Platinum совершенно различных уровней.

В ВТБ 24, например, карты Platinum действительно являются премиальными, поскольку эмитируются только в рамках специальных пакетных предложений для состоятельных клиентов: «Приоритет», «Привилегия» и Private Banking. Пакет «Привилегия», в частности, подразумевает выпуск карты с персональным кредитным лимитом до 2 млн рублей, круглосуточную поддержку по выделенной телефонной линии, консьерж-сервис, услуги персонального менеджера, страховку и массу дисконтных программ. Комиссия за оформление и годовое обслуживание такой карты составляет 30 тыс. рублей.

У ТКС Банка совершенно другая стратегия. Он выпускает только платиновые карты платежной системы Masterсard WorldWide. Первый год обслуживания карты осуществляется банком бесплатно, далее – 590 рублей в год. Кредитный лимит устанавливается индивидуально, но может быть увеличен до 300 тыс. рублей, а для активных пользователей - до 2 млн (тарифы на лето 2011 года). Наполнение карты дополнительными сервисами минимальное: круглосуточная связь с банком через кол-центр, а также электронная и почтовая связь. Такие карты скорее массовые, чем премиальные. Число эмитированных банком карт превысило уже 1 млн штук.

У обеих платежных систем есть действительно премиальные карты не для всех - Masterсard World Signia и Visa Infinite, которые обязательно включают консъерж-сервис и страхование выезжающих за рубеж. Такие карты изначально дорогие, и сделать их массовым продуктом невозможно. Стоимость годового обслуживания может составлять несколько десятков тысяч рублей.

По данным Центробанка на 1 апреля 2011 года, российскими банками эмитировано более 146 млн карт. Общий их объем в России международные платежные системы не раскрывают. Приблизительно совокупная доля карт на рынке составляет около 85% , в том числе премиальных - 2%.

Банковские карты можно использовать для оплаты любых товаров и услуг, а также для снятия наличных. Собственником является банк, выпустивший карту, а держателем — клиент банка.

Место применения

В зависимости от места применения карты могут быть локальные, международные и виртуальные.

- Локальные

Локальные карты предназначены для совершения операций в системе банка, который выдал карту. Снять деньги или оплатить услугу/товары такой картой можно только в банкоматах и терминалах этого банка. Также с помощью такой карты нельзя осуществлять транзакции в интернете за исключением операций на сайте банка-эмитента, если он предоставляет такую возможность. Сейчас такие карты довольно редки.

- Международные

Международные банковские карты — это карты международных банковских систем. Наиболее популярными являются системы Visa и MasterCard. Карты этих систем бывают нескольких видов и различаются по своему функционалу. С таких карт можно снимать наличные в банкоматах и терминалах по всему миру (с комиссией). Также можно оплачивать ими покупки через интернет. Международные банковские карты используются в международных системах платежей. Наиболее популярные — Visa (Visa Electron, Visa Classic, Visa Gold, Visa Platinum), MasterCard (Cirrus, Maestro, MasterCard Standard, MasterCard Gold, MasterCard Platinum), American Express, JCB и China Unionpay.

- Виртуальные

Это карты, предназначенные для операций в интернете. На них нет магнитной полосы и чипа, их нельзя использовать в банкоматах и терминалах. Владелец не сможет получить наличные в кассе банка, за исключением случая закрытия карты при наличии на ней положительного остатка.

Тип средств

По типу средств, размещенных на карте, они бывают дебетовые и кредитные, предоплаченные и с разрешенным овердрафтом.

- Дебетовые

Владелец такой карты ограничен только теми деньгами, что есть на ней. И деньги эти должны быть его собственными. Для таких карт банк может устанавливать уровень неснижаемого остатка: некоторая сумма, при достижении которой клиент не может совершать операции до тех пор, пока не будет пополнен баланс счёта.

Дебетовые карты бывают с овердрафтом: они позволяют совершать операции, превышая лимит собственных средств, то есть уходить в минус. Размер овердрафта является фиксированным и оговаривается в договоре. Такие карты часто бывают привязаны к счетам зарплатных проектов. Выданный кредит погашается автоматически при перечислении заработной платы. Комиссия за кредит начинает начисляться с момента превышения лимита собственных средств до зачисления на счёт необходимой суммы.

- Кредитные

Кредитные карты имеют определенный объем средств, предоставляемых банком клиенту. От обычных кредитных продуктов эти карты, во-первых, отличаются тем, что практически всегда по ним предусмотрен льготный период (от 30 до 100 дней), на время которого на оплаченные покупки процент не начисляется. Во-вторых, процент по кредитным картам (который начисляется по истечении льготного периода) на несколько пунктов выше, чем по обычному кредиту.

Сумма предоставляемых в долг денег по кредитке индивидуальна для каждого клиента. Владелец карты может использовать средства по мере необходимости, при этом проценты будут начисляться только на сумму, которая была фактически использована. Особенностью данной карты является то, что на ней не предполагается наличие положительного остатка. За периоды, когда кредитные средства не используются и на счету отсутствует задолженность, комиссия не взимается (за исключением оплаты дополнительных услуг, например, мобильного банка). Отметим, что при снятии наличных в банкомате может взиматься комиссия.

Категория

Банковские карты имеют категории, они зависят от финансовых вложений клиента в банке. Если клиент совершает множество операций с крупными суммами или у него много денег на счету, ему могут предложить (или же он сам может оформить такую карту при желании) статусы Gold, Platinum, VIP и другие. В большинстве случаев все клиенты при открытии счета получают статус Classic. Чем выше категория карты, тем больше у нее возможностей и тем больше привилегий она предоставляет держателю (скидки, приоритет обслуживания, консьерж-службы и т. д.). Но при этом стоимость обслуживания возрастает пропорционально категории карты.

Назначение

В зависимости от назначения карты могут быть зарплатными, корпоративными, предоплаченными, предвыпущенными и подарочными.

Зарплатные карты выдаются сотрудникам компаний в рамках зарплатных проектов.

Корпоративные карты выпускаются с целью совершения оперативных покупок и оплаты услуг сотрудниками компании в её интересах (например оплата ресторанов, АЗС, автомоек и т. д.). Денежные средства на счету карты принадлежат компании, и сотрудники, использующие её, должны предоставлять отчеты, подтверждающие целевое использование средств.

Предоплаченная банковская карта — это карта, на которой имеется определенная сумма, а расчеты производятся от лица банка-эмитента. Такие карты, как правило, имеют короткий срок действия, не дают возможность обналичивать средства и пополнить счёт.

Предвыпущенная банковская карта — это карта, которая выпускается ещё до написания заявления на получение и прикрепляется к счёту, который открывается на конкретного клиента. Такая карта изначально не содержит информацию о её владельце, на ней не указаны ФИО. Карта дает возможность совершать те же операции, что и обычная дебетовая, в том числе пользоваться онлайн-банком, получать проценты на остаток средств. Проведение оплаты по таким картам не требует предъявления документов.

Подарочные карты непополняемые и не дают возможности получить наличные. Имеющиеся на ней средства могут быть использованы только на оплату покупки.

Ребята, мы вкладываем душу в сайт. Cпасибо за то,

что открываете эту

красоту. Спасибо за вдохновение и мурашки.

Присоединяйтесь к нам в Facebook

и ВКонтакте

Мы пользуемся банковскими картами ежедневно. Снятие денег в банкомате, безналичная оплата покупок и счетов, расчеты с друзьями - вот лишь краткий список привычных финансовых операций. Но есть несколько мелочей, связанных с банковскими картами, о которых мы даже не задумываемся.

сайт рассказывает о маленьких секретах банковских карт, которые повысят вашу финансовую грамотность.

1. Расшифровываем номер карты

- У большинства карт 16-значный номер (реже 13 или 19 цифр). Первая цифра - идентификатор платежной системы (4 - VISA, 5 - MasterCard). Следующие 5 цифр идентифицируют банк-эмитент. Так, зная всего 6 цифр, можно узнать о типе карты, платежной системе и банке, который ее выпустил. Проверьте сами.

- Следующие 9 цифр пригодятся только банку, так как идентифицируют конкретного владельца карты. Куда интереснее проверить карту на подлинность по номеру.

2. Проверочное число и магия цифр

- Непосредственно номер карты определяют цифры с 9-й по 15-ю. Их присваивает специальный алгоритм. Вероятность совпадения всех 7 цифр номера на двух картах ничтожна мала, так как количество возможных вариаций числа из 7 цифр больше, чем жителей на Земле.

- Последняя цифра (проверочное число) высчитывается математически на основе алгоритма Луна. Именно она предотвращает непреднамеренные ошибки, которые возникают при ручном вводе. Алгоритм Луна легко проверить на собственной банковской карте.

3. Карта под ультрафиолетом

- Немногие знают, что банковские карты защищают так же, как и обычные деньги. Например, один из способов защиты - нанесение знаков подлинности, которые можно увидеть под ультрафиолетовым излучением. На картах Visa - букву «V», на MasterCard - буквы «M» и «С», на American Express - изображение орла.

4. Кредитная или дебетовая?

- Карта может быть кредитной или дебетовой. Главное их различие заключается в том, чьи деньги находятся на карте - клиента или банка. Кредитные карты часто выпускаются как дополнение к дебетовым. Главное, помните, что банк не вправе оформлять для вас кредитную карту без вашего ведома.

- Овердрафтовые карты являются компромиссом между кредитными и дебетовыми. Карта с овердрафтом позволяет перерасход средств, но обычно лимит по ним ниже, чем по кредитным.

5. Технический овердрафт

- Существует понятие «технический овердрафт», когда с карты списывается сумма, превышающая доступный расходный лимит. Задолженность может образоваться при оплате в валюте в другой стране (из-за курсовой разницы) или в том случае, если счет пополнили деньгами с карты другого банка, а сразу после пополнения их сняли.

- Бояться технического овердрафта не нужно: он гасится автоматически после поступления денег на счет, а проценты на него не начисляются.

6. Обратная сторона карты

- С обратной стороны карты находится еще один гарант безопасности ваших денег - код CVV (у VISA) или CVC (у MasterCard). CV в обоих случаях расшифровывается как Card Verification. Этот код, присвоенный вашей карте, подтверждает, что она подлинная.

- CVV позволяет совершать платежи без физического предоставления карты и обязателен, например, при покупках через интернет. С его помощью можно совершить покупку удаленно (зная другие данные карты). Как и ПИН-код, его лучше никому не показывать и не называть, особенно если кто-то настойчиво просит вас его озвучить.

Правила безопасности при пользовании картами

- Если вы совершаете покупки через интернет, осуществляйте операции лишь на проверенных сайтах, следите, чтобы сайт использовал https-протокол для финансовых транзакций. Это защитит данные от утечки.

Пластиковые карты – это самый востребованный банковский продукт. Практически каждый клиент банков имеет кредитную и дебетовую карту и даже не одну. Но все карты могут иметь свои особенности и отличия, поэтому стоит подробнее рассмотреть виды банковских карт. Классификация «пластика» поможет в будущем сделать правильный выбор продукта.

Что такое банковская карта

С данным платежным инструментом мы знакомы довольно давно, простыми словами «пластик» - это ключ к банковскому счету дебетовому или кредитному. С помощью его можно распоряжаться деньгами на расстоянии, расплачиваться в магазинах или интернете. Кроме того, имея пластиковую карту можно посредством интернет-банкинга пополнять мобильный телефон, оплачивать коммунальные услуги, штрафы и госпошлины.

Но, в связи с тем, что банковских предложений довольно много, потенциальным клиентам сложно определиться с выбором. Попробуем максимально точно рассмотреть, какие виды платежных карт существуют, чем они отличаются.

Типы карт

В настоящее время существуют следующие типы банковских карт:

- Личные. Владельцем пластика может быть только физическое лицо, она оформляется для нецелевого использования.

- Зарплатные.

Данный вид карты оформляется с конкретной целью – перевод заработной платы, то есть она не кредитная.

Корпоративные. Это платежный инструмент, обычно привязанный к расчетному счету компании, пользуется ей доверенное лицо с целью обеспечения деятельности организации. - Предвыпущенные. Это неименной «пластик» моментального выпуска, его основное отличие в том, что на лицевой стороне нет фамилии и имени владельца.

- Предоплаченные. На карте установлен определенный лимит, который можно использовать, далее пополнять счет нельзя.

- Подарочные. Это альтернативный вариант подарка на праздник, суть в том, что на счету карты есть определенная сумма, которую можно потратить на покупки, но не снимать наличные. Она также одноразовая, без возможности пополнения.

Итак, пластиковые карты банков делятся на пополняемые и не пополняемые. Рассмотрим особенности этих карт более подробно.

Классификация по расчетным операциям

Все платежные банковские карты делятся на дебетовые, кредитные и овердрафтные. Кредитные карты предполагают использование заемных средств банка, это, иными словами, одна из форм кредитования. Соответственно за пользование займам пользователь обязан платить проценты, с той лишь разницей, что здесь нет графика платежей и фиксированной суммы к оплате. К тому же каждый банк предлагает заемщикам льготный период, в течение которого плата за пользование средствами не взимается.

Другой, не менее востребованный вид банковского «пластика» это дебетовая карта. На ней нет заемных средств, а ее владелец может лишь пополнять счет и пользоваться ей для оплаты товаров и услуг. Зарплатные карты также являются дебетовыми, с той лишь разницей, что счет пополняет не владелец, а его работодатель.

Классификация пластиковых карт

Дебетовые карты более просты в оформлении, для того, чтобы стать владельцем «пластика» достаточно прийти в любой банк с паспортом и заполнить анкету.

Овердрафтная карта имеет схожие черты с кредитной и дебетовой. Обычно овердрафт доступен для участников зарплатного проекта. Суть овердрафта в том, что пользователь, после окончания собственных средств может пользоваться заемными. Долг по овердрафту (перерасходу) списывается при первом пополнении счета.

Классификация в зависимости от мировой платежной системы

Здесь речь идет о выборе мировой платежной системы, мы рассмотрим только самые популярные из них, а именно Виза, Мастер Кард, Американ Экспресс . Самая распространенная и востребованная во всем мире – это Visa. Ее основная валюта – это доллар, то есть при оплате покупок за границей, этот факт нужно учитывать. Например, если пользователь оплачивает покупки и услуги в долларах, то конвертация валюты производится без дополнительных затрат. А при оплате покупок в другой валюте произойдет двойная конвертация, сначала в доллары, затем в другую валюту.

Карта Visa доступна для пользователей более чем в 200 стран мира , ее можно открыть в любой валюте, а к одной карте можно привязать несколько счетов одновременно.

«Родная» валюта карты Мастер Кард – это евро, то есть она более актуальна для тех, кто часто пользуется за границей именно этой валютой. В остальном карта имеет массу преимуществ – бонусы и скидки от партнеров, возможность пользоваться ей в любой точке мира, перевод в любую валюту.

American Express – это американская компания, один из крупнейших в мире финансовых компаний. В нашей стране Американ Экспресс менее распространены, нежели Visa, MasterCard, тем не менее, именно на нее падает выбор некоторых клиентов банка. Основное преимущество Американ Экспресс в том, что их принимают в любой точке мира.

Выбор платежной системы важен в основном для тех, кто часто выезжает за границу, те, кто пользуется карточкой в пределах нашей страны, данный критерий большого значения не имеет.

Классификация карт по статусу

Все, кто является клиентами банков, знают, что все карты банков имеют определенный статус, или, иными словами, весь пластик можно разделить на несколько классов: Standard, Gold, Platinum, Premium. Начальный уровень – это Standard, это, как правило, карты, которые обладают ограниченным кругом возможностей, хотя их тоже принимают как в России, так и за рубежом, не все из них подходят для оплаты покупок в интернет-магазинах.

Классификация банковских карт

«Пластик» класса Gold, Platinum, Premium значительно отличаются от стандартного варианта тем, что ее владельцы могут рассчитывать на премиальное круглосуточное обслуживание, огромное количество бонусов и скидок в нашей стране и за ее пределами. А также обслуживание в любой точке мира, в том числе выдача наличных в случае утраты кредитки, страховка в поездке за рубеж и многие другие преимущества. Кстати, премиальные карты все эмбоссированы, то есть на лицевой стороне есть имя владельца, что говорит о высокой степени безопасности средств, например, чтобы расплатиться ей обязательно нужно ввести ПИН-код.

Обратите внимание, чем больше возможностей дает банковский продукт, тем дороже его обслуживание.

Как правильно сделать выбор

Говорить о количестве банковских предложений не приходится, их настолько много, что каждый потенциальный клиент обязательно найдет ту, которая обладает оптимальным набором функций, и максимально будет соответствовать индивидуальным требованиям. Особое внимание среди прочего стоит обратить именно на безопасность, постольку, поскольку речь идет о деньгах, неважно своих или заемных. Современная система 3-D Secure делает покупки в интернет более безопасными.

Еще один факт, на который пользователи часто обращают внимание – это бонусные программы, их предлагаю сами банка и платежные системы. Также привлекательным предложением может показаться Cash Back, то есть возврат средств на счет при оплате покупок.

Самое важное при выборе банковского продукта – стоимость ее обслуживания должна быть сопоставима с объемом предоставляемых возможностей.

И это не все разновидности банковских карт, к тому же сфера банковских услуг стремительно развиваются, появляются новые продукты и совершенствуются давно привычные нам. Сегодня пользователь может не только получить реальную пластиковую карту, но и виртуальную (она не имеет физического носителя, только набор реквизитов) ее удобно использовать тем, кто предпочитает онлайн-шопинг.